При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Никто не горит желанием держать валюту в НКЦ.

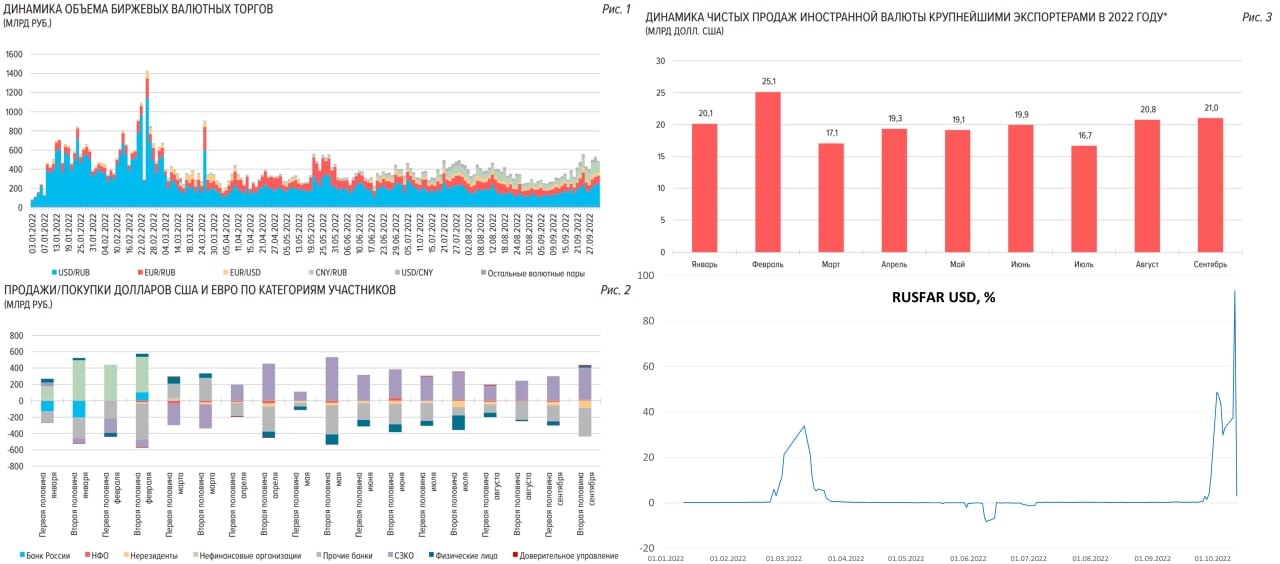

Банк России опубликовал очередной обзор рисков финансовых рынков. Очевидно, что на фоне обострения геополитических события и ожидания новых ограничений, в первую очередь рынок боялся мер против НКЦ, состоялся очередной забег из доллара/евро, отчасти в юань, отчасти в рубль. На фоне этого доля торгов юанем против рубля и доллара превысила 30% объема торгов.

– Крупнейшие экспортеры продали валюты на $21 млрд – максимум с февраля, этим обусловлен и резкий рост чистых продаж валюты СЗКО (693.6 млрд руб.)

– Население тоже в чистом виде продавало валюту (22.4 млрд руб.), при этом покупая юань (22.7 млрд руб.) – дрейф в юань продолжается.

– Покупателями валюты были «прочие» банки (544.3 млрд руб.) и дружественные нерезиденты (129.5 млрд руб.) – импорт, вывод валюты на зарубежные счета и расчеты через дружественные юрисдикции.

В общем-то в конце сентября -начале октября и вывод, и продажи валюты носили истерический характер, особенно это особенно проявилось в начале октября, когда евро «укатали» почти до 50 руб./евро. Все пытались максимально сократить свою позицию в «токсичных» валютах на НКЦ. В итоге сократили так, что на бирже нарисовался дефицит валюты – её там просто боялись держать и долларовые ставки (на бирже) взлетели до небес. При этом долларов в финсистеме дефицита нет, но он был на бирже, что привело в т.ч. к бэквордации фьючерса, который стал дешевле спота. Но к середине октября ситуация потихоньку выравнивается, хотя держать валюту в НКЦ никто не хочет.

Еще веселее с евро, учитывая, что евро – это вторичная валюта для пассивов финсистемы, резкий сброс участниками рынка евро приводит к рассинхронизации (активов/пассивов) рынка и веселым полетам, но важно понимать, что все это структурные истории, связанные с переходным периодом для рынка с одних валют (евро/доллар) на другие (юань/рубль)... и шоу здесь еще будет просто потому, что переворот активов и пассивов системы рассинхронизированы. Особенно в процессе перестройки инфраструктуры (перехода с биржевой на внебиржевую инфраструктуру) и в этой ситуации локальные полеты +/– 5 рублей, арбитраж и пр. – это наша реальность на какое-то время. По мере структурирования рынка эта волатильность будет уходить.

А пока впереди, как всегда, налоговый период + большие дивидендные истории, что может добавлять волатильности в условиях нестабильной ликвидности в отдельных валютах.

Telegram канал автора: https://t.me/s/truecon

обсуждение