При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Растущая фаза Индекса доллара продлится до 2018 года, о возможных стратегиях развития России, и снова про крепкий рубль, растущий суперцикл на российском рынке подходит к концу, горячие деньги начали бегство, фокусы от Росстата.

Школа

Михаил Смолянов: «В эти выходные я сделал подробную модель - обычный торговой бизнес, запасы, дебиторка. Первый вариант, когда бизнес делается целиком на свои, вложения составляют 3,8 млн. руб. Второй вариант 1,9млн своих + 1,9млн кредит под 17%, к концу срока планирования кредит полностью возвращается. Что мы видим. В варианте на свои чистая прибыль чуть больше, т.к. нет %, но рентабельность капитала ощутимо ниже, т.к. капитала в этом бизнесе больше. Когда пост наберёт 50 лайков выложу в комментарии ссылку на дропбокс с подробным экселем с этими двумя вариантами».

Сергей Наумов с материалом «Российские и зарубежные инвестиционные фонды – часть 5 (заключительная). Какие фонды выбрать?»

Market-Lab: «ETF шагает по планете»

Уоррен Баффет с ежегодным письмом акционерам про комиссии управляющих

Лекция

Статья Андрея Мовчана «Экономически успешная диктатура», которая рассматривает особенности развития экономики стран, не соответствующих демократическим стандартам.

Александр Абрамов о возможных стратегиях экономического развития России: «Нынешние вызовы перед Россией все сильнее мне напоминают проблемы, решаемые властью и экономистами в 1960-х. В чем схожесть. Сейчас, как и тогда общество обнаружило, что старая модель роста не работает. Более того сейчас, как и тогда на фоне геополитических сражений общество не очень понимает, что собственно оно строит в экономике. Как писал В. Леонтьев в статье 1960 г. где-то с начала первой пятилетки по конец 1950-х в СССР пропала экономика как предмет и экономисты как его носители. При жизни Сталина никто из экономистов даже не пытался объяснить экономический строй СССР, первые учебники политэкономии социализма появились только после смерти вождя – в 1954 г. Островитянова К.А. и в 1963 г. Цаголова Н.А. Но в них объяснялось только уже то, что построено. Потенциал советской индустриализации к тому времени был уже исчерпан, а что делать дальше в учебниках не рассказывалось. Без идеи экономических реформ общество по инерции пошло дальше по пути экстенсивной и административно-командной экономики, что и привело его к трагедии 1990-х. Была ли альтернатива? На удивление, да…»

Валюта

Яков Миркин: «В конце 2000-х гг. я консультировал крупнейшее машиностроительное предприятие, поставляющее сложные технологические комплексы за границу. Не вооружение. И странные вещи происходили с ним. Где-то в 2001 – 2002 гг. оно было ещё в прибыли, а потом каждый год уходило во всё более глубокие убытки. На предприятие приходила Счётная палата, меняли директоров, открывали уголовные дела, бюджет докапитализировал предприятие на огромную сумму. Но когда мы стали разбираться, то поняли, что основная проблема предприятия – это политика валютного курса – переоценённый рубль. Потому что цены в долларах на продукцию этого предприятия за границей росли со скоростью 1 % в год, а курс рубля уверенно сдерживался или даже рубль укреплялся. При этом рублёвые издержки на производство росли со скоростью инфляции в 10 – 15% в год».

Максим Перфильев: «Можно предположить следующий сценарий. В ближайший год-полтора (может, чуть меньше), до 2018, Индекс Доллара продолжит расти, а золото будет снижаться. Это выглядит довольно логичным. Далее Доллар войдёт в 10-летний понижательный тренд. Скорее всего, первые пару дет его падение будет стремительным. Золото в это время может отрасти обратно – примерно до уровней 2016-го (1350-1370 баксов за унцию) или даже повыше. Но затем золото – в соответствии с теорией сырьевых суперциклов – как и все коммодитиз, войдет в многолетний период стагнации и сокращения волатильности. Вместе с Индексом Доллара, кстати. Такие вот дела. Опять же – это не прогноз, а лишь предположение на основе аналогий и экстраполяций».

Андрей Нальгин: «Но эта же пламенная любовь денежных мешков таит в себе сильную угрозу для стабильности российского рынка. В современном мире финансовые потоки разворачиваются мгновенно. Спекулятивный капитал — а именно он сейчас ломанулся в Россию, считая наши активы дешёвыми на фоне стран-аналогов — чрезвычайно чувствителен. Достаточно совершенно незначительных событий, и деньги побегут из России с не меньшей скоростью, опрокидывая все расчёты отечественных бюджетных стратегов. Иначе говоря, рубль теперь зависим не только от нефтегазовой конъюнктуры, но и от приливов и отливов геополитики. От слов и действий наших западных партнёров. От намёков и недомолвок. Даже и неясно какая зависимость хуже — старая, чисто нефтяная, или новая. Вы как считаете?»

Андрей Нальгин с историей как Шарль де Голль едва не утопил доллар.

Евгений Коган: «Я, честное инвестбанкирское, не знаю, дно по доллару 56,5 или нет. Но тем не менее, думаю, что причин за то, чтобы рубль покряхтел покряхтел, да и подвалился чуток - хватает. А уж в какой момент (сегодня, завтра, или через 2 дня) покупать доллар, это ребята каждый решает сам».

«Говоря о прогнозах девальвации российского рубля, всё чаще слышишь из уст авторитетных экономистов риторику в таком ключе: весь вопрос не в том, будет ли, а вопрос в том – когда", - рассуждает Владимир Рожанковский, ведущий аналитик УК «Горизонт».

Market-Lab: «Управляющие WisdomTree считают, что в феврале-апреле можно сыграть на укрепление рубля».

В рынке

Василий Олейник поясняет: «Смысл следующий: очень высока вероятность того, что третий растущий суперцикл на российском рынке подходит к концу и следующий год российский рублёвый индекс ММВБ с высокой вероятностью закроет в минусе. В этом году, скорее всего в первом полугодии, мы запросто можем увидеть коррекцию в 20% и более. На всех последних эфирах на радио, да и во всех последних топиках я говорил о первой цели коррекции 2060 пунктов — это почти на 10% ниже максимумов».

Михаил Ханов: «Йена. Когда почти 10 лет сидишь у монитора и следишь за котировками, причём, как писали классики, «поставив деньги», сразу замечаешь, когда "что-то идёт не так". Йена последние недели ведёт себя удивительно. То вместе с S&P, то - реверсно, то за еврой, то - против неё. То вообще сама, в "автономном режиме". Между прочим, одна из ведущих мировых валют фондирования благодаря Абэ и Куроде. К чему бы это? К развороту. В S&P (вниз, процентов на 15-20), в долларе (укрепление). Когда? Не знаю. Почему? Я так чувствую. Есть масса к тому и фундаментальных предпосылок, и технических. Раньше не писал. Более того, даже в лонг играл. А вот сейчас - острая потребность. Почему? Я так чувствую. P.S. Шорт начну строить в понедельник».

Евгений Коган: «Уже неделю как продаю клиентские портфели. Продал Теслу, Амазон, Гугл, Теву. Начал фиксировать очень прибыльные позиции по бондам. Закрываю прибыльные позы по российским акциям. Увеличил шорт по рублю. Увеличил позицию в золоте. Короче, в основном выхожу в кэш и золото. Слишком много оптимизма. Не к добру это все. Может я и не прав. Но что то...тревожно».

Олег Пирожков рекомендует материал «Работает ли фундаментальный анализ?».

Александр Баранов рекомендует материал в Fomag: «Продавцы бинарных опционов населению: тут даже МММ отдыхает... на их фоне даже форекс-кухня выглядит приличной организацией :) Парадокс в том, что за мошенничество этих товарищей не привлечь. Интернет пестрит рекламой продавцов бинарных опционов... ЦБ, возможно, тут бессилен и, видимо, придётся пойти по пути США и запретить законом данную услугу для продажи населению вообще.

Market-Lab: «Впервые с момента выборов Президента США в одном из крупнейших ETF на российские акции VanEck Vectors Russia зафиксирован отток средств инвесторов. Его величина составила $8,6 млн.

Статистика

Сергей Журавлёв: «Возможно, нашими статистиками движет похвальное желание как-то не ударить в грязь лицом против «лежащей 3 года подряд в руинах» экономики Украины. Там промпроизводство выросло в прошлом году на 2.8% (у нас, по уточнённым данным, на 1.3%), а их ВВП – по оценке, на основе показателей за 4 квартала - на 1.7-1.8% (у нас – сжался ещё на 0.2%). Ну тем не менее - с учётом поправок и уточнений - наш проигрыш в цифрах получается не такой уж и обидный».

Как видим, картина в части обрабатывающей промышленности, при склейке с данными, не подвергнутыми дополнительной «дефляции», выглядит уже не столь оптимистично. До «докризисных» объемов и даже до показателей начала 2012г. построенный так индекс не дотягивает.

Павел Рябцев: «Долг к доходу для представителей всех нефинансовых секторов стран Западной Европы составляет всего лишь 40%. Нефтегазовый бизнес с 2004-2007 увеличил отношение долг к доходу почти в 3.5 раза, но в основном за счет просевшей выручки. Но даже так нефтегаз остается пока с наименьшим долгом, а больше всех долговую нагрузку показывают телекомы и коммунальщики, электроэнергетики, так же, как и в США. Совокупный долг с 2010 имеет тенденцию на рост и с тех пор увеличился на 500 млрд евро, хотя интенсивность значительно ниже, чем в 2004-2007, но делевереджа уже не наблюдается. Нефтегазовый бизнес с 2004-2007 увеличил отношение долг к доходу почти в 3.5 раза, но в основном за счёт просевшей выручки. Но даже так нефтегаз остаётся пока с наименьшим долгом, а больше всех долговую нагрузку показывают телекомы и коммунальщики, электроэнергетики, так же, как и в США».

Скандал

Алексей Саватюгин: «Случайно раздобыл «книгу о первом десятилетии действия в России закона об ОСАГО», называется «ОСАГО в эпоху перемен». Тираж по нынешним временам огромный - 1000 экз., т е примерно по 15 штук на каждого живого оставшегося страховщика. Авторский коллектив - 5 чел. под руководством уважаемого И. Ю. Юргенса. Обнаружил, что в книге нет упоминаний таких персон, без которых не было бы ОСАГО, как А. Л. Кудрин, С. Д. Шаталов, М. А. Моторин, К. И. Пылов, А. П. Коваль, В. Ю. Балакирева, Д. В. Панкин, В. М. Резник, Д. Э. Хачатуров, А. Л. Саватюгин. Решил отправить экземпляр и соответствующее заявление в комиссию по борьбе с фальсификацией истории».

Инфляция

Андрей Нальгин о кофе: «Здесь показана ценовая динамика на основные ингредиенты чашки кофе. И на саму чашку кофе трёх разных видов. Цены – биржевые, т.е. даже не оптовые. Последние следуют за биржей в той или иной степени. Но главное тут уловить сам принцип. В общем, чашка кофе сильно подорожала за последние три года. Возможно, в кафе на последней миле не вдвое-втрое, как по этим ценам. Но в любом случае на двузначные величины ежегодно».

Трамп

Владимир Рожанковский с оценками итогов Мюнхенской конференции.

Банкротства

Данила Бабич с материалом про возможное банкротство Tesla: «Банкротство Tesla? Как-то даже не верится в это, если честно, невзирая на все цифры ... Впрочем Elon Musk, утверждающий что все наши судьбы находятся в матрице некой компьютерной игры, все же доберётся до заветной кнопки cheat mode»

Недвижимость

Василиса Новикова: «Раз уж тема недвижимости так интересует и спрашивают, покупать ли недвижимость - отвечу. Скорее, продавать. Т.к. покупать сейчас должны активнее. Продавать надо тогда, когда покупают ))) Вполне возможно, что это какая-то радостная эйфория, а вовсе не тренд с долгосрочным хорошим потенциалом. Те, кто долго сидел и ждал покупки - наконец прорвались. Сбербанк снизил ставку по ипотеке на 1,1%. А в марте решение ЦБ по ключевой ставке - её должны понизить. Почему я так думаю? В конце концов, мы хотим ослабить рубль, а иностранные инвесторы играют против этого. Кэри трейд, повышение рейтингов России западными рейтинговыми агентствами, Трамп много говорит про Россию и вроде как в положительном ключе - и это все укрепляет нам валюту, а мы этого не хотим. Так что будем тратить козыри, должны ставку снизить».

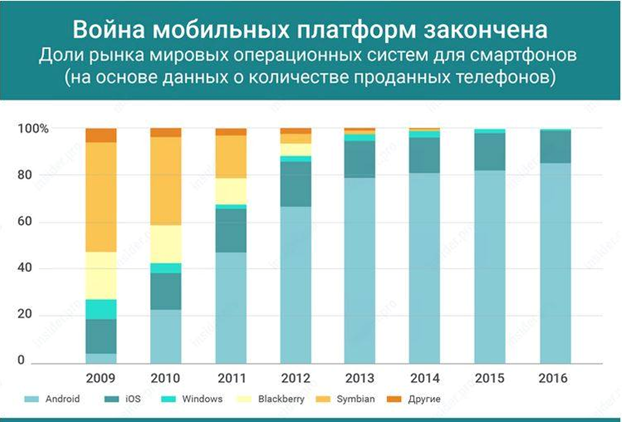

Инфографика

Денис Охримович с инфографикой по доле мобильных платформ в мире.

обсуждение