При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Это отток капитала.

В сентябре был установлен один из лучших в истории результатов для счета текущих операций, за исключением аномального 2022. Почти 10 млрд профицита для сентября, который исторически не отличался сильным показателем по профициту – это очень хороший результат, который в 2.5 раза лучше среднего профицита для этого времени года с 2015 по 2021.

Все было бы хорошо, может даже не пришлось вводить обязательные нормативы продажи валютной выручки, если бы не околорекордный отток капитала. Причем, даже фактор внешнего долга не является доминирующим в иерархии приоритетов негативных факторов для рубля.

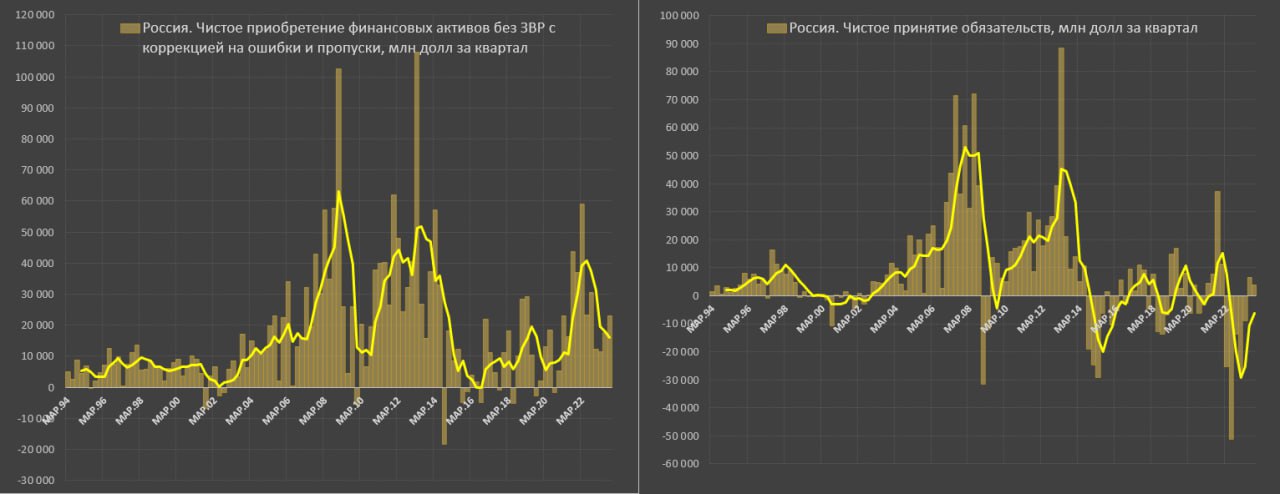

Центробанк РФ второй квартал подряд фиксирует чистое приращение обязательств – немного, в среднем по 5 млрд за квартал, но пока плюс (вероятно, фондирование в юанях).

Под оттоком капитала понимается чистое приобретение финансовых активов (прямые, портфельные и прочие инвестиции) без учета операций по ЗВР, но с коррекцией на ошибки и пропуски (серые схемы оттока).

С 2015 по 2019 (за 5 лет) суммарный отток капитала резидентов составил всего лишь $154 млрд (в среднем по $7.7 млрд за квартал). По итогам 2020 года – чистый отток составил $35 млрд, в 2021 – $120 млрд, в 2022 – $125 млрд. За январь-сентябрь 2023 уже $52 млрд ($11.5 млрд в 1кв23, $17.6 млрд в 2кв23 и около $23 млрд в 3кв23).

Чем вообще балансируется отток капитала резидентов? Только три пути: Профицитом СТО, внешним фондированием (чистым принятием обязательств) или продажами ЗВР.

Например, мега отток капитала в 2004-2007 балансировался наращиванием внешнего долга и огромным профицитом СТО. В кризис 2008-2009 через продажи ЗВР. С 2010 по 2014 – вновь профицит СТО и огромные внешние заимствования, в кризис 2015 через продажи ЗВР.

Сейчас механизм валютных интервенций сломан, внешнее фондирование перекрыто (в основном в фазе сокращение долгов), остается лишь профицит СТО. При этом отток капитала разгоняется с 1кв23 и удвоился до очень чувствительных $22-23 млрд за квартал.

Telegram канал автора: https://t.me/s/spydell_finance

обсуждение