При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

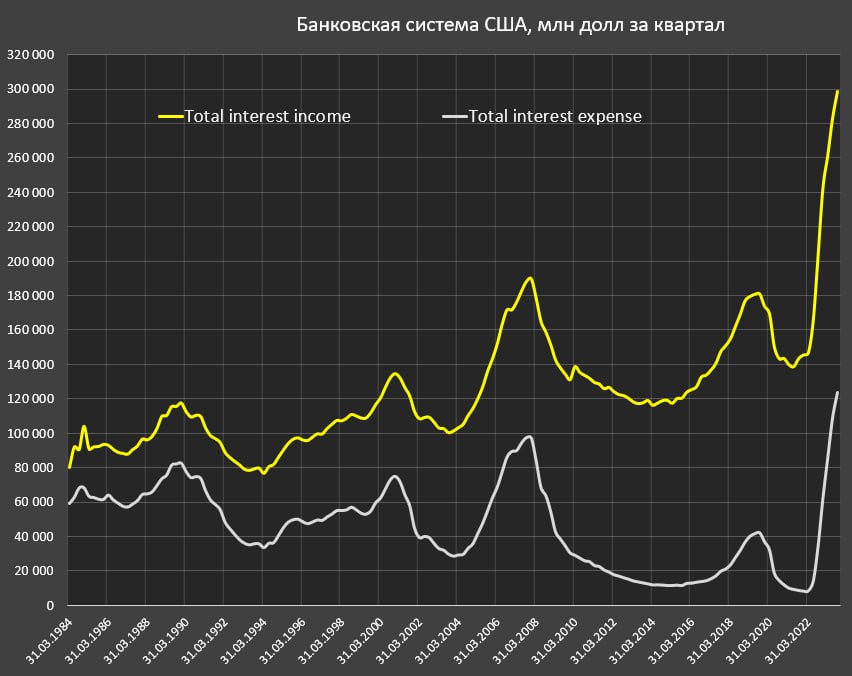

С момента начала ужесточения ДКП процентные доходы банков удвоились – 298 млрд в 3кв23 vs 139 млрд в 2кв21 – и выросли на 57% относительно 2019.

Из этих $298 млрд свыше $208 млрд приходится на внутренние и международные кредиты, где внутренние кредиты (выданные банками на территории США) – $199 млрд vs $144 млрд годом ранее, $112 млрд в 3кв21 и $135 млрд на пике в 2019, т.е. нагрузка на заемщиков выросла почти в 1.5 раза с 2019.

Остальные процентные расходы – заимствования у ФРС, межбанк, процентные деривативы, ценные бумаги и т.д.

Насколько чувствителен рост стоимости обслуживания долга в 1.5 раза за 4 года? В годовом выражении нагрузка на экономику выросла на $260 млрд и продолжается стремительно расти, где около 80% приходится на резидентов США – это менее 1% от ВВП. Чувствительно, но пока не критично, учитывая накопленный запас прочности с 2009 по 2022, поэтому отклика в росте просрочек еще не наступил, но все еще впереди.

Процентные расходы выросли в 14 раз (!) с 9 до 124 млрд долл за квартал – максимальные процентные расходы в истории, т.к. предыдущий максимум был в далеком 2008 – 97 млрд за квартал.

База фондирования постепенно дорожает, где примерно 80% в структуре процентных расходов формируют депозиты.

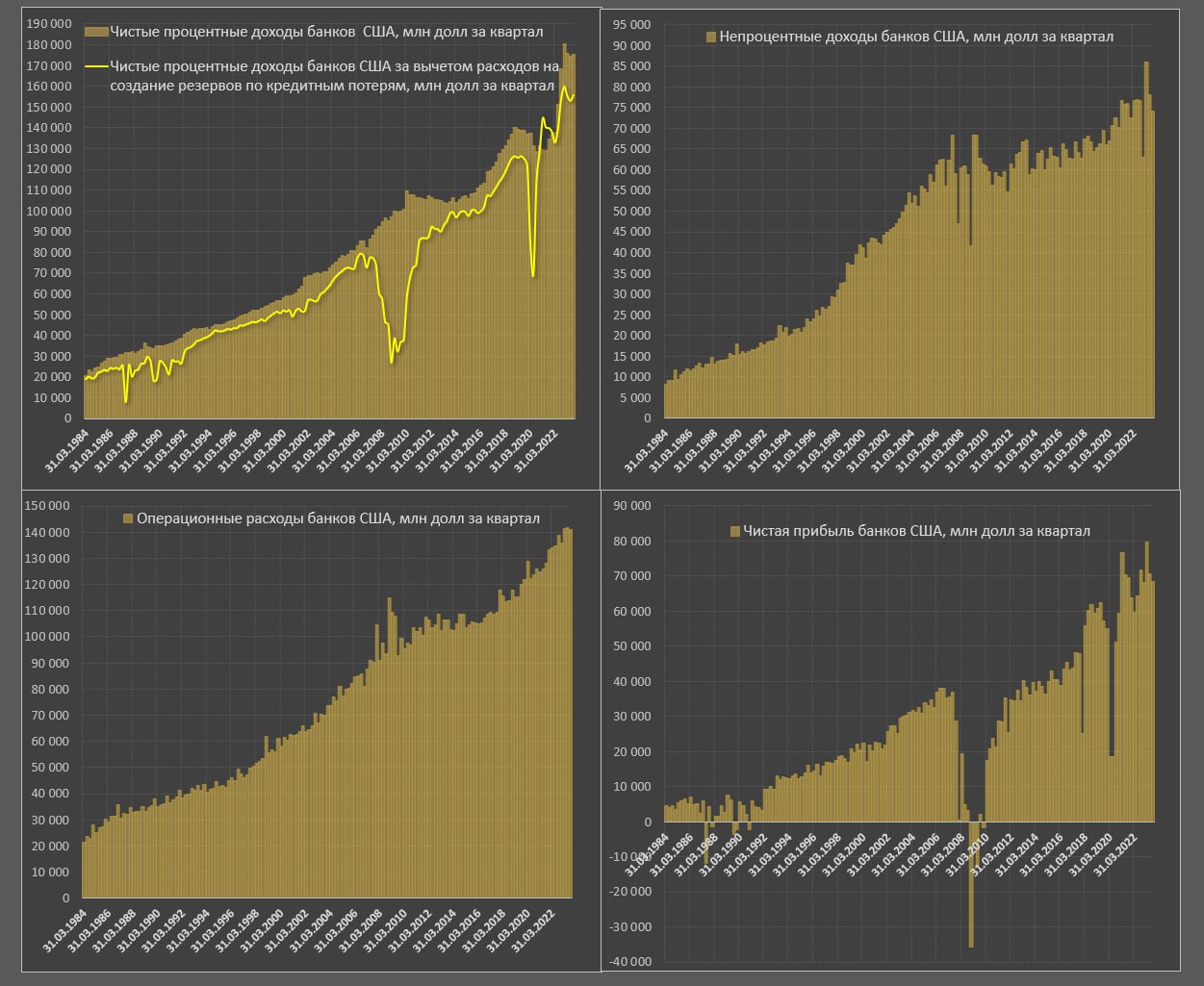

Более стремительный рост процентных доходов позволяет удерживать маржу, и в итоге чистые процентные доходы банков на максимальных уровнях (по $175 млрд за квартал), хотя и снижаются с максимума ($180 млрд) в 4кв22, но заметно выше 135-140 млрд, которые были в 2018-2019.

ЧПД за вычетом расходов на создание резервов по кредитным потерям вблизи максимумов – $155 млрд по сравнению с $125 млрд в 2018-2019.

Непроцентные доходы снижают до $74 млрд за квартал vs $86 млрд на пике в 1кв23 и $66 млрд в 2018-2019 во многом за счет снижения торговых и инвестиционных доходов, тогда как комиссии по обслуживанию транзакций и счетов достаточно стабильны.

Чистая прибыль – $68 млрд vs $59 млрд в 2018-2019, однако, чистая прибыль – это последнее, на что следует смотреть в банковских отчетах.

Telegram канал автора: https://t.me/s/spydell_finance

обсуждение