При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Почему они не оправдывают надежд?

Джон Рекенталер из Morningstar написал, на мой взгляд, простую и глубокую статью о проблемах инвестиционной привлекательности акций развивающихся рынков.

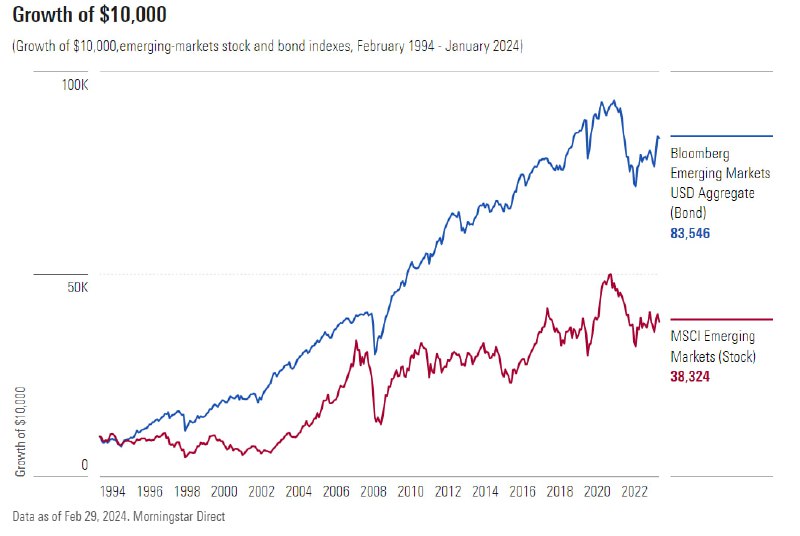

На примере сравнительной доходности индексов акций MSCI Emerging Markets и облигаций Bloomberg Emerging Markets USD Aggregate Index за 1994-2023 гг. он показал странный парадокс. За 30-летний период годовая общая доходность индекса облигаций Bloomberg составила 7,33% по сравнению с 4,58% для фондового индекса MSCI (см. рисунок выше). Вот вам и премия за риск по акциям! На протяжении 30 лет облигации приносили премию в 2,75 процентных пункта в год. При том, что в современной истории США, облигации никогда не превосходили акции по доходности за какой-либо 30-летний период. (Однако это утверждение не применимо к ранней истории страны.)

Такой парадокс удивителен для многих инвесторов. С открытием развивающихся рынков они ожидали чуда как раз на рынках акций и всегда осторожно относились к облигациям эмитентов из EM.

Почему акции развивающихся стран за последние 30 лет не оправдывают надежд? Рекенталер выделяет три группы факторов: 1) прямые валютные потери, 2) косвенные валютные препятствия и 3) снижение инвестиционных оценок.

1) Одним из возможных объяснений этой аномалии является сила доллара США. Старые и новые прогнозы о падении доллара пока не оправдываются, в 2023 г. индекс доллара США достиг 20-летнего максимума. При этом облигации развивающихся рынков исторически номинировались в основном в долларах, т.е. долг развивающихся рынков в значительной степени защищен от роста доллара. Не так обстоит дело с акциями. Это условие дает около 1 процентного пункта годового разрыва в доходности, в результате чего акции EM по-прежнему значительно отстают от своих конкурентов с фиксированной доходностью.

2) К этому недостатку можно добавить оценку МВФ о том, что сильный доллар замедляет относительный рост экономик развивающихся рынков за счет сокращения объемов их торговли и сокращения кредитов. Это могло стоить акциям развивающихся рынков еще одного процентного пункта.

3) Последним потенциальным объяснением проблем с акциями EM является ухудшение их оценки. По данным инвестиционной компании Schroders SDR, в 1994 году соотношение цена/прибыль для акций развивающихся рынков, исходя из прогнозируемых результатов на следующие 12 месяцев, составляло 16. Сегодня этот показатель равен 12. Этот эффект снова равен примерно до 1 процентного пункта в год. По предположению Рекенталера это может быть вызвано недостаточной эффективностью деятельности компаний EM и проблемами инвестиционного климата. «Несколько лет назад McKinsey & Company подсчитала, что доходность инвестированного капитала у североамериканских компаний на 50% выше, чем у их конкурентов на развивающихся рынках. Во-вторых, честность окупается инвестированием. В целом страны, получившие хорошие оценки в Индексе восприятия коррупции Transparency International, получили более высокую доходность на фондовом рынке. Лишь немногие из этих стран развиваются».

А что в перспективе? Будут ли акции EM расти быстрее других? Вот мнение Рекенталера.

История может не повториться. Доллар может ослабнуть, соотношение цена/прибыль для акций развивающихся рынков может вырасти, и рентабельность может вырасти. По этим и многим другим причинам многие инвестиционные прогнозисты теперь ожидают, что акции развивающихся рынков превзойдут своих конкурентов на развитых рынках. Возможно. К сожалению, подобные утверждения не новы. Вот уже много лет оптимисты из развивающихся рынков высказывают подобные пророчества. Им еще предстоит осуществиться. В конце концов, акции развивающихся рынков оправятся от кризиса. Однако делает ли это этот класс активов достойным владения – это уже другая история. Я по-прежнему настроен скептически.

Мой краткий комментарий. С этими рассуждениями можно соглашаться, можно нет. Но это я их воспринимаю серьезно. И еще, есть ли какие-то ответы на указанные три проблемы рынков акций EM в разных стратегиях развития нашего рынка. На мой взгляд, нет.

Telegram канал автора: https://t.me/s/AbramovAle

обсуждение