При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Люди в теме тоже могут их повторять.

В своей практике работы с инвесторами я встречаю две распространённые ошибки, которые в подавляющем большинстве характерны для начинающих. Но бывает, что люди в теме тоже могут их повторять.

Первая, это неправильное соотнесение действующих ставок и результатов инвестиций. Очень часто люди смотрят на результат инвестиционной стратегии (фонда) и сравнивают его с действующей ставкой (обычно со ставками депозитов в банках). Если хочется сделать подобное сравнение, то необходимо взять результат стратегии и сравнить с той ставкой, которая действовала на начало периода сравнения. Например, на этой неделе я опубликовал результаты моего портфеля, там был представлен результат за 1 год – с мая 2023 по май 2024, он составил +15,4%. Если посмотреть на текущие средневзвешенные ставки по депозитам для физических лиц по данным ЦБ РФ (на момент написания настоящих строк они есть до марта 2024), то вклады до одного года дают – 14,47% годовых, свыше одного года 12,23% (в мая 2024 они должны быть выше). Отсюда инвесторам становится непонятна выгода, особенно если ещё учесть волатильность стратегии или возможные просадки. Но сравнение некорректно, так как в мае 2023 ставки были совсем другими: до года – 5,44%, свыше года – 7,29%. Получается, что премия за риск (очень близка по своей сути к ставки ERP) составила от 8 до 10 процентных пунктов. Эта ошибка возникает из-за простой экстраполяции последнего результат в будущее. Люди склонны брать последнее значение и опираться на него, как повторяемое, а это в корне неправильно. Опять же, на примере моего портфеля, доходность за период с апреля 2023 по 2024, была +21,7%, с марта 2023 по март 2024 +23,6%, а результаты за календарный 2023 год +26,54%. То есть простая экстраполяция последнего результата в будущее в сравнении с текущей ставкой точно дело неправильное. Возникает резонное желание и этому нас учит инвестиционная наука посчитать среднюю годовую доходность стратегии или долгосрочные темпы роста (а по хорошему ещё и волатильность), но тогда сравнение с текущей ставкой по депозитам (а правильнее с безрисковой ставкой) становится некорректным (но отнюдь не бесполезным, но это тема отдельного большого разговора). Как минимум для корректного сравнения, стоило бы сделать тоже математическое упражнение со ставками по депозитам и уже получившиеся результаты сравнивать между собой. Но это уже не вопрос краткосрочного размещения денежных средств, это долгосрочные инвестиции.

Вторая ошибка, не в малой степени продиктована первой, хотя и не только ей. Это вопрос «Когда выгодней начинать инвестировать?». У всех инвесторов есть желание поймать то самое пресловутое дно. Но как показывают многие исследования, а также практика – это не удаётся практически никому, а если удаётся один раз, то не повторяется в будущем. В ожидании таких прекрасных моментов для входа, люди часто упускают периоды длительного роста. Локальные коррекции вообще не дают значимых выигрышей на долгосрочном горизонте. Не так давно я публиковал пост на эту тему: «Есть ли лучшее время для инвестиций?«. Если бы в инвестициях всё было так просто, то никто бы не занимался портфельными инвестициями, можно было бы купить опционы на все деньги и очень быстро разбогатеть. Но мир куда сложнее, к сожалению.

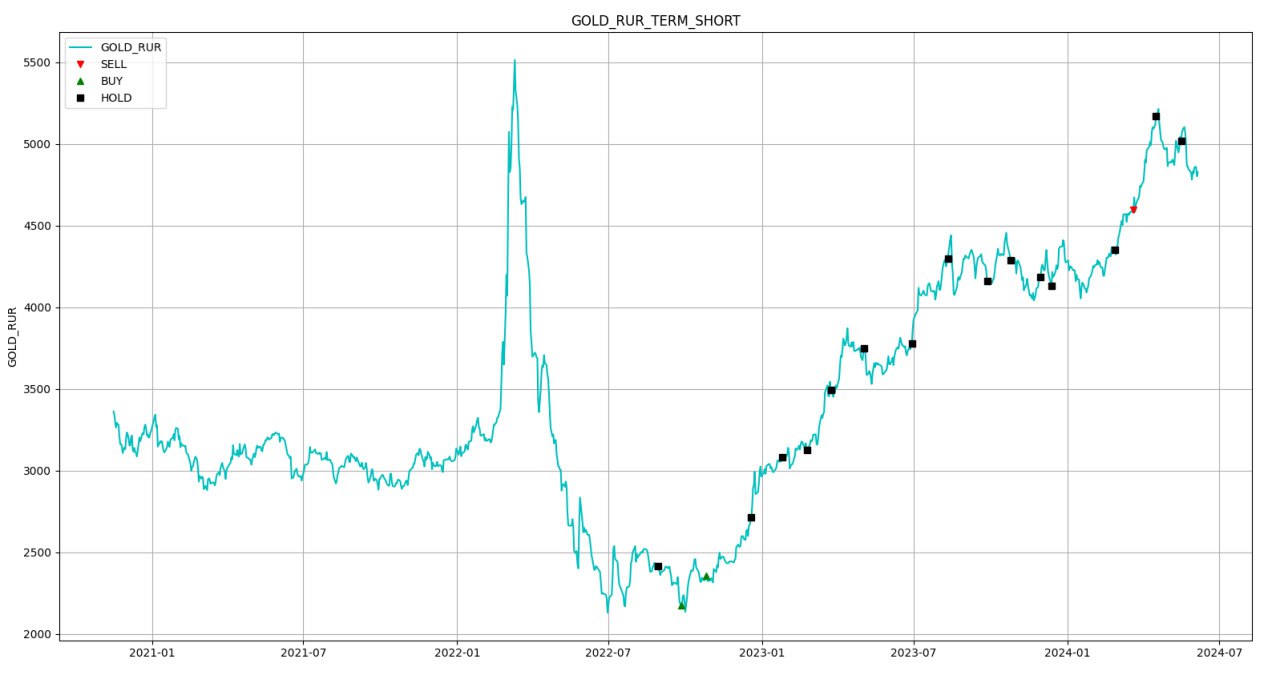

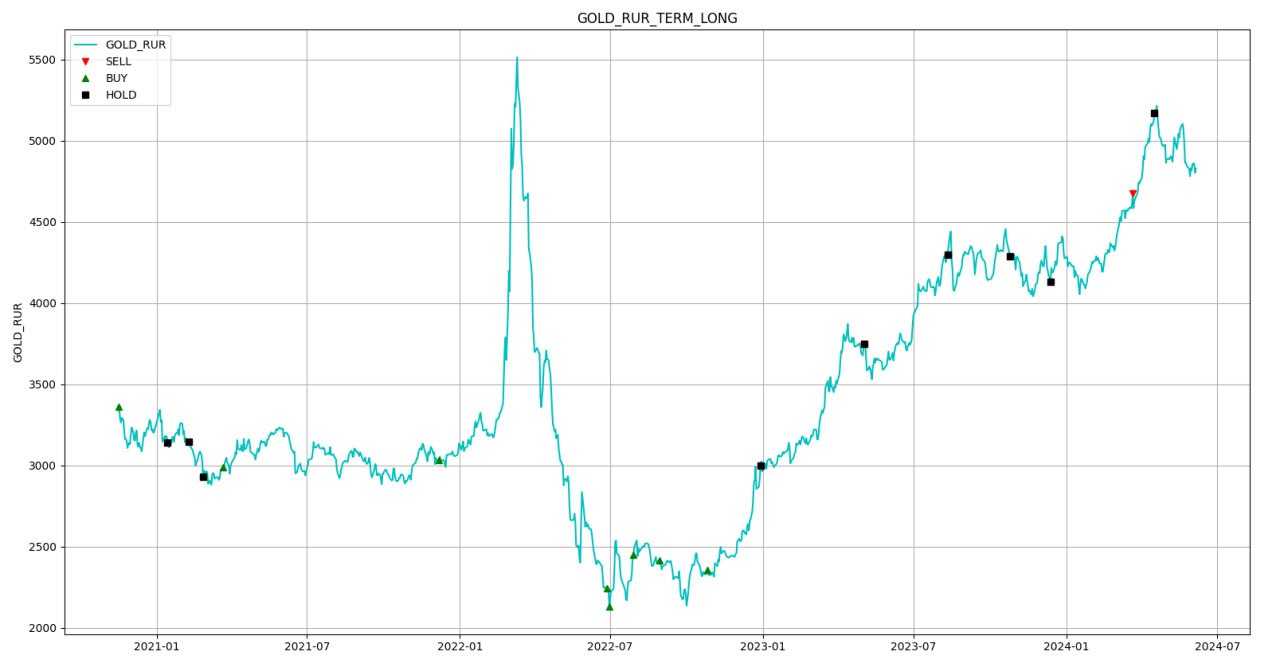

P.S. На приведённых графиках приведены мои действия с золотом (в данном случае в рублевом эквиваленте), которое входит в мой портфель в виде фондов. Графики честно демонстрируют мои решения, и я могу сказать, что все кто давно управляют деньгами однозначно скажут, что поймать дно и выйти на пике не удастся, либо это будет просто везение. Отсюда следует и мой ответ: «Я не трейдер и таких прогнозов не делаю» на вопрос: «Стоит ли сейчас начать инвестировать, или подождать пока рынки просядут?».

Напомню, что в моей интерпретации:

- SELL – снижение доли в портфеле

- BUY – повышение доли в портфеле

- HOLD – оставить долю без изменений

- LONG – решения, имеющие долгосрочный характер

- SHORT – решения, имеющие краткосрочный характер

Удачных всем инвестиций!

Telegram канал автора: https://t.me/s/ab_trust

обсуждение