При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

За последние четыре десятилетия экономика Китая выросла в 250 раз, что позволило 800 млн. человек выбраться из нищеты и превратило страну в мировой производственный центр. Однако с 2022 года страна всё больше напоминает Японию образца 90-х годов прошлого столетия, считают в Barclays investment bank.

Проблемы с рынком недвижимости: минус $18 трлн

Как подчёркивается в свежем выпуске The Eagle Eye от инвестиционного банка Barclays, поскольку стремительное экономическое развитие Китая напоминало экономическое чудо Японии после 2-й мировой войны, сейчас падение рынка жилья и неблагоприятная динамика долговой дефляции вызывают опасения, что Китай может столкнуться с ситуацией, подобной потерянным десятилетиям Японии после того, как в 1990-х годах лопнул пузырь на рынке недвижимости.

Инкэ Чжоу, старший экономист Barclays по Китаю, называет то, что происходит с Китаем «японизацией»:

– Как и другие экономические чудеса, достижения Китая сопровождались нарастанием финансовых дисбалансов и макроэкономической уязвимости. Чудо произошло в результате быстрой кредитной экспансии и стремительного роста цен на жилье, – объясняет аналитик.

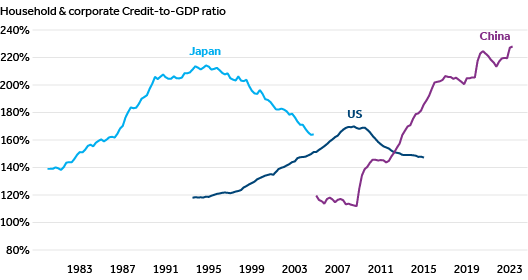

Соотношение долга домохозяйств Китая к доходам выросло более чем на 140%, что даже выше, чем в Японии и США до того, как их «пузыри» лопнули в 1991 и 2008 годах соответственно.

Объем государственного долга Китая за последние десятилетия превысил объем долга Японии, существовавший до этих потерянных десятилетий.

Это пассивная часть баланса домохозяйств. Что касается активов, то 70% богатства китайцев сосредоточено в собственности, а рынок жилья переживает сильнейший спад. По оценкам Barclays, снижение цен на жилье примерно на 30% с момента пика в 2021 году привело к потере $18 трлн. Это в два раза превышает объем китайского фондового рынка.

– Это похоже на то, как если бы фондовый рынок был стерт с лица земли дважды. Это негативно сказывается на потреблении. Японии потребовалось почти два десятилетия, чтобы привести в порядок балансы своих домохозяйств. Китай только начинает этот путь, поэтому на его завершение может потребоваться десятилетие, – отмечает Инкэ Чжоу.

По оценкам аналитика, корпоративный уровень заёмных средств также превысил пиковые уровни в США и Японии до их финансового кризиса. Компании начали сокращать долю заёмных средств в 2017 году, но это было непросто. Они используют прибыль для погашения долгов, однако прибыль находится под давлением из–за структурных проблем – во многих секторах из-за прошлой промышленной политики возникли избыточные производственные мощности. А государственный долг за последнее десятилетие рос очень быстрыми темпами из-за усилий по налогово-бюджетному стимулированию, предпринятых после глобального кризиса 2008 года и цикла 2015-2016 годов.

По оценкам Международного валютного фонда, совокупный государственный долг Китая составляет 116% от ВВП, что вдвое превышает средний показатель для развивающихся рынков. Правительство приступило к мерам жесткой экономии, когда экономика нуждается в обратном, предупреждают в банке.

Сходство с Японией

Чжоу считает, что Китай сталкивается с тремя структурными трудностями, которые напоминают опыт Японии. Первая из них – демографическая ситуация, которая превращается из благоприятной в неблагоприятную. Демографическая ситуация в Китае и без того неблагоприятна, сокращение населения началось одновременно с лопнувшим пузырем на рынке недвижимости. Второе сходство – лопнувший пузырь на рынке жилья, хотя в Китае это может повлиять на экономику хуже, чем в Японии. Доля инвестиций в жилищное строительство в ВВП Китая вдвое превышает аналогичный показатель в Японии в 1990-х годах. Уровень вакантных рабочих мест и соотношение цены и дохода также вызывают большую тревогу в Китае. В-третьих, это геополитика. В то время у Японии также были напряженные торговые отношения с США. Торговая напряженность в Китае распространяется на национальную безопасность и идеологию, что может привести к тому, что геополитический кризис продлится гораздо дольше, чем в Японии.

Зомби-кредитование – главный вызов

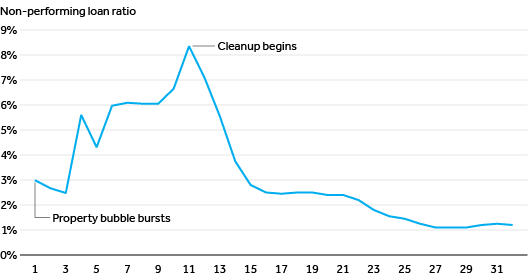

Чжоу считает, что быстрого решения структурных проблем, с которыми сталкивается Китай, не существует, но, безусловно, есть несколько уроков, которые можно извлечь из опыта Японии. Один из них касается запоздалой реакции на зомби–кредитование – банков, предоставляющих кредиты компаниям, которые уже были банкротами. Япония тянула с ликвидацией проблемных кредитов для таких секторов-зомби, как недвижимость, что создало проблемы с кредитованием для более здоровых секторов

– Китаю необходимо быстро избавиться от своих собственных фирм-зомби, передав их факторы производства другим. Еще один урок, который можно извлечь из опыта Японии, касается денежно-кредитной политики. Китай может усилить монетарные стимулы, включая снижение процентных ставок или даже количественное смягчение. В-третьих, для устойчивого роста необходимо повысить норму прибыли на капитал за счет инноваций и производительности. Последнее легче сказать, чем сделать, – предупреждают в Barclays.

На устранение проблемных долгов в банковских балансах Японии ушло более десяти лет.

По словам аналитика, высшее руководство страны осознало проблемы, с которыми сталкивается экономика. Они направляют ресурсы в высокотехнологичные производственные сектора, которые они называют областями качественного роста. Новые факторы роста экономики сегодня отличаются от тех, что были несколько лет назад. «Зеленые» технологии и цифровизация промышленности стали основными факторами экономического роста Китая. В 2023 году на них пришлось 3 процентных пункта от 5% роста ВВП.

– Это большое достижение. Однако побочным эффектом этого поворота являются избыточные производственные мощности и напряженность в отношениях с торговыми партнерами, поэтому он может оказаться неустойчивым, – отмечает эксперт.

обсуждение