При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Почему может упасть немецкий рынок недвижимости?

Низкие процентные ставки по вкладам надувают пузырь на рынке недвижимости Германии. Покупатели соблазняются дешевыми кредитами, не понимая, что цены выросли настолько, что с точки зрения приведенной стоимости (present value) все стало не дешевле, а дороже. В крупных городах дома стоят уже по полмиллиона евро и более – такую сумму среднестатистический бюргер не выплатит и за 40 лет. Особенности немецкой системы ипотечных кредитов таковы, что хотя цепная реакция по аналогии с кризисом-2008 в США маловероятна, но немецкий рынок очень чувствителен к изменению процентной ставки. Ожидаемое падение составит порядка 25% (а в худшем случае и все 50%), но даже если его не случится – дальше ценам расти просто некуда, и потому инвестировать в немецкую недвижимость больше не рекомендуется.

Строили мы, строили…

Так уж исторически сложилось, что немцы в массе своей не любят ни акции, ни недвижимость. Любимыми финансовыми продуктами до недавнего времени были банковский депозит и частное пенсионное страхование. Все изменилось с политикой Европейского Центрального Банка во главе с Марио Драги – «Супермарио», как его злобно-иронично именуют в Германии. Экстремально низкая, а данный момент вообще отрицательная ставка рефинансирования сделала и депозиты, и (традиционные) страховые полисы бездоходными. К акциям бюргеры по-прежнему относятся с холодком (отчасти из-за недостатка финансовой грамотности, отчасти справедливо опасаясь высокой волатильности рынка), зато теперь массово инвестируют в недвижимость. Рассуждают примерно так: «зачем мне платить аредную плату, когда я могу взять дешевый кредит... а если что-то пойдет не так и я не смогу его выплачивать, ну что ж, сдам или продам дом». Многие покупают и спекулятивно «про запас» - видя, как за последние годы выросли цены в крупных городах типа Франкфурта, Мюнхена, Штуттгарта и Берлина, они хватают квартиры и дома там, где такого роста цен еще не случилось. Добавляют масла в огонь и страховые концерны – по новым договорам ставка хотя и низкая, но от выплаты гарантированной ставки по старым полисам (а это – 4%) их никто не освобождал. Немецкие государственные облигации не дают никакой доходности, в акции страховым фирмам инвестировать, в целом, законодательно запрещено, и они дружно скупают и строят недвижимость. Нахлынувшая волна беженцев только увеличила спрос на жилье.

Лучше меньше, да лучше

Но вечно рост цен продолжаться не может - Япония начала 90х и США в 2008-м – тому примеры. Однако чтобы понять причины и последствия вероятного падения немецкого рынка, нужно знать его особенности. Итак:

1. Раньше ипотечный кредит сложно было получить, не имея собственного капитала. Более того, обычно предлагались накопительные счета (Bausparkonto), позволяющие скопить на первоначальный взнос и получить льготный кредит. С падением процентной ставки такие счета потеряли популярность, а т.к. ставка рефинансирования отрицательна (т.е. за депонированные в центробанке деньги приходится платить штраф), банки вынуждены выдавать необеспеченные кредиты.

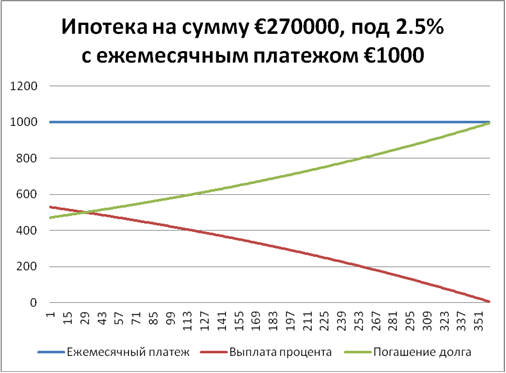

2. Основным типом ипотечного кредита является аннуитет. Ежемесячно заемщик платит фиксированную сумму, которая состоит из двух частей: выплаты по процентам и погашение долга. Каждый месяц соотношение между этими частями меняется – доля первой постепенно падает, а доля второй – растет. Плюс, иногда дается право погасить часть кредита в конце года (Sondertilgung). Мерой стоимости такого кредита является «эффективный процент» (Effektivzins) – чем он выше, тем бОльшую часть ежемесячного платежа составляют проценты по кредиту.

График 1: кредит на €270000 (старый дом в деревне или б. ГДР) выплачивается за 30 лет

Чтобы удешевить кредит, бюргеры часто берут его не на 20-30 лет, а на 10. В этом случае процентная ставка по кредиту существенно ниже – на данный момент порядка 1.5%. Однако, в конце кредита долг погашается не полностью, и его нужно рефинансировать следующим кредитом. Это специальный ипотечный продукт, который подразумевает, что кредит берут на полную стоимость дома, но так, что он не выплачивается за раз. Естественно, остаточный долг никуда не девается - он рефинасируется Anschlußkredit - вторым кредитом, берущимся сразу после выплаты первого.

И вот тут заемщик рискует попасть в процентную ловушку – если процентные ставки вырастут, рефинансирование остаточного долга под новый процент будет весьма дорогим. Так, если попытаться оптимизировать вышеупомянутый кредит и взять ипотеку на 10 лет под 1.5% годовых, то при росте ставок с 1.5% до 3% через 10 лет дополнительные расходы составят €37000 (т.е. более 13% от сальдо кредита).

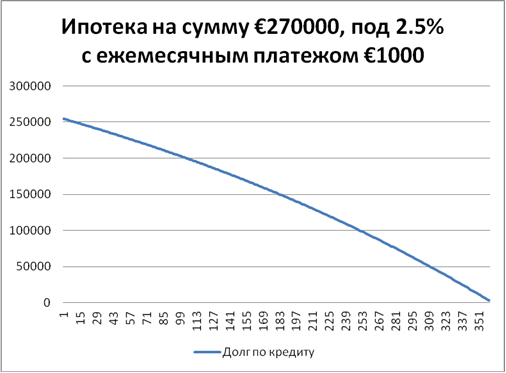

3. Реальная рыночная цена недвижимости обусловливается многими факторами, но в первом приближении можно считать ее можно считать равной сумме приведенной стоимости ежемесячных платежей по долгосрочному ипотечному кредиту. При росте процентных ставок приведенная стоимость падает (дисконтирование становится сильней), значит, для удержания текущей цены величина и/или количество ежемесячных платежей должны возрасти. Но это вряд ли возможно, ибо среднестатистический бюргер не может позволить себе ежемесячный платеж больше €1000, так же он не захочет закабалять себя пожизненным кредитом. Значит, чтобы восстановить рыночное равновесие, цены на дома должны упасть.

График 2: падение приведенной стомости ежемесячного платежа при росте процентных ставок

4. Таким образом, при росте процентных ставок по немецкому рынку недвижимости пронесется «идеальный шторм»: возросшие расходы по рефинансированию остаточного долга (п.2) приведут к тому, что некоторые заемщики не смогут выплачивать кредит, и их недвижимость пойдет с молотка, причем из-за падения рыночной цены (п.3) продавать им придется с убытком. А массовые продажи домов и квартир должников, в свою очередь, еще больше продавят рынок вниз.

К счастью, развитие по сценарию американского ипотечного кризиса в Германии маловероятно. В США даже платежеспособные заемщики предпочитали расстаться с домом, упавшая цена которого оказывалась меньше остаточной стоимости долга по кредиту. Дело в том, что в Америке должник, лишаясь дома, освобождается и от всех долгов по нему. А в Германии – нет!

Тем не менее, падение рынка на 20%, 30% и даже 50% вполне возможно... Если вырастут процентные ставки. В их рост мало кто верит, но мало кто верил и в Brexit, и в победу Трампа.

P.S. Василий Некрасов - портфельный управляющий, автор книги «Knowledge rather than hope» и основатель letYourMoneyGrow.com

обсуждение