При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Почти полтора десятилетия, в период с 1999 по 2014 годы, экономика России росла (с небольшим перерывом в 2008-2009 гг.), в основном, за счет роста поступлений от экспорта. Росли цены на сырье (и продукцию первичного передела!), вслед за ценами росли и физические объемы экспорта.

Мощный приток капитала, как в виде прямых иностранных инвестиций, так и вследствие большого положительного сальдо торгового баланса, способствовал росту внутреннего потребления, а также созданию ориентированных на удовлетворение внутреннего спроса производств, таких как: пищевая промышленность, автомобилестроение, строительство и розничная торговля.

Однако, основным драйвером экономики была модель сырьевого восстановительного роста: именно приток валюты в страну, за счет бюджетного перераспределения и укрепления рубля, и привел росту благосостояния почти всех слоев российского общества — от крупных бизнесменов до бюджетников и пенсионеров. Тенденция эта длилась настолько долго, что вызвала привыкание как среди экономического блока правительства, так и среди населения. Возникло ощущение, что так будет всегда.

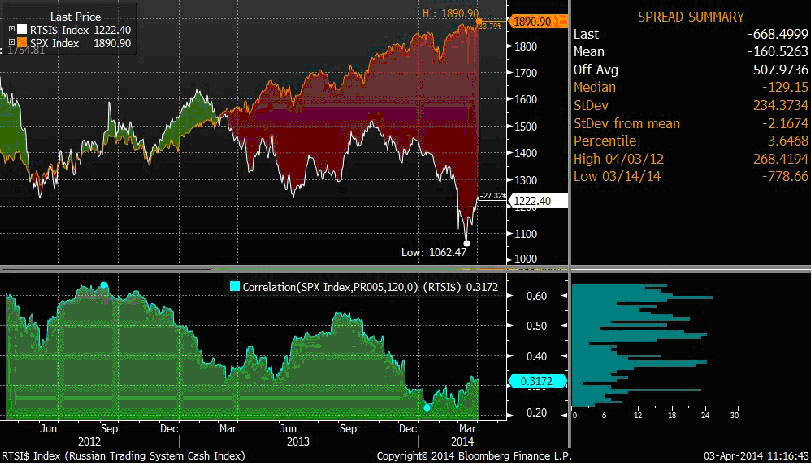

Но, как известно, деревья не растут до небес. Уже весной 2013 года началась раскорреляция индексов S&P и РТС. Это произошло вследствие исчерпания модели сырьевого восстановительного роста: крупные инвесторы постепенно начали выходить из российских активов и, как следствие, продавать российские бумаги и выводить средства за рубеж. Движение биржевых индексов только отразило этот процесс. Интересно отметить, что в это время еще не было никакой геополитики как фактора, влияющего на российскую экономику.

Торговля сырьем, по сравнению с другими видами экспорта, мало подвержена санкционному давлению: стандартный товар легко продать, предоставив покупателю дисконт. Опыт Ирана показал, что можно в режиме санкций можно достаточно долго, и это не ведет к катастрофе. Жизненный уровень граждан падает, но остается вполне терпимым. Девальвация национальной валюты сбалансировала бюджет и компенсировала падение доходов от экспорта.

Проблема же заключается в том, что наложение даже умеренных санкций делает страну крайне непривлекательной для инвесторов – как международных, так и части внутренних. А отсутствие инвестиций, де-факто, ставит крест на высоких темпах экономического роста. Небольшой рост (пресловутое «около нуля»!) можно обеспечить и за счет госинвестиций, но этот ресурс крайне ограничен.

Именно поэтому Алексей Кудрин и предложил принять меры по снижению геополитической напряженности. Без выполнения этого условия о притоке инвестиций в экономику России можно забыть, а без инвестиций максимальный рост экономики, на который реально рассчитывать, вряд ли превысит околонулевую отметку. Это означает стагнацию и застой на долгие годы. Продолжительная стагнация неизбежно ведет к социальной деградации и резко увеличивает вероятность нарушения социальной стабильности. Достаточно вспомнить бурные события времен Перестройки и их последствия для общества бывшего СССР.

Пока (?) предложение Кудрина не встретило поддержки. С практической точки зрения это означает, что политика «затягивания поясов» будет продолжаться достаточно долго: нас ждет и умеренный секвестр бюджета с неизбежным сокращением персонала, и жесткая денежно-кредитная политика с высокими ставками кредитования, и животворительная (для бюджета и экспортеров!) девальвация. При грамотном применении этих, безусловно, неприятных и для бизнеса, и для граждан инструментов, вполне возможно сохранение устойчивости бюджетной системы в достаточно длительной перспективе. А устойчивость бюджета (эмпирическое правило – дефицит менее 3%) практически гарантирует и сохранение социальной стабильности.

Цена такой стабилизации весьма высока — длительное снижение реальных располагаемых доходов граждан. Длительное — это означает многолетнее, в пределах 15 лет. Яркий пример подобного снижения — СССР/РФ периода 1986-го – начала 2000-х годов. Примечательно, что тогда, как и сейчас, тоже наблюдалось сильное и длительное падение нефтяных цен.

Таким образом, отказ от шагов по снижению геополитической напряженности делает осуществимым только один сценарий, предполагающий бюджетную консолидацию (сокращение госрасходов), умеренную девальвацию и жесткую монетарную политику (низкую доступность кредитования и высокую ставку по кредитам).

Дефицит внешнего финансирования естественным образом увеличит спрос на привлечение финансирования из внутренних источников, и прежде всего — с рынка облигаций. По сравнению с банковскими продуктами рынок облигаций обладает некоторыми преимуществами как с точки зрения заемщика (широкий круг потенциальных инвесторов, меньше ограничение по срокам), так и с точки зрения инвестора (ставка выше, чем по депозиту, большая гибкость по срокам).

Если период охлаждения отношений с международными инвесторами затянется (что весьма вероятно), то одним из возможных источников инвестиций для ускорения экономического роста может послужить долговой сегмент финансового рынка. Доходность, на 4-5% превышающая доходность сопоставимых депозитов, почти наверняка привлечет, как минимум, частных инвесторов. Осталось только убедить этих самых частных инвесторов в привлекательность рынка облигаций. Для этого необходимо предоставить налоговую льготу по налогу на купонный доход и, самое главное, – провести большую просветительскую работу.

С точки же зрения финансового сектора именно рынок облигаций может стать основным драйвером развития розничного сегмента. А это означает, что компаниям придется вести серьезную просветительскую работу среди потенциальных клиентов: частный инвестор мало знаком с этим продуктом. А приобретается обычно том продукт, который, как минимум, понятен инвестору.

обсуждение