При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Компания NAUMEN представила результаты исследования доступности и качества сервиса контакт-центров крупнейших российских банков, а также активности финансовых организаций в популярных социальных сетях и мессенджерах в 2019 году.

Доступность и качество

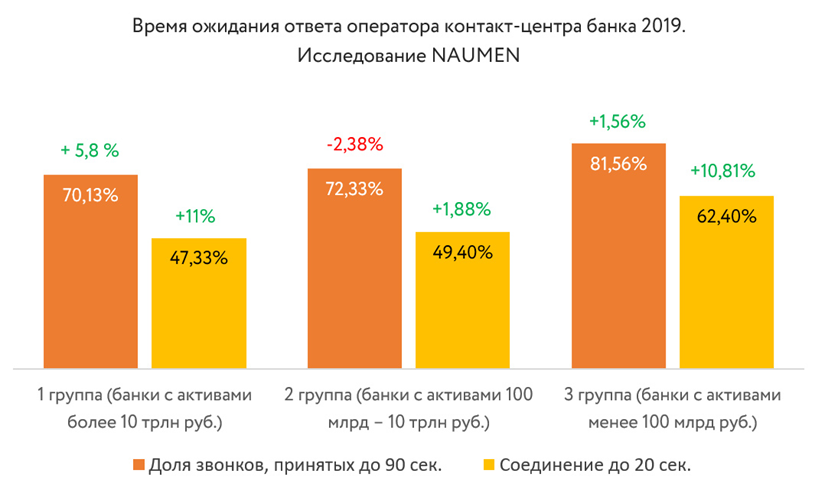

По результатам тестовых звонков и обращений в сто крупнейших российских банков среднее время ожидания на линии составило 40 секунд, что быстрее, чем в банках Великобритании и США — 41 сек. и 60 сек. соответственно. Менее чем за 20 секунд были приняты 57% вызовов. При этом, чем крупнее банк, тем дольше его клиенты вынуждены ждать ответа оператора.

В 96% звонков в колл-центры российских банков вопрос был решен при первом обращении. Показатель FCR (First Call Resolution) является одной из ключевых метрик оценки работы колл-центров. В России он примерно на 20% выше, чем в Великобритании и США.

Средняя продолжительность разговора при звонке в банк, в рамках которого была предоставлена консультация специалиста, в России составляет около 3,75 минут. В сравнении с банками Великобритании (6,35 мин.) и США (6,35 мин), информацию об услугах и сервисах можно получить в два раза быстрее.

«Наши исследования показывают, что в российских банках соблюдается более высокий уровень сервиса, SL, нежели в контакт-центрах США и Великобритании, — рассказал Михаил Черешнев, директор по маркетингу департамента контактных центров и роботизированных систем NAUMEN. — В США ответа в среднем приходится ждать на 20 секунд дольше. Кроме того, у банков в России есть большой потенциал улучшения клиентского опыта за счет роботизации. В рамках нашего исследования лишь 2% звонков были обработаны с помощью голосовых роботов или IVR-ботов, хотя роботы способны полностью заменить традиционный IVR, сокращая поиск нужной информации. Выполняя классификацию обращения на основе произвольных реплик, робот избавляет клиента от долгих блужданий по многочисленным веткам IVR-меню».

Лидеры рейтинга

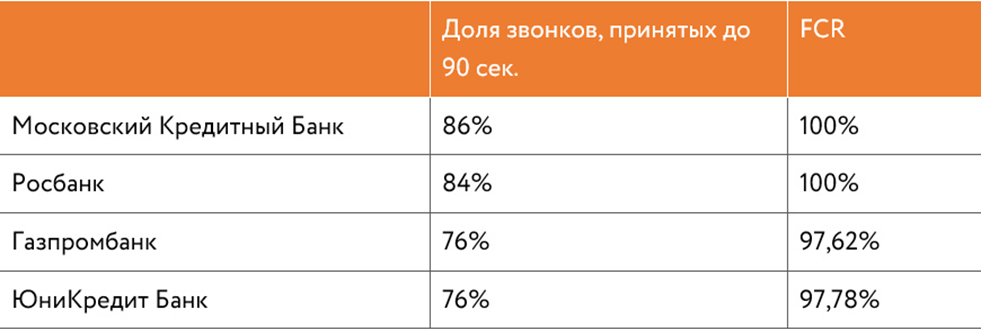

По совокупной оценке доступности и качества предоставляемых информационных услуг, в четверку лидеров среди банков с активами выше 10 трлн рублей вошли Московский Кредитный Банк, Росбанк, Газпромбанк и ЮниКредит Банк.

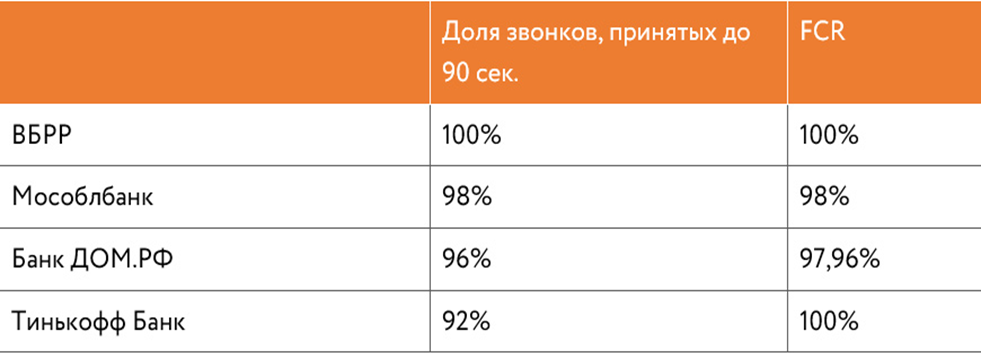

Среди финансовых компаний с активами от 100 млрд рублей до 10 трлн рублей лучшие показатели у Всероссийского банка развития регионов (ВБРР), Мособлбанка, Дом.РФ и Тинькофф Банка.

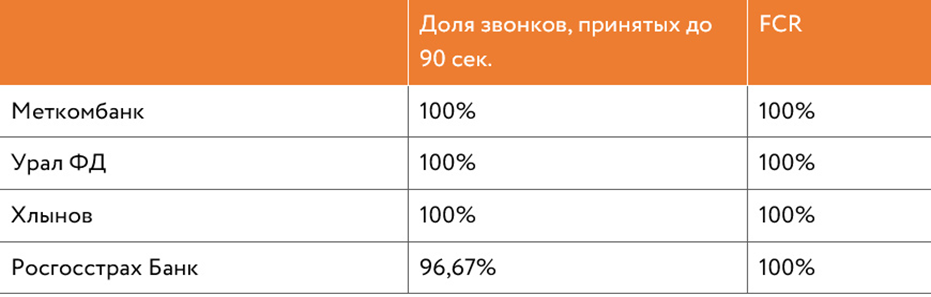

Лидеры по качеству сервиса и доступности в категории банков с активами менее 100 млрд рублей — Меткомбанк, Урал ФД, Хлынов, Росгосстрах Банк.

Цифровые каналы: соцсети, мессенджеры, веб-чаты

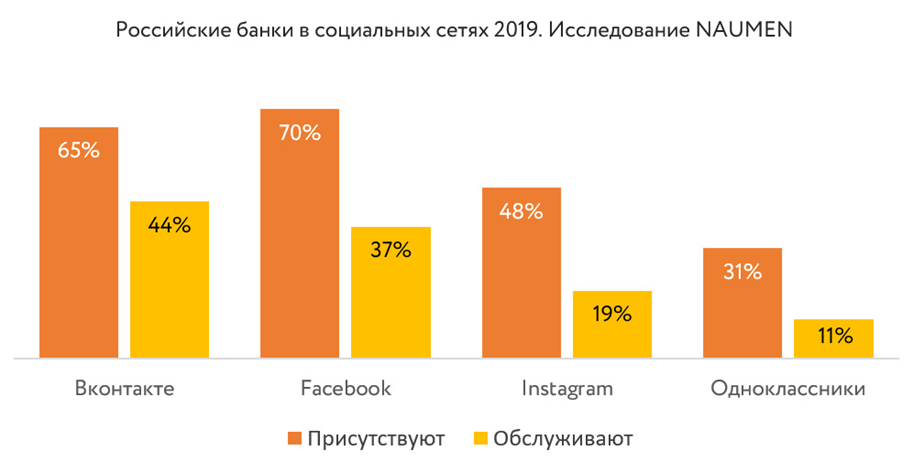

Среди 142 российских банков с наибольшим объемом чистых активов наиболее популярный цифровой канал для консультации клиентов —социальные сети ВКонтакте и Facebook: через эти платформы граждан обслуживают 44% и 35% финорганизаций соответственно.

Веб-чаты оказались третьим по популярности каналом, в которых консультируют 50 из 142 банков. Наиболее низкий уровень доступности банков зафиксирован в мессенджерах, в которых опции для бизнес-коммуникаций появились сравнительно недавно.

«Социальные сети Instagram и Одноклассники, которые довольно популярны в России, оказались менее востребованным каналом коммуникации среди банков, — добавил Михаил Черешнев. — В первом случае, это может объясняться форматом соцсети: в фокусе контент, а не общение. Во втором — небольшим спросом на взаимодействие через этот канал со стороны аудитории».

Присутствие банка в соцсетях при этом не гарантирует обратной связи. Часть банков использует эти площадки только для продвижения в маркетинговых целях. Во ВКонтакте 33% банковских сообществ сосредоточены на публикации мультимедийного контента о бренде, банковских продуктах и акциях, аналогичный показатель для Facebook (47%), Instagram (60%) и Одноклассников (70%).

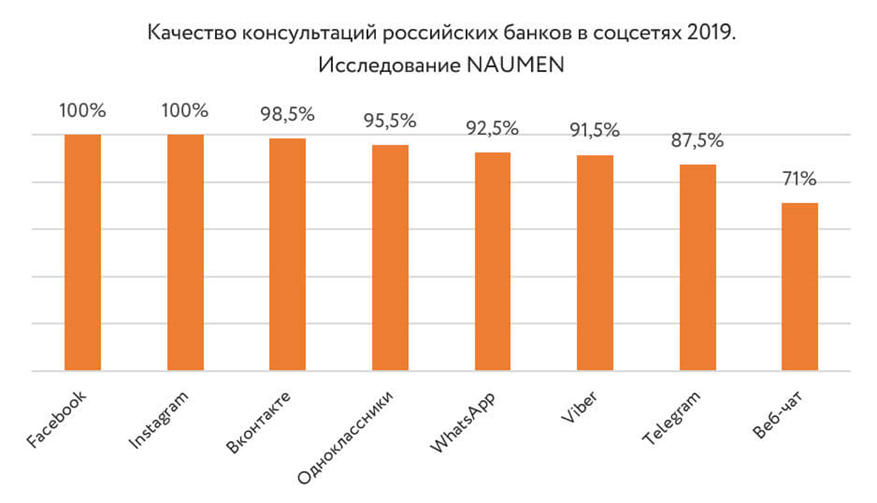

Самое высокое качество консультаций в цифровых каналах, то есть вероятность получения искомой информации, также зафиксировано в социальных сетях: во ВКонтакте, Facebook и Instagram оно близится к 100%. Веб-чаты по этому показателю уступают и соцсетям, и мессенджерам: в них доля качественных консультаций не превышает 71%.

Лидеры рейтинга

Самыми омниканальными, то есть имеющими наибольшее количество каналов обслуживания, признаны Банк Восточный и Уральский банк реконструкции и развития. Обе финансовые организации поддерживают общение с клиентами в 7 каналах коммуникации.

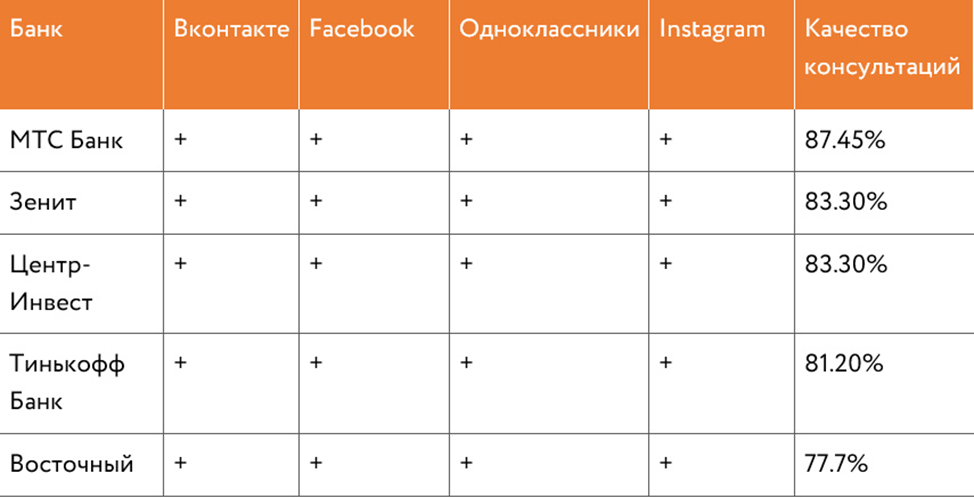

По результатам исследования, лучшее обслуживание в социальных сетях оказывают МТС Банк, Зенит, Центр-Инвест, Тинькофф Банк и Восточный.

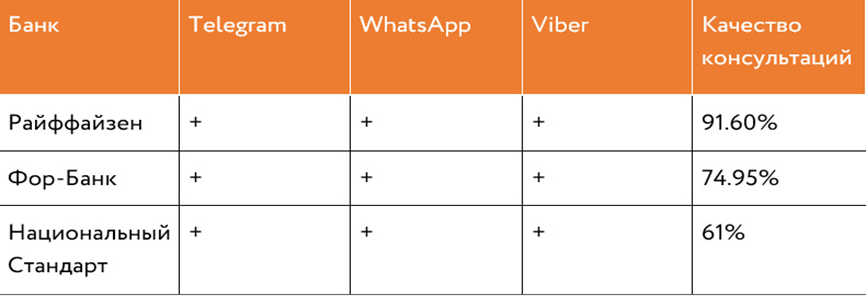

В лидеры по обслуживанию в мессенджерах вышли Райффайзен Банк, Фор-Банк и Национальный стандарт.

Роботы в контакт-центрах

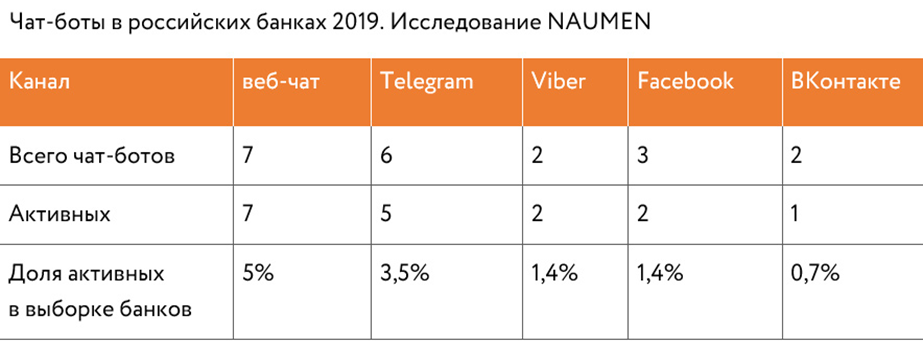

В ходе исследования 142 финансовых организаций обнаружено и протестировано 20 чат-ботов, которые работают в 12 российских банках. При этом четыре организации запустили чат-ботов сразу в двух или трех цифровых каналах.

В результате, три тестируемых чат-бота не отреагировали на поступающие сообщения. При этом среди активных чат-ботов 9 обладают базовыми социальными навыками и способны ответить хотя бы на один из непредметных вопросов. С 11 роботами можно общаться в свободной форме, а остальные 6 работают как текстовый IVR, в котором выборочная информация о продуктах и услугах доступна в формате кнопочного меню.

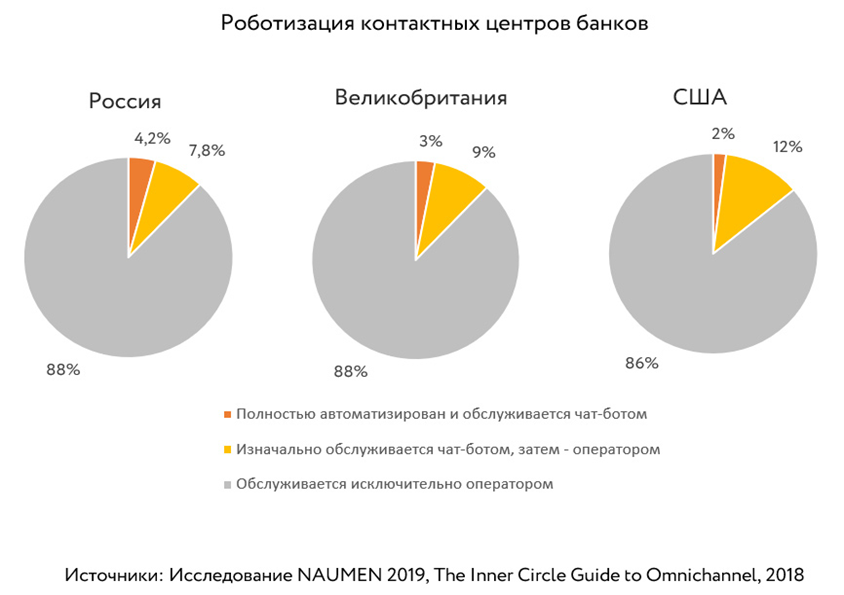

Авторы исследования отмечают, что уровень проникновения роботов в чатах российских банков эквивалентен проценту роботизации западных контакт-центров, который находится на уровне около 13%.

«Только 12 банков в России используют чат-ботов для обслуживания клиентов в цифровых каналах. При этом 20% исследованных нами текстовых роботов продемонстрировали действительно интеллектуальный подход к обработке клиентских вопросов, заданных в свободной форме. В частности, эти чат-боты способны давать кастомизированные ответы, легко ориентируясь в видах кредитов и пластиковых карт, нюансах оформления банковских продуктов и других темах, — отметил Михаил Черешнев. — Особенно ценно еще и то, что клиент получает ответ на вопрос в среднем за две секунды, в то время как аналогичного ответа от оператора можно дожидаться минуту и даже дольше. Впечатляющие результаты уже работающих чат-ботов позволяют сделать вывод, что все большее количество банков будет постепенно осваивать потенциал ИИ-решений, стремясь сделать дистанционное обслуживание удобнее для клиентов».

Методология

Исследование доступности и качества телефонного обслуживания в контактных центрах российских банков проводится NAUMEN регулярно с 2013 года. Основу исследования составляет массовый обзвон по методу Mystery Calling, который совершают операторы аутсорсингового контактного центра ГРАН.

В рамках исследования с 4 по 10 сентября 2019 года было сделано более 4 тыс. исходящих обращений в контактные центры 142 российских банков, занимающих верхние позиции по размеру чистых активов.

Исследование 2019 года проводилось по трем направлениям:

- телефонное обслуживание в контактных центрах;

- обслуживание в цифровых каналах, тестирование работоспособности опции callback, отправки данных по e-mail и в sms;

- исследование роботов в текстовых каналах.

Для каждого из направлений задавались контрольные вопросы нейтрального характера, касающиеся типовых банковских продуктов и услуг, например:

- Какой у вас самый высокий процент по рублевому вкладу?

- Какие документы необходимы для получения кредита?

- Сколько времени займет перевыпуск дебетовой карты? Есть ли возможность сделать индивидуальный дизайн?

Роботам задавали три предметных вопроса: «Какие требования к заемщику для получения кредита наличными? Как оформить дебетовую карту? Как внести ежемесячный платеж по кредиту?» И три вопроса для определения социальных навыков: «Вы робот? Как дела? Расскажи о себе».

Полученная статистика сравнивалась с данными иностранных аналитических отчетов, а также с результатами прошлогоднего исследования NAUMEN.

обсуждение