При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Трудно себе представить более негативное сочетание факторов, чем те, которые сейчас сложились вокруг. Без преувеличений, мы наблюдаем настоящий «идеальный шторм». Сейчас сложно представить, где находится нижняя точка, на которой Brent и WTI могли бы обрести почву под ногами. В этот момент котировками движут не прогнозы спроса и предложения, а массовое срабатывание стоп-ордеров и маржин-коллов по деривативам.

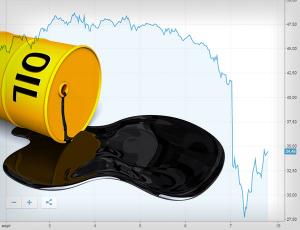

Очень быстро котировки провалились от весьма комфортных для ОПЕК и России уровней вблизи $60 за баррель до чуть более чем $30, куда график доходил лишь на пике рыночной паники в конце 2008 и в начале 2016 годов.

Наиболее резкий обвал котировок с 1991 года (со времен войны в Персидском заливе) произошел в понедельник за счет сочетания целого ряда неблагоприятных факторов:

- резкого падения спроса на фоне все более разрастающегося мирового карантина;

- дополнительного давления на котировки, создаваемого бегством из рисковых активов;

- готовность России к повышению добычи с апреля месяца и отказ от сокращений, предложенных ОПЕК;

- заявление Саудовской Аравии о снижении цен на нефть для Европы и обещания наращивания добычи.

Паника на сырьевом рынке вызвала дополнительное давление на европейские индексы и акции. Дешевая нефть зачастую является топливом для экономического роста. Однако экстремальная волатильность котировок формирует на почти повсеместное бегство от рисков. В более долгосрочной перспективе, когда пройдет первый шок от обвала цен на нефть, низкая стоимость сырья обещает обеспечить поддержку для мировой экономики. Так было после двух предыдущих обвалов в 2008 и 2016, что обеспечило ускорение роста мировой экономики и помогло значительной части акций нащупать почву для роста.

Тем трейдерам, которые пытаются прямо сейчас оценить перспективы для входа на рынок, следует соблюдать повышенную осторожность. Резкие ослабления нефти и рынков создают обстановку для интервенций (вербальных и не только), которые будут призваны успокоить рыночную волатильность. Это означает, что в ближайшие дни на рынках могут происходить резкие движения как в одну, так и в другую сторону.

обсуждение