При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

После первоначального роста на фоне хороших корпоративных отчетов, далее акции просели на опасениях разгона глобальной инфляции и ускорения темпов повышения ставок.

Хотя на неделе была попытка уйти вверх, но на вечер пятницы итоговое изменение около нуля.

Приблизительно до среды наблюдался рост.

Аналитики в качестве основной причины роста называли в целом неплохие первые результаты начавшегося сезона корпоративной отчетности.

В этой связи надо отметить, что на неделе вообще статистики было много. Хотя она была разной и с большим число удивлений в обе стороны, но из США в основном поступали очень хорошие новости. Это и рост промпроизводства +0,5% после +1,1% месяцем ранее. И возврат к последним максимумам числа закладок новостроек и разрешений на строительство. И розничные продажи +0,6%. И даже взлет в феврале покупок казначеек иностранцами, что сейчас является лучшим лекарством по поводу растущего дефицита американского бюджета.

Среди корпоративных отчетов надо выделить банковский сектор, который начал отчитываться еще в прошлую пятницу. На понедельник суммарная сводка по отчетам приблизительно так.

В целом данная картинка с небольшими изменениями сохранила свою актуальность до конца недели. Именно отсутствие явного негатива и стало тем драйвером, который повел фондовые индексы на новые локальные максимумы в начале недели.

Однако, начиная с вечера среды, графики развернулись. При этом мнения аналитиков о причинах разделись. А точнее разногласия были не о самом списке причин, а о доминировании той или иной причины.

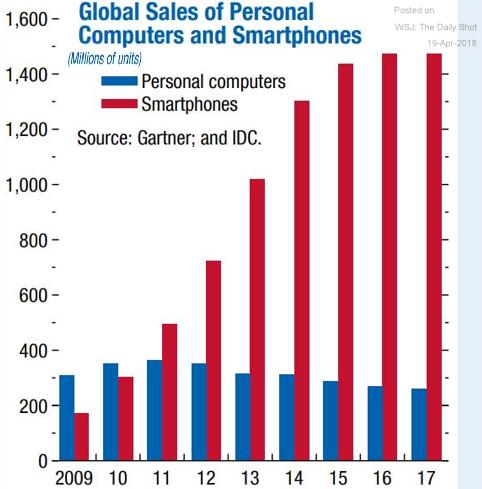

Наиболее часто упоминаемой темой стал слом глобального тренда в мировом полупроводниковом секторе. Опубликованный в среду доклад тайваньской Taiwan Semiconductor Manufacturing Co. (TSMC, крупнейший мировой(!) производитель полупроводников, однако) на текущий квартал констатировал прекращение спроса на смартфоны по итогам прошлого года. А также предсказал слабый спрос на ближайший квартал.

Заговорили по аналогии даже про окончание всего смартфонового бума, наподобие краха доткомов в начале нулевых.

Это автоматически повлекло за собой падение помимо самой TSMC также и акций других смежных компаний. Прежде всего Apple, которая в одиночку способна утянуть за собой весь индекс. Также в списке были Nvidia, АМD и другие производители чипов.

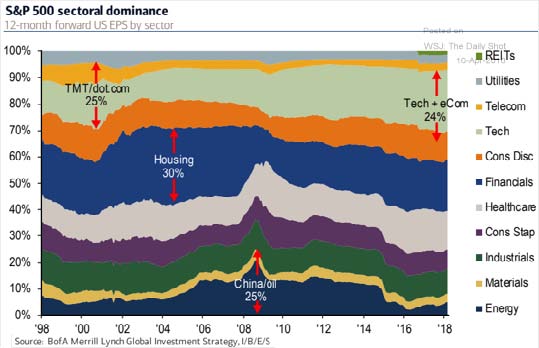

Напомним, что приблизительно с ипотечного кризиса технологический сектор был определяющим в росте фондовых индексов, что легко можно увидеть из диаграммы.

Именно он создавал все это время большую часть прироста. Естественно, что окончание роста этого сектора (если оно действительно свершилось) будет очень болезненным. И приведет к смене парадигмы развития всего мирового фондового рынка.

В целом такая важная причина действительно имеет место, и, безусловно, она оказала понижательное влияние. Но поведение других финансовых секторов говорит о том, что вряд это было единственной причиной.

В среду вышел плановый отчет о запасах нефтепродуктов в США. Динамика последних недель показывает, что нередко после его выхода заканчивается старая тенденция и начинается новая. Так случилось и на этот раз. Отчет вышел уверенно бычьим, показавшим значительное сокращение как нефти (что в целом ожидалось), так и нефтепродуктов (что стало полной неожиданностью), что в свою очередь привело к взлету нефти и новым рассуждениями о начавшейся инфляции издержек по всему миру. Тема разгона цен сейчас вообще стала очень болезненной, ввиду ее прямого влияния на скорость поднятия ставок в США. А тут такое подтверждение.

Суммируя, американская статистика была великолепной на неделе. Их хотя это частично компенсировалось негативом из других регионов (прежде всего из Великобритании), но тема перегрева американской экономики получила множество подтверждений.

Как назло, в среду также была опубликована бежевая книг, которая констатировала умеренный рост экономики и с позитивным прогнозом. Основной риск в ней видится в новых тарифах, введенных во время торговых боданий. Отметим, что они пока не введены, и влияние которых пока не очень понятно. Ранее эта тема не встречалась в бежевой книге, а на этот раз оно упомянуто 36 раз. Это новый страх американских компаний.

Трудовой рынок в бежевой книге был обозначен как сжатый, особенно для квалифицированной рабочей силы. Хотя ускорения роста заработных плат из-за этого по-прежнему не просматривается, но предпосылки становятся все очевиднее. При этом трудовой рынок продолжает уверенно сжиматься.

По ценам была выражена уверенность в достижении целевых уровней +2,0%.

Суммируя по бежевой книге, в целом ничего необычного, но не было ни одного слова противоречащего теории раскрутки инфляции.

Окончательный перелом наступил в четверг, когда был опубликован достаточно второстепенный отчет о состоянии дел в Филадельфии. т.е., только об одном регионе Америки. Но в нем было то, что сейчас ждется всеми - рост отгрузочных цен из-за сжатости трудового рынка.

Что сейчас у всех ассоциируется с ускорением поднятия ставок в текущем году. Т.е крайне неблагоприятным сценарием для фондовых рынков. Если посмотреть на графики, то именно с этого момента началась фаза быстрого падения.

Особенно всколыхнула общественность фраза, что в некоторых случаях уже наблюдается «драматическое» повышение цен, вызванное введением импортных пошлин на сталь и алюминий. Из-за этого даже начали впрок затоваривать склады, что подтвердилось на неделе статистикой по коммерческим запасам.

В целом американский сценарий роста в начале недели и дальнейшим возвратом к исходным уровням прослеживался во всем мире. Сильных изменений почти нет. Можно выделить более позитивную динамику в Европе, от которая скорее является откатом после более сильного падения во время февральской коррекции. А также новый локальный минимум в Китае (так коррекция еще не закончилась), где на позапрошлой неделе разочаровал торговый баланс, а на этой неделе падение темпов роста в промышленности более чем на процент. Но даже эта негативная статистика не может объяснить столь слабой динамики. По всей видимости идет среднесрочный отток средств из Китая в пользу Запада на фоне торможения в китайской и мировой экономике. Это косвенно подтверждается ускоренным снижением китайских ставок.

Переходя к прогнозам, отметим два фактора.

Во-первых, все ближе май с его поговоркой «продавай в мае, покупай в сентябре».

Во вторых, акции по-прежнему сохраняют свою привлекательность, несмотря колоссальных рост в последние годы. Так их основные конкуренты в борьбе за внимание инвесторов - облигации с рейтингом ВВВ, по-прежнему имеют более низкую доходность.

Прошедшая неделя была бедна на геополитические негативные новости. Если нейтральный новостной фон продолжится, то можно ожидать продолжение восстановления фондовых индексов после февральской коррекции.

обсуждение