При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Нынешний год должен стать потолком кризиса, после чего американскую экономику ждут несколько лет снижающихся ставок, невысокой инфляции и здорового экономического роста, уверены аналитики инвестиционной компании «Велес Капитал».

Инфляцию победили, но риски остались

Американские фондовые индексы достигли исторических максимумов на рубеже 2021–2022 годов: в ноябре 2021 года NASDAQ поднимался до 16 057 пунктов, а в январе 2022 года S&P500 взял отметку в 4 797 пунктов. После этого начался затяжной спад. В октябре 2022 года NASDAQ опускался до 10 213 пунктов, S&P500 – до 3 577 пунктов.

– Столь значительное падение было вызвано ускорившейся в США и остальном мире инфляцией, а также негативной реакцией центробанков ведущих стран, выразившейся в повышении ставок и сокращении денежной массы, – отмечают Василий Данилов и Иван Манаенко, эксперты «Велес Капитала» в опубликованном прогнозе в корпоративном журнале «Инвестиции. Профессиональный взгляд».

Авторы публикации также отмечают значительное восстановление фондовых индексов США от минимальных значений, пройдённых в октябре 2022 года.

– В целом можно сказать, что котировки американских акций во многом отыграли отрицательное влияние инфляции, однако риск сохранения высокого уровня ставок по-прежнему не даёт индексам переписать исторические максимумы. Также в текущем году информационный фон был испорчен двумя событиями: проблемами в банковском секторе США, который проявился в виде банкротства Silicon Valley Bank, Signature Bank и First Republic Bank, и назревающим бюджетным кризисом, связанным с большим дефицитом федерального бюджета и спорами относительно потолка госдолга.

«Фондовый рынок США начнёт отыгрывать будущий позитив заранее, вполне возможно, что во второй половине 2023 года» – «Велес Капитал»

Несмотря на данные проблемы, в «Велесе» позитивно смотрят на перспективы фондового рынка США и полагают, что долгосрочные риски в виде высоких ставок и инфляции постепенно будут сходить на нет, а краткосрочные вызовы, создающие удачные моменты для покупки акций, будут преодолены ещё быстрее.

Впереди – здоровый рост

Василий Данилов и Иван Манаенко агрегировали макроэкономические прогнозы ведомств США (ФРС и Бюджетное управление Конгресса), международных организаций (МВФ, OECD и Всемирный банк) и банка Toronto Dominion.

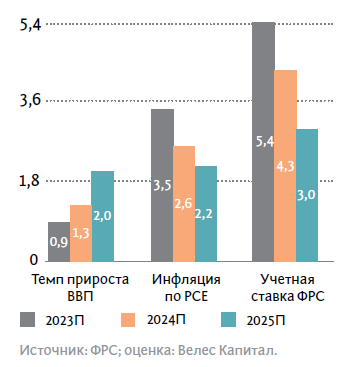

Согласно сводному прогнозу, темпы прироста реального ВВП США по итогам 2023 года замедлятся до 0,9%, достигнут 1,3% в 2024 году и выйдут на уровень 2,0% в 2025 году, что соответствует среднеисторическим значениям.

Инфляция по PCE, пройдя пик в 6,3% по итогам 2022 года, замедлится до 3,5% в 2023 году и до 2,6% в 2024 году, а в 2025 году составит 2,2%, практически достигнув целевых 2,0%.

Текущий год также станет пиковым по уровню ставок в США. Усреднённое номинальное значение учётной ставки ФРС в 2023 году поднимется до 5,4% и затем начнёт снижение до 4,3% в 2024 году и 3,0% в 2025 году. Таким образом, в 2023 году будет достигнут пик ставок, после чего начнётся постепенное и небыстрое снижение их уровня, однако, как будут развиваться события внутри года, до конца не ясно.

Аналитики также сообщили, что именно такую точку зрения разделяют топ-менеджеры крупнейших американских банков – по итогам конференц-звонков по итогам финансовых результатов 1-го квартала 2023 года.

– Подводя итог, можно сказать, что нынешний год должен стать потолком кризиса, после чего американскую экономику ждут несколько лет снижающихся ставок, невысокой инфляции и здорового экономического роста. Все это, несомненно, окажет позитивное влияние на динамику фондового рынка, – резюмируется в публикации.

Какие акции выбрать?

Аналитики «Велес Капитала» уверены, что дно фондовых индексов было пройдено в 2022 году, а текущий год станет разворотным. В 2024 году на фоне снижения учётной ставки ФРС и возобновления экономического роста начнётся подъём.

– При этом фондовый рынок начнёт отыгрывать будущий позитив заранее, вполне возможно, что во второй половине 2023 года. Отчасти отыгрывание уже началось, так как некоторые бумаги превысили исторические максимумы, – предупредили Иван Манаенко и Василий Данилов.

Эксперты также перечислили, по их мнению, наиболее перспективные бумаги. Финансовый сектор: Citigroup, Bank of America, Ares Capital, Owl Rock Capital. Сектор товаров первой необходимости: Altria, Tyson Foods, Crocs. Здравоохранение: Bristol Myers Squibb. Недвижимость: Getty Realty. Сектор связи: Comcast. Сектор информационных технологий: Micron, Cisco.

обсуждение