При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

ФРС готова к более решительным действиям для борьбы с инфляцией

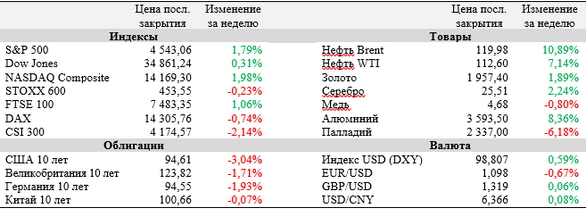

На минувшей неделе фондовые индексы не смогли показать единой динамики на фоне продолжающегося конфликта в Восточной Европе, который все сильнее грозит обернуться серьезными последствиями для мировой экономики. Джером Пауэлл заявил о готовности ФРС действовать более агрессивно для усмирения инфляции, что рынки восприняли как сигнал к увеличению ставки на 0,5 п. п. по итогам ближайшего заседания. Между тем инфляция в Великобритании вновь обновила многолетние максимумы, а США выразили готовность увеличить поставки СПГ в ЕС на фоне планируемого отказа региона от российского газа. На текущей неделе свою инфляционную динамику оценит ЕС, а Министерство труда США обнародует данные о состоянии рынка труда страны по итогам прошедшего месяца.

Джей Пауэлл в ходе своего выступления на конференции Национальной ассоциации экономики бизнеса в понедельник, 21 марта, заявил, что ФРС готова к более решительным действиям для борьбы с инфляцией в стране. «Существует очевидная необходимость действовать оперативно, чтобы вернуть курс денежно-кредитной политики на более нейтральный уровень и даже перейти к его дальнейшему ужесточению, если это потребуется для восстановления ценовой стабильности», — сказал он. Также чиновник добавил, что ФРС готова поднять ставку на 0,5 п. п. по итогам следующего заседания, если это будет необходимо.

По данным Национальной статистической службы Великобритании, инфляция в Соединенном Королевстве по итогам февраля достигла 6,2% в годовом выражении, что стало максимальным значением за последние 30 лет. Рост показателя при этом заметно опередил прогноз в +5,9% (г/г) и увеличение в январе на 5,5% (г/г). Главными драйверами февральского скачка стали стремительно растущие цены на энергоносители, продукты питания и товары длительного пользования (транспортные средства, мебель и товары для дома).

США планирует дополнительно поставить в страны ЕС до 15 млрд м3 сжиженного природного газа до конца 2022 года с целью снижения зависимости экономики альянса от российских поставок, которые, по данным IEA, в текущий момент составляют около 155 млрд м3 ежегодно. На фоне слухов о переговорах стран альянса с рядом других государств (Катар, ОАЭ, Саудовская Аравия) Германия пообещала полностью отказаться от российского газа к середине 2024 года. Кроме того, лидеры ЕС решили проводить закупки природного газа оптом и пересмотреть роль топлива в установлении цен на электроэнергию в рамках защиты населения от взлетевших цен на сырьевых рынках.

Тем временем 2022 год по-прежнему складывается весьма неудачно для мировых рынков облигаций на фоне ожиданий инвесторами повышений процентных ставок центральными банками, старающимися обуздать наивысшие за последние десятилетия темпы инфляции. Индекс Bloomberg Global Aggregate, служащий индикатором широкого рынка суверенного и корпоративного долга, упал более чем на 11% с пиков января 2022 года, затмив падение на 10,8% в ходе Мирового финансового кризиса 2008 года и ознаменовав самое сильное снижение с 1990 года.

Количество американцев, впервые обратившихся за пособием по безработице, на прошлой неделе составило 187 тыс. человек, что на 28 тыс. меньше пересмотренного показателя неделей ранее.

Важные события предстоящей недели:

· Свои результаты с 28 марта по 1 апреля представят Lululemon Athletica, McCormick & Company, Micron Technology, PVH, Paychex и Walgreens Boots Alliance.

· В пятницу, 1 апреля, Министерство труда США опубликует мартовский отчет по занятости в экономике страны. Аналитики ожидают, что количество занятых за прошедший месяц выросло на 475 тыс., а уровень безработицы снизился с 3,8% до 3,7%.

· Чуть ранее в пятницу Евростат обнародует предварительную оценку изменения индекса потребительских цен (ИПЦ) в Еврозоне в марте. Консенсус экономистов предполагает увеличение показателя на 6,3% в годовом выражении. В таком случае инфляция более чем в 3 раза превысит таргет Европейского центрального банка в 2%, увеличивая давление на регулятор, который пока не перешел к резкому ужесточению денежно-кредитной политики.

· В четверг, 31 марта, пройдет заседание альянса OPEC+. С большой вероятностью организация согласует увеличение добычи на 400 тыс. баррелей в сутки в мае, следуя утвержденному в минувшем году плану.

· Центральные банки Таиланда (среда), Грузии (среда) и Чехии (четверг) на неделе примут решения по ключевым процентным ставкам.

· Среди прочих наиболее важных макроэкономических данных недели выделим индекс доверия потребителей в США за март (вторник, консенсус 107 п.), мартовское изменение числа занятых в несельскохозяйственном секторе США от ADP (среда, консенсус 438 тыс.), окончательные данные по ВВП США за IV квартал (четверг, консенсус +7,1% (к/к)), мартовский индекс деловой активности в производственном секторе Китая (четверг), статистика по рынку труда Германии за март (четверг), а также мартовский индекс деловой активности в производственном секторе США от ISM (пятница, консенсус 58,6 п.).

S&P 500

С точки зрения технического анализа на дневном графике S&P 500 выглядит перекупленным, о чем говорит стохастический осциллятор у отметки 92 пункта. Кроме того, сам инструмент торгуется у верхней полосы Боллинджера (4581), которая может ограничить потенциал роста на текущей неделе. Ближайшие значимые уровни поддержки – 4460 и 4410.

DAX

На дневном графике DAX также демонстрирует признаки перекупленности и по-прежнему отстает от 50-дневной скользящей средней (14740), которая станет значимым сопротивлением на текущей неделе. Поддержка будет найдена на уровне середины канала Боллинджера на 13925.

CSI 300

С точки зрения теханализа CSI 300 остается в нижней половине канала Боллинджера. С учетом сигналов о неуверенности игроков рынка индекс может продолжить движение в канале 3980-4290 в течение ближайших сессий.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Евгений Коган: Полетят ли «миркоины» наверх?

Президент США Дональд Трамп объявил о прогрессе в переговорах по Украине.

Евгений Коган: Полетят ли «миркоины» наверх?

Президент США Дональд Трамп объявил о прогрессе в переговорах по Украине.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение