При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

ФРС продолжит поднимать ставки до полного перехода инфляции под контроль

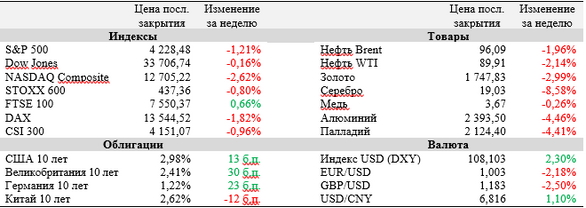

Большинство мировых индексов завершили неделю снижением после публикации протокола июльского заседания FOMC.

Документ показал, что чиновники в целях борьбы с инфляцией не намерены останавливать процесс увеличения ставок, даже если последние будут ограничивать экономической рост в США. Тем временем Великобритания стала первой страной из числа G7, где инфляция достигла двухзначного значения. Китайская экономика показала разочаровавшие рынок результаты по итогам июля, и в ответ на это Центробанк страны понизил ключевую ставку в попытке оживить экономическую активность. На текущей неделе внимание инвесторов будет сфокусировано на новостях с симпозиума в Джексон-Хоуле, а также протоколе июльского заседания ЕЦБ.

По итогам публикации протокола июльского заседания Федерального комитета по открытым рынкам (FOMC) стало известно, что руководители ФРС рассчитывают сохранить тренд на ужесточение денежно-кредитной политики с дальнейшим удержанием процентных ставок на «ограничительных» уровнях для контроля инфляции в американской экономике. Рынки восприняли документ с умеренным негативом, поскольку он по большей части повторил риторику Джерома Пауэлла, который по итогам заседания 26-27 июля заявил, что «количественное ужесточение» продолжится, но «темп роста ставок, вероятно, замедлится» в будущем.

Инфляция в Великобритании в июле достигла 10,1% в годовом выражении, превзойдя оценку экономистов в 9,8% и обновив более чем 40-летний максимум. Относительно июня текущего года цены выросли на 0,6%. Главным драйвером стали цены на продукты питания, которые взлетели на 12,7% относительно июля 2021 года.

Китайская экономика показала разочаровывающие результаты по итогам июля. Объем промышленного производства во 2-й экономике мира вырос лишь на 3,8% (г/г) за прошедший месяц, в то время, как аналитики ожидали увеличения на 4,6% (г/г). Розничные продажи также не дотянули до консенсуса, показав рост на 2,7% (г/г) против прогнозируемых 5,0% (г/г). В ответ на это Национальный банк Китая понизил среднесрочную процентную ставку на 10 б. п. до 2,75%, что стало неожиданностью для рынков.

Тем временем кризис в секторе недвижимости Китая продолжает набирать обороты. В четверг, 18 августа, один из крупнейших девелоперов страны Country Garden сообщил о вероятном падении чистой прибыли на 70% (г/г) по итогам I полугодия на фоне снижения покупательской активности на рынке. В связи с финансовыми трудностями застройщиков, многие жители Поднебесной отказываются выплачивать ипотеку по строящимся проектам из опасений, что они не будут завершены вовремя.

Розничные продажи в США показали нулевое изменение в июле, немного отстав от консенсуса экономистов (+0,1% (м/м)). Такой показатель лишь добавляет неопределенности в понимание экономической картины в США: ранее американская экономика зафиксировала второе подряд квартальное падение ВВП, но при этом показала удивительно стабильный рост на рынке труда по итогам июля.

Важные события предстоящей недели:

· Финансовые результаты с 22 по 26 августа опубликуют NVIDIA, Salesforce, Intuit, Medtronic, JD.Com, Dollar General, Palo Alto Networks, Marvell Technology и Autodesk.

· 25-27 августа состоится ежегодный экономический симпозиум в Джексон-Хоул, в ходе которого запланированы ряд выступлений руководителей мировых центробанков. Речь Джерома Пауэлла ожидается в пятницу, 26 августа.

· В четверг, 24 августа, будет обнародован протокол последнего заседания Европейского центрального банка (ЕЦБ) по монетарной политике, на котором регулятор принял решение об увеличении ставок в регионе на 50 б. п. Он может дать дополнительные сигналы касательно дальнейшего роста процентных ставок, в том числе на ближайшем заседании ЕЦБ, которое состоится 8 сентября.

· В понедельник, 22 августа, будет опубликована годовая кредитная ставка в КНР, которая устанавливается 18 ведущими коммерческими банками страны. С учетом того, что Национальный банк Китая в минувший понедельник снизил среднесрочную процентную ставку на 10 б. п., рынки ждут здесь аналогичного снижения до 3,60%.

· Во вторник, 23 августа, выйдут предварительные индексы деловой активности в производственных секторах Германии (консенсус 48,3 п.), Франции (консенсус 48,9 п.), ЕС (консенсус 49,0 п.), Великобритании (консенсус 51,3 п.) и США (консенсус 51,9 п.).

· Центральные банки Южной Кореи, Израиля и Польши на неделе примут решения по ключевым процентным ставкам.

· Среди прочих наиболее важных макроэкономических публикаций текущей недели – базовые заказы на товары длительного пользования в США в июле (среда), второе чтение ВВП США и Германии за II квартал (четверг), а также июльские данные по расходам и доходам физических лиц в США (пятница).

S&P 500

С точки зрения технического анализа на дневном графике S&P 500 не смог преодолеть линию 200-дневной скользящей средней на минувшей неделе, что стоит рассматривать как медвежий сигнал. Индекс относительной силы вышел из зоны перекупленности, но по-прежнему находится у ее границы, что ограничивает апсайд инструмента. Ближайшие важные уровни поддержки расположены на отметках 4180 и 4120.

DAX

На дневном графике DAX пробил вниз восходящий клин и остановился у середины канала Боллинджера. Снижение инструмента может продлиться до поддержки на 13 350, в случае пробития которой коррекция имеет шанс усугубиться до нижней границы канала Боллинджера на 13 100.

CSI 300

С точки зрения теханализа на дневном графике CSI 300 торгуется у середины канала Боллинджера, не показывая явных «бычьих» и «медвежьих» сигналов. Индекс относительной силы также говорит о нейтральном рыночном сентименте. В связи с этим, мы не исключаем продолжения консолидации в коридоре 4090-4210 на текущей неделе.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение