При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Функции платежного агента по некоторым суверенным XS-евробондам переданы НРД

- 03.06.2022 | 10:04

- Рынки

- Алексей Ковалев

- Финам

Это хорошая новость для российских держателей суверенных отечественных еврооблигаций.

Сектор инвалютных облигаций. Вчера стало известно, что Citibank больше не является агентом по четырем выпускам суверенных еврооблигаций РФ, включая самый популярный среди розничных инвесторов выпуск с погашением в 2028 г. Функции переданы НКО АО "Национальный расчетный депозитарий" в соответствии с правом РФ, сказано в сообщении Минфина России. Это отличная новость для российских держателей суверенных отечественных еврооблигаций: теперь, насколько мы понимаем, они уже точно смогут рассчитывать на получение выплат по этим выпускам через НРД.

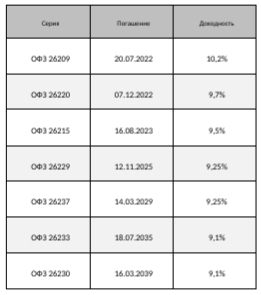

Сектор рублевых облигаций. Вчера мини-ралли на рынке продолжилось – инвесторы отыгрывали замедление инфляции в стране. ОФЗ подросли на 1,14%, тогда как повышение цен в корпоративном сегменте оказалось скромнее, составив 0,43%. Среди корпоративных облигаций высокие объёмы торгов были зафиксированы в выпусках: ГТЛК 1P-10 (доходность – 13,1%, дюрация – 2,5 года), ГПБ БО-17 (доходность – 10,4%, дюрация – 2,2 года), Сбер Sb12R (доходность – 11,3%, дюрация – 0,1 года), Сбер Sb22R (доходность – 10,5%, дюрация – 1 год), МТС 1P-20 (доходность – 10,6%, дюрация – 3,2 года).

«Первичка» все увереннее поднимает голову: вчера ДОМ.РФ (AAA(RU)/ruAAA) собирал заявки на выпуск ипотечных облигаций серии БО-001Р-18 объёмом ₽6 183 696 000 и сроком обращения – 9,9 лет (погашение 28.05.2032). Финальный ориентир купона был зафиксирован на уровне – КС ЦБ + 40 б.п. Также вчера закрылась книга на выпуск облигаций РЕСО-Лизинг, БО-02П-01 (ruA+). По итогам букбилдинга объём размещения был увеличен с ₽5 до ₽9 млрд. Финальный ориентир по купону – КС ЦБ + 330 б.п., срок обращения составит 4 года.

Будет ли новая пенсионная реформа?

Что говорят о вероятности новой пенсионной реформы. Индексация пенсий и пенсионных коэффициентов в 2026 году. Обсуждение пенсионных проблем вызывает гнев «лучших людей города». Вранье о «13-й пенсии». Лучший способ получать достойную пенсию – не выходить на нее. Где и как хотят путешествовать пенсионеры. Кто «заплатил» за разговор о пенсиях. Сколько стоит терпение?

Будет ли новая пенсионная реформа?

Что говорят о вероятности новой пенсионной реформы. Индексация пенсий и пенсионных коэффициентов в 2026 году. Обсуждение пенсионных проблем вызывает гнев «лучших людей города». Вранье о «13-й пенсии». Лучший способ получать достойную пенсию – не выходить на нее. Где и как хотят путешествовать пенсионеры. Кто «заплатил» за разговор о пенсиях. Сколько стоит терпение?

Фондовые индексы США завершают торги без единой динамики на фоне слабых данных и падения нефти

Основные фондовые индексы США во вторник в последний час торгов не показывают единой динамики: акции технологических компаний предприняли попытку восстановиться, тогда как широкий рынок остается под давлением слабых сигналов с рынка труда и падения цен на нефть.

Фондовые индексы США завершают торги без единой динамики на фоне слабых данных и падения нефти

Основные фондовые индексы США во вторник в последний час торгов не показывают единой динамики: акции технологических компаний предприняли попытку восстановиться, тогда как широкий рынок остается под давлением слабых сигналов с рынка труда и падения цен на нефть.

Кирилл Дианов: «Финансовый сектор стал драйвером импортозамещения»

Российский финансовый сектор находится на этапе масштабной технологической перестройки ввиду регуляторных требований и ограничений на использование зарубежного программного обеспечения. Ужесточение стандартов ЦБ, в том числе приказ № 683-П, ставит перед банками и страховыми компаниями задачу не только обеспечить высокий уровень информационной безопасности, но и выстроить устойчивую ИТ-инфраструктуру на базе отечественных решений. Вместе с Кириллом Диановым, руководителем направления облачной интеграции «Онланты», обсудили тренд на импортозамещение в финсекторе и проанализировали ряд используемых решений.

Кирилл Дианов: «Финансовый сектор стал драйвером импортозамещения»

Российский финансовый сектор находится на этапе масштабной технологической перестройки ввиду регуляторных требований и ограничений на использование зарубежного программного обеспечения. Ужесточение стандартов ЦБ, в том числе приказ № 683-П, ставит перед банками и страховыми компаниями задачу не только обеспечить высокий уровень информационной безопасности, но и выстроить устойчивую ИТ-инфраструктуру на базе отечественных решений. Вместе с Кириллом Диановым, руководителем направления облачной интеграции «Онланты», обсудили тренд на импортозамещение в финсекторе и проанализировали ряд используемых решений.

обсуждение