При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Инфляция в США вновь ударила по фондовым рынкам

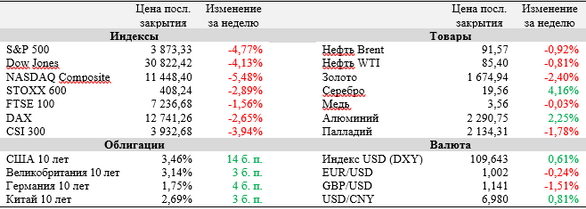

Минувшая среда стала наихудшим днем для широкого американского рынка с июня 2020 года и предопределила отрицательную динамику ведущих мировых индексов по итогам прошедшей недели.

Причиной этому оказалась статистика по инфляции в США, которая вновь выросла в августе, несмотря на то, что рынки ожидали снижения ИПЦ относительно июля. Теперь инвесторы небезосновательно опасаются нового агрессивного витка роста процентных ставок в США и других регионах. Между тем инфляция в Великобритании несколько замедлилась, до 9,9%, но по-прежнему остается на самом высоком уровне среди стран G7. Ближайшая неделя будет держать фокус инвесторов на заседаниях центробанков: помимо ФРС и Банка Англии, решения по вопросам денежно-кредитной политики также примут ЦБ Японии, Китая и Швейцарии.

Индекс потребительских цен (ИПЦ) в США по итогам августа показал рост на 0,1% (м/м), что соответствует повышению на 8,3% в годовом выражении. Аналитики при этом ожидали увеличения на 8,1% (г/г). Падение цен на энергоносители не смягчило общее инфляционное давление, и базовый ИПЦ поднялся на 6,3% (г/г) при прогнозируемых 6,1% (г/г). Цифры обусловили крайне негативную реакцию фондового рынка, поскольку ФРС в таких условиях будет вынуждена продолжить цикл ужесточения денежно-кредитной политики, что снижает вероятность «мягкой посадки» в американской экономике. В день публикации статистики широкий американский рынок потерял 4,32%, что стало наихудшим результатом с 11 июня 2020 года.

Тем временем ИПЦ в Великобритании показал рост на 9,9% (г/г) по итогам августа, что оказалось лучше ожидаемых 10,2% (г/г). Основной причиной снижения общего уровня инфляции было падение цен на бензин и дизельное топливо. Средняя цена литра бензина упала с £1,90 в июле до £1,75, что снизило годовую инфляцию в этой категории с 43,7% до 32,1%. Тем не менее базовый ИПЦ, не учитывающий динамику цен на энергоносители и продукты питания, увеличился на 6,3% (г/г) после подъема на 6,2% (г/г) в июле.

Одним из главных разочарований среди американских голубых фишек на неделе стали акции FedEx, обвалившиеся в пятницу на 21,4% после публикации предварительных квартальных результатов. Компания отозвала прогноз по годовой прибыли на 2023 финансовый год, а скорректированная чистая прибыль на акцию за I квартал упала на 21% (г/г) до $3,44, хотя аналитики ожидали $5,14 на акцию. Исполнительный директор FedEx Радж Субраманиам отметил, что результаты компании оказались сильно хуже прогнозов в связи со «значительным ухудшением макроэкономического климата в конце квартала как в США, так и на других рынках».

Экономика Китая в августе показала опережающий прогнозы рост по ряду макроэкономических показателей. За счет хорошей динамики спроса на автомобили (+15,7%) и нефтепродукты (+17,1%) розничные продажи выросли на 5,4% (г/г), а промышленное производство увеличилось на 4,2% (г/г) против ожидаемых аналитиками 3,8% (г/г).

Блокчейн-платформа Эфириум завершила обновление системы («Слияние»), которое изменит процесс верификации сделок и сократит потребление электроэнергии более чем на 95%, что в перспективе должно простимулировать более широкое использование криптотехнологий на финансовых рынках.

Важные события предстоящей недели:

· Свои финансовые результаты опубликуют Costco Wholesale, Accenture, FedEx, General Mills, Autozone, Lennar и Factset Research Systems.

· Во вторник и среду, 20-21 сентября, состоится двухдневное заседание Федерального комитета по операциям на открытом рынке, по итогам которого рынки ждут очередного значимого увеличения ставок в США. Консенсус аналитиков Refinitiv предполагает рост ставки по федеральным фондам на 75 б. п. до 3,00-3,25%. При этом, согласно рынку фьючерсов, трейдеры закладывают 18%-ю вероятность того, что показатель будет увеличен сразу на 100 б. п. до 3,25-3,50%. Помимо традиционной пресс-конференции по итогам встречи в среду, внимание рынков также привлекут выступления функционеров ЦБ в рамках форума ФРС в Вашингтоне, который пройдет в пятницу, 23 сентября.

· На четверг, 22 сентября, запланировано заседание Банка Англии по монетарной политике. Несмотря на фактическое снижение инфляции в августе, аналитики Refinitiv в своем большинстве ждут второго подряд повышения ключевой ставки на 50 б. п., однако часть из них не исключает шага в 75 б. п. Особым поводом для беспокойства членов комитета по ставкам с высокой вероятностью станет рост базового ИПЦ в стране по итогам прошедшего месяца.

· Центральные банки Японии, Китая, Швейцарии, Бразилии, Норвегии и ЮАР на неделе также примут решения по ключевым процентным ставкам.

· Фондовые рынки Великобритании и Японии будут закрыты в понедельник, 19 сентября. Токийская фондовая биржа также будет закрыта в пятницу, 23 сентября.

· В пятницу, 23 сентября, выйдут предварительные сентябрьские индексы деловой активности в производственных секторах Франции (консенсус 49,9 п.), Германии (консенсус 48,3 п.), ЕС (консенсус 48,8 п.), Великобритании (консенсус 48,0 п.) и США (консенсус 51,2 п.).

· Среди прочих наиболее важных макроэкономических публикаций текущей недели – число выданных разрешений на строительство (вторник), а также продажи на вторичном рынке жилья (среда) в США за август.

S&P 500

С точки зрения технического анализа на дневном графике S&P 500 сохраняет шанс вернуться к 4030 после того, как индекс отскочил от нижней полосы Боллинджера на 3820. В случае дальнейшего снижения поддержка будет найдена на отметках 3660 и 3750.

DAX

На дневном графике DAX сохраняется долгосрочный снижающийся тренд, который ограничит потенциал возможного отскока индекса на текущей неделе уровнем 13 400. В то же самое время диапазон 12 400-12 600 дает сильную поддержку индексу, в связи с чем консолидация внутри коридора 12 600-13 400 выглядит вероятным сценарием торгов в ближайшие сессии.

CSI 300

С точки зрения теханализа на дневном графике CSI 300 не удалось вернуться в пределы канала Боллинджера в понедельник, что является «медвежьим» сигналом. Ближайшие сильные уровни поддержки расположены на отметках 3820 и 3760.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение