При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Инфраструктурные стимулы в США получили поддержку республиканцев

Минувшая неделя ознаменовалась уверенным отскоком рынков вверх на фоне достигнутого соглашения между демократами и республиканцами по расходам на поддержку инфраструктуры. При этом Джо Байден в субботу поспешил отметить, что не будет блокировать инфраструктурные стимулы в случае, если они не будут рассматриваться в связке с пакетом поддержки American Families Plan. Тем временем, Банк Англии не преподнес рынку ястребиных сюрпризов, сохранив параметры ДКП без изменений, но отметив, что инфляция в стране может временно подскочить до 3%.

По итогам недели Dow Jones Industrial Average вырос на 3,44%, индекс широкого рынка Standard & Poor's 500 стал тяжелее на 2,74%, а Nasdaq Composite поднялся на 2,35%. Немецкий индекс DAX, в свою очередь, подрос на 1,04%, британский FTSE 100 окреп на 1,69%, а китайский CSI 300 завершил неделю ростом на 2,69%. Долларовый индекс DXY закрылся на уровне 91,77 пункта, потеряв за неделю 0,53%, а валютная пара EUR/USD окрепла на 0,68% до 1,1941.

Доходность 10-летних облигаций США за неделю поднялась на 8,3 б. п. до 1,524%, британских 10-летних Gilts – на 2,1 б. п. до 0,778%, 10-летних немецких бондов – на 4,6 б.п. до -0,157%.

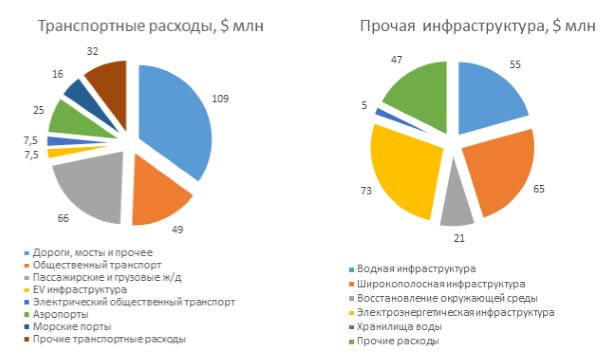

В четверг, 24 июня, Джо Байден объявил о достижении договоренности с группой представителей республиканской партии США по условиям программы стимулирования инфраструктуры страны. Первоначальный дедлайн по обсуждению плана истек еще 31 мая, и президенту пришлось пойти на заметные уступки для заключения сделки. Финансирование программы снизилось с $2,3 млрд, предложенных Байденом в марте, до $1,2 млрд: $579 млн из них будут направлены на строительство новой инфраструктуры, а оставшаяся часть придется на обновление существующих фондов на горизонте 8 лет.

Двухпартийная группа согласилась покрыть расходы за счет неизрасходованных денег от предыдущих раундов мер стимулирования, связанных с пандемией, увеличением полномочий Налоговой службы по обеспечению соблюдения налогового законодательства и продаж из Стратегического нефтяного резерва. При этом спикер палаты представителей Нэнси Пелоси в четверг заявила, что пакет поддержки должен быть подписан в связке с другими инициативами Джо Байдена, включая повышение налогов для корпораций и богатых. Это вызвало очевидное недовольство республиканцев, но уже в субботу Байден сообщил, что не намерен накладывать вето на согласованный законопроект, если данное условие не будет выполнено. Заключение соглашения стало важным достижением для американского президента с точки зрения деполяризации взаимоотношений между республиканцами и демократами.

В ходе июньского заседания Банк Англии сохранил параметры ДКП, включая программу выкупа активов, без изменений. Регулятор отметил, что экономика Соединенного Королевства находится в стадии бурного восстановления, что делает возможным временный рост инфляции выше 3% (текущий таргет центробанка – 2%), после чего будет наблюдаться снижение показателя. Комитет по монетарной политике проголосовал за сохранение ключевой ставки на уровне 0,1% (за это проголосовали все 9 членов комитета) и за сохранение условий программы покупки активов до конца года (за это высказались 8 членов комитета из 9), что доведет общую сумму количественного смягчения до 895 млрд фунтов стерлингов.

ФРС ослабила ограничения на дивиденды и обратный выкуп акций для крупнейших финансовых групп США после проведения стресс-тестов, показавших, что балансы кредиторов даже при потере около $470 млрд будут соответствовать требованиям к капиталу.

На прошлой неделе количество американцев, впервые обратившихся за пособием по безработице, уменьшилось на 7 тыс. до 411 тыс. человек, сообщило в четверг Министерство труда США.

Важные события предстоящей недели:

· Ближайшая пятница, 2 июля, ознаменуется публикацией ежемесячного отчета по занятости от Министерства труда США. Консенсус аналитиков предполагает, что американская экономика добавила в июне 675-700 тыс. рабочих мест (в мае этот показатель составил 559 тыс.). Улучшение эпидемиологической обстановки в стране, программа вакцинации, а также выход из локдауна крупнейших городов и штатов страны обеспечивают хорошую конъюнктуру для роста занятости. Консенсус по уровню безработицы в июне составляет 5,7%.

· Предварительные данные по июньской инфляции в Еврозоне выйдут в среду, 30 июня. Аналитики сходятся во мнении, что показатель снизится до 1,9% с 2,0% месяцем ранее, несмотря на активное восстановление экономики Старого Света. Но большинство экономистов ожидает, что после июня индекс потребительских цен (ИПЦ) в регионе будет идти по восходящей траектории до конца 2021 года. FT подчеркивает, что это подтверждается и опросом IHS, который показал, что доля предприятий, сообщивших о повышении цен в июне по сравнению с предыдущим месяцем, выросла до самого высокого уровня за последние два десятилетия.

· Центральные банки Колумбии, Болгарии, Ямайки, Уругвая и Швеции на неделе примут решения по ключевым процентным ставкам.

· Свои финансовые результаты на текущей неделе опубликуют General Mills, Constellation Brands, Micron Technology, Walgreens Boots Alliance и McCormick.

· В четверг, 1 июня, фондовые биржи Канады и Гонконга не будут проводить торги по причине выходных дней.

· Среди ключевых макроэкономических индикаторов, планируемых к публикации на этой неделе, отметим выходящие во вторник июньский ИПЦ в Германии (консенсус 0,4%) и индекс доверия потребителей от CB в США (консенсус 119,0 п.). В среду станут доступны данные по июньскому индексу деловой активности в производственном секторе Китая (консенсус 50,7 п.), окончательному ВВП Великобритании за I квартал текущего года (консенсус -6,1% (г/г)), а также уровню безработицы в Германии (консенсус 5,9%). Индекс деловой активности в Китае за июнь от Caixin (консенсус 51,8 п.), майский объем розничных продаж в Германии (консенсус +5,0% (м/м)), а также июньские индексы деловой активности в производственных секторах Великобритании (консенсус 64,2 п.), Германии (консенсус 64,9 п.) и США (консенсус 61,0 п.) выйдут в четверг.

S&P 500

На дневном графике S&P 500 пробил важное сопротивление на отметке 4250 и установил новый исторический максимум на 4286. Индекс имеет надежную поддержку на 4200, обеспечиваемую долгосрочным восходящим трендом и 50-дневной скользящей средней. Потенциал дальнейшего роста выглядит ограниченным, поскольку стохастический осциллятор остановился в зоне перекупленности.

DAX

С точки зрения теханализа, на дневном графике DAX торгуется немного ниже середины канала Боллинджера. Индекс имеет хорошую поддержку на 15390 и сохраняет потенциал роста до верхней полосы канала на 15800.

CSI 300

С точки зрения теханализа, CSI 300 продолжает торговаться в боковом канале с хорошей поддержкой на 4900 и сопротивлением на 5350. Индекс зафиксировался немногим выше середины канала Боллинджера и сохраняет потенциал роста до диапазона 5350-5370.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение