При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Китайская экономика продолжает показывать сигналы к восстановлению

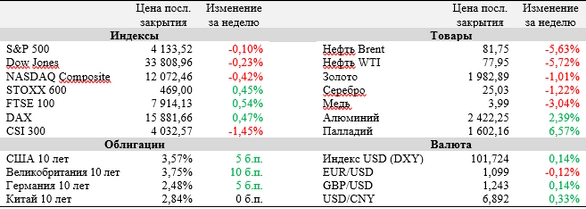

Прошедшая неделя отличалась смешанной динамикой на глобальных фондовых площадках.

В США инвесторы практически уверены в по крайней мере еще одном повышении ставки на 25 б. п. после заявлений Джона Уильямса, в связи с чем оптимизм, связанный с неплохим началом сезона отчетностей, к концу недели сошел на нет. Европейские инвесторы приветствовали продолжающийся рост деловой активности в секторе услуг, а китайские индексы снизились по итогам недели, даже несмотря на весьма уверенный рост ВВП по итогам I квартала: на местные рынки по-прежнему сильно давит геополитика. Американские бигтехи (Microsoft, Alphabet, Amazon) начинают публиковать свои результаты на текущей неделе, но и без них корпоративный календарь весьма насыщенный – инвесторы также будут следить за отчетами Visa, Exxon Mobil, Mastercard, Coca-Cola, McDonald's, NextEra Energy, Eli Lilly и других лидеров в своих отраслях. Главными событиями на макроарене станут публикации ВВП США и стран Европы за I квартал, а также пятничный пакет данных по доходам и расходам физлиц в США.

По итогам I квартала 2023 года китайская экономика показала рост на 4,5% (г/г), заметно опередив прогнозы аналитиков (4% (г/г)). Цифра все еще меньше таргета Компартии по годовому росту ВВП (5%), но многие компоненты показали обнадеживающую динамику, позволяющую рассчитывать на более сильное расширение уже во II квартале. В частности, инфраструктурные инвестиции увеличились на 5,1% (г/г), экспортные поставки – на 8,4% (г/г), а розничные продажи – на 5,8% (г/г) с рекордным за последние месяцы ростом в марте. Глава ФРБ Нью-Йорка и вице-председатель Федерального комитета по операциям на открытом рынке (FOMC) Джон Уильямс в среду высказался в поддержку дальнейшего повышения ставок в США. «Инфляция еще слишком высока, и мы будем использовать инструменты денежно-кредитной политики для восстановления ценовой стабильности», – заявил чиновник. Перед «неделей тишины» рынки уверенно склоняются к тому, что ставка будет увеличена на 25 б. п. до 5,00-5,25% на заседании в начале мая: вероятность такого решения ФРС, согласно рынку фьючерсов, составляет больше 89%.

Деловая активность в еврозоне, США и Великобритании вновь подросла по итогам апреля, преимущественно движимая непроизводственным сектором. При этом промышленная активность в еврозоне и Великобритании осталась глубоко в зоне снижения: индексы PMI в производственных секторах регионов составили 45,5 п. и 46,6 п. соответственно. В США PMI в производственном секторе неожиданно вырос до 6-месячного максимума в 50,4 п. (значение выше 50 п. говорит о росте активности).

Две первые недели стартовавшего в США сезона корпоративных отчетностей принесли смешанные результаты. С одной стороны, из 88 компаний – членов S&P 500, уже представивших свои результаты, 76,1% смогли превзойти оценку аналитиков по чистой прибыли на акцию при среднем показателе за последние 4 квартала на уровне 73,5% и долгосрочной средней 66,3%. С другой стороны, по оценкам Refinitiv, ожидаемый темп изменения чистой прибыли S&P 500 по итогам всех отчетов составляет -4,7% (г/г): наибольшее снижение прибыли пока показывает сектор базовых материалов (-31,9% (г/г)), самый высокий темп роста – у сектора цикличных потребительских товаров (37,6% (г/г)).

Важные события предстоящей недели:

· C 24 по 28 апреля свои результаты опубликуют Microsoft, Alphabet, Amazon.com, Meta Platforms, Visa, Exxon Mobil, Mastercard и большая группа других компаний.

· Главным событием в экономическом календаре США станет публикация первой оценки ВВП страны по итогам I квартала в четверг, 27 апреля. Экономисты ожидают роста показателя на 2,0% (к/к) в пересчете на годовые темпы роста.

· Выход еще одного пакета важных данных от министерства торговли США запланирован на пятницу, 28 апреля – ведомство представит статистику по доходам и расходам физических лиц, в том числе важный для ФРС базовый ценовой индекс расходов на личное потребление (PCE). По прогнозам аналитиков, показатель мог увеличиться на 4,5% (г/г) в прошедшем месяце.

· В течение всей недели членам FOMC будет запрещено давать публичные комментарии по денежно-кредитной политике в связи с предстоящим заседанием ФРС 2-3 мая.

· В пятницу, 28 апреля, свое заседание по денежно-кредитной политике проведет Банк Японии.

· Кроме того, в пятницу ожидается выход данных по ВВП еврозоны за I квартал, который, вероятно, увеличился на 0,2% (к/к).

· Среди других наиболее важных макроэкономических публикаций текущей недели – индекс доверия потребителей от Conference Board, продажи нового жилья (вторник), а также базовые заказы на товары длительного пользования (среда) в США.

S&P 500

S&P 500 вышел из восходящего канала, не взяв отметку 4180 на прошедшей неделе. Вероятным направлением дальнейшего движения индекса выглядит консолидация в коридоре 4100-4180, однако в случае пробития его верхней границы инструмент получит сильный импульс к дальнейшему росту.

DAX

На дневном графике DAX продолжает консолидацию под сопротивлением на 15 950 – при его пробитии индекс может продолжить ралли. Ближайшая сильная поддержка расположена вблизи уровня 15 670.

CSI 300

CSI 300 пробил вниз восходящий тренд, приближаясь к минимальным значениям в 2023 году. Коррекция может остановиться вблизи сильной поддержки на 3940.

Пляски рубля, прогнозы инфляции и атака на Деда Мороза

Инфляция, ставка ЦБ, курс рубля, индексация пенсий (1-2). Чем опасны раздача денег, снижение цен и повышение зарплат (3-4). Замкнутый круг экономики России. Насколько и почему вырастут тарифы ЖКХ. Создан ГОСТ шаурмы. Европа и Россия наливают друг другу. Страшная правда о деде Морозе.

Пляски рубля, прогнозы инфляции и атака на Деда Мороза

Инфляция, ставка ЦБ, курс рубля, индексация пенсий (1-2). Чем опасны раздача денег, снижение цен и повышение зарплат (3-4). Замкнутый круг экономики России. Насколько и почему вырастут тарифы ЖКХ. Создан ГОСТ шаурмы. Европа и Россия наливают друг другу. Страшная правда о деде Морозе.

Алексей Родин: Рынки после праздников и новые санкции против РФ

Главное за неделю

Алексей Родин: Рынки после праздников и новые санкции против РФ

Главное за неделю

Алексей Борейшо: «Мы ожидаем, что в 2024-2025 годах наш бизнес удвоится»

Алексей Борейшо, председатель совета директоров компании «Лазерные системы», в интервью каналу рассказал, как компании удалось создать в стране с нуля рынок алкорамок, добиться полной локализации инновационного производства, и как с помощью облигационного займа компания смогла создать запас прочности на будущий год.

Алексей Борейшо: «Мы ожидаем, что в 2024-2025 годах наш бизнес удвоится»

Алексей Борейшо, председатель совета директоров компании «Лазерные системы», в интервью каналу рассказал, как компании удалось создать в стране с нуля рынок алкорамок, добиться полной локализации инновационного производства, и как с помощью облигационного займа компания смогла создать запас прочности на будущий год.

обсуждение