При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Отчетности компаний поддержали S&P 500 на прошедшей неделе

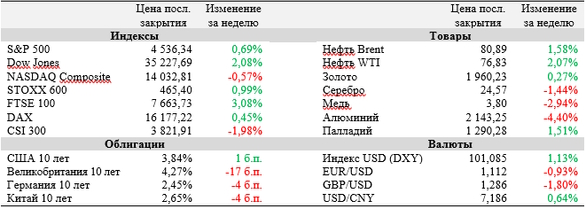

Минувшая неделя преимущественно завершилась ростом на глобальных финансовых рынках, хотя региональные результаты оказались разнородными.

В США широкий рынок показал умеренный рост после относительно успешного старта сезона отчетностей, но разочаровавшие метрики Netflix и Tesla потянули технологический сектор и NASDAQ Composite вниз. Китайские индексы после слабых данных по ВВП за II квартал вновь завершили торговую неделю в минусе, а британский фондовый рынок напротив показал опережающий рост на фоне обнадеживающей статистики по инфляции. Главными событиями текущей недели станут заседания ФРС и ЕЦБ, по итогам которых ожидаются новые повышения ключевых ставок на 25 б. п. Кроме того, в США не ослабнет внимание к сезону отчетностей, в который вступят представители бигтехов, в частности, Microsoft и Alphabet.

Одним из главных аутсайдеров среди ведущих мировых индексов по итогам прошедшей недели стал CSI 300 после того, как обнародованные данные показали рост ВВП страны во II квартале лишь на 6,3% (г/г) при ожидаемом увеличении на 7,3% (г/г). Крупнейшие инвестиционные банки довольно быстро отреагировали на разочаровавшую статистику. В частности, JPMorgan, Citi и Morgan Stanley понизили свои прогнозы по росту ВВП Поднебесной в 2023 году до 5%, что совпадает с таргетом Компартии страны.

Сезон отчетностей в США за II квартал неплохо стартовал относительно ожиданий рынков. По данным Refinitiv, из 89 компаний, входящих в S&P 500 и уже представивших результаты, 73% смогли превзойти консенсус аналитиков по прибыли, что примерно соответствует среднему значению за последние 4 квартала (73,4%), но заметно выше долгосрочного среднего значения (66,4%). Особенно удачно сезон складывается для представителей секторов здравоохранения и ТМТ, которые пока отчитываются исключительно лучше прогнозов по EPS. Тем не менее без неприятных сюрпризов для инвесторов отчеты компаний также не обходятся. В частности, акции Netflix потеряли более 10,5% за два дня после того, как компания не дотянула до ожиданий по выручке, а акции Tesla показали похожую динамику на фоне заметной просадки маржинальности.

Годовая инфляция в Великобритании по итогам июня снизилась до 7,9%, что стало минимальным значением для экономики страны за последние 15 месяцев. Аналитики ожидали замедления показателя с 8,7% в мае до 8,2%. На Даунинг-стрит заявили, что «снижение общей и базовой инфляции обнадеживает», но признали, что предприятия и семьи по-прежнему страдают от высоких цен. Важные события предстоящей недели:

·С 24 по 28 июля свои результаты представят Microsoft, Alphabet, Visa, Exxon Mobil, Mastercard, Procter & Gamble, Coca-Cola, Boeing, Intel и ряд других компаний.

·Во вторник и среду, 25-26 июля, состоится пятое в этом году заседание Федерального комитета по операциям на открытом рынке (FOMC) Федрезерва. Согласно рынку фьючерсов, повышение ставки на 25 б. п. до 5,25-5,50% выглядит практически безальтернативным сценарием: вероятность такого решения на утро понедельника оценивается в 99,2%. Куда больший интерес для инвесторов вызовет конференция Джерома Пауэлла по итогам заседания, на которой президент ФРС может дать сигналы относительно того, намерен ли регулятор завершить цикл увеличения ставок или же предпринять еще одно повышение на 25 б. п. в сентябре.

· В четверг, 27 июля, свое заседание по денежно-кредитной политике проведет Европейский Центральный банк (ЕЦБ). Как и в случае с ФРС, у инвесторов практически нет сомнений, что регулятор сообщит об очередном увеличении ключевых ставок на 25 б.п., в связи с чем все внимание будет обращено на Кристин Лагард и ее комментарии касательно вероятности будущих повышений ставок. Трейдеры ожидают, что президент ЕЦБ займет сдержанную позицию, сообщит о необходимости оценки поступающих макроданных и не будет гарантировать увеличений стоимости заимствований на следующих заседаниях.

·В пятницу, 28 июля, Банк Японии также примет решение по ключевой ставке.

·В понедельник, 24 июля, будут обнародованы предварительные июньские индексы деловой активности в производственных секторах Германии (консенсус 40,3 п.), Франции (консенсус 45,9 п.), ЕС (консенсус 43,3 п.), Великобритании (консенсус 45,9 п.) и США (консенсус 46,4 п.).

·27 июля министерство торговли США опубликует первую оценку ВВП страны за II квартал текущего года. Экономисты ожидают, что крупнейшая экономика мира подросла на 1,8% (к/к) в пересчете на годовые темпы.

·28 июля также выйдет базовый ценовой индекс расходов на личное потребление (PCE Core), используемый ФРС в качестве меры инфляции в стране. По прогнозам аналитиков, показатель вырос на 0,2% относительно мая.

·Среди прочих наиболее важных макроэкономических публикаций текущей недели – индекс доверия потребителей от Conference board (вторник) и базовые заказы на товары длительного пользования (четверг) в США, а также июньская прибыль промышленных предприятий КНР (четверг).

S&P 500

S&P 500 продолжает движение в восходящем канале, но сопротивление на 4600 не выглядит преодолимым в ближайшую неделю. Расположение индекса относительной силы (RSI) вблизи зоны перекупленности указывает на высокую вероятность продолжения консолидации или коррекции ближе к 4470-4500.

DAX

Немецкий DAX сохраняет шансы на движение к 16 350, но потенциал скачка выше ограничивается конфигурацией полос Боллинджера и сопротивлением на 16 400, совпадающим с локальными максимумами индекса.

CSI 300

На графике CSI 300 продолжается торговля в рамках нисходящего треугольника, причем в понедельник индекс закрылся у самой нижней его границы. Пробитие поддержки на 3800 вниз может привести к продолжению коррекции до 3700.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Индекс Nikkei за 2025 год вырос на 26,22%

Ключевой индекс крупнейшей в Азии Токийской фондовой биржи Nikkei за 2025 год поднялся на 26,22%. Об этом свидетельствуют подсчеты ТАСС на основе данных торгов.

Индекс Nikkei за 2025 год вырос на 26,22%

Ключевой индекс крупнейшей в Азии Токийской фондовой биржи Nikkei за 2025 год поднялся на 26,22%. Об этом свидетельствуют подсчеты ТАСС на основе данных торгов.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение