При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Понижение кредитного рейтинга США стало поводом для коррекции на мировых рынках

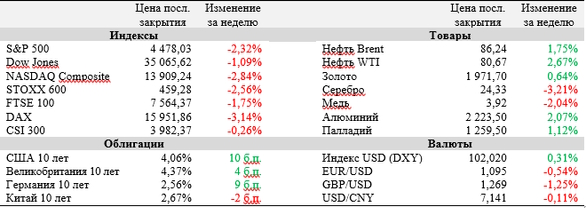

Мировые финансовые рынки заметно скорректировались вниз на прошлой неделе, причем, индексы Dow Jones и S&P 500 прервали серию из трех недельных повышений подряд. Поводом к продажам стало неожиданное решение Fitch понизить кредитный рейтинг США на одну ступень – до АА+.

При этом июльские данные по рынку труда Штатов оказались неоднозначными и выступают в пользу сохранение ставки ФРС на повышенном уровне в течение длительного времени. Корпоративные отчетности продолжали выходить в среднем лучше ожиданий, однако предвещают снижение прибыли компаний из состава S&P 500 в годовом выражении по итогам третьего квартала подряд. Наступившая неделя будет заметно менее насыщенной в информационном плане по сравнению с предыдущими. Из важной макростатистики наибольший интерес будут представлять данные по инфляции в США за июль, которые могут повлиять на ожидания в отношении дальнейшей политики Федрезерва. Из корпоративных отчетностей, которые могут оказать значимое влияние на рынки, стоит выделить лишь результаты Walt Disney.

Международное рейтинговое агентство Fitch понизило долгосрочный рейтинг США до AA+ с ААА из-за ухудшения бюджетных показателей и растущего госдолга. Ранее рейтинг Штатов находился в списке на пересмотр с «негативным» прогнозом. Американские власти выразили крайнее недоумение решением Fitch. В частности, глава Минфина Джанет Йеллен назвала его «необоснованным и основанным на устаревших данных», а в Белом доме – «противоречащим здравому смыслу». Действие Fitch стало поводом для коррекции в глобальных акциях и облигациях, хотя, по мнению экспертов, на данном этапе оно не окажет существенного прямого влияния на финансовые рынки.

Вышедшие в пятницу официальные данные по занятости в США оказались неоднозначными. Количество рабочих мест в экономике США в июле увеличилось на 187 тыс., тогда как аналитики в среднем прогнозировали прирост на 200 тыс. При этом данные за май и июнь были пересмотрены с понижением в сумме на 49 тыс. В то же время безработица опустилась до 3,5% с 3,6% в июне, а средняя почасовая оплата труда выросла на 0,4% (м/м) и на 4,4% (г/г) при прогнозах увеличения на 0,3% (м/м) и 4,2% (г/г). Вышедшие данные могут стать дополнительным основание для Федрезерва воздержаться от нового подъема ставки в сентябре, однако сигналы устойчивости инфляции говорят о том, что борьба с ней еще не закончена, и монетарная политика в Штатах, по-видимому, продолжит оставаться рестриктивной в течение длительного времени.

На минувшей недели квартальные результаты представили два техгиганта-«триллионера», Amazon.com и Apple, реакция на которые была кардинально противоположной. Акции Amazon в пятницу подскочили в цене на 8,3% в связи с тем, что выручка и прибыль компании во II квартале превзошли среднерыночные ожидания, при этом она дала оптимистичный прогноз на текущий квартал. В то же время стоимость акций Apple просела на 4,8%. Компания в III финквартале сократила прибыль меньше ожиданий, а выручка совпала с прогнозами, однако инвесторов, вероятно, расстроило более существенное, чем ожидалось, снижение продаж iPnone.

По данным FactSet, на текущий момент свои отчетности за II квартал представили 84% компаний из состава индекса S&P 500, которые в 79% случаев превзошли прогнозы по прибыли и в 65% случаев – прогнозы по выручке. С учетом уже опубликованных данных и прогнозов по оставшимся эмитентам, прибыль компаний из S&P 500 по итогам минувшего квартала может сократиться на 5,2% (г/г). Если эти данные подтвердятся, годовое снижение прибыли станет максимальным с III квартала 2020 года и будет зафиксировано по итогам III квартала подряд.

Банк Англии по итогам своего августовского заседания, как и ожидалось, поднял базовую процентную ставку на 25 б. п. до 5,25% годовых. Таким образом, ставка британского регулятора повышается на протяжении 14 заседаний подряд, и теперь ее значение находится на максимуме с финансового кризиса 2007-2008 гг. В сообщении Центробанка говорится, что денежно-кредитная политика останется на «довольно ограничительном» уровне в течение «достаточно длительного» периода.

Важные события предстоящей недели:

С 7 по 11 августа свои результаты представят Walt Disney, Paramount Global, Tyson Foods, Globalfoundries, United Parcel Service, Eli Lilly и ряд других компаний.

·Главным экономическим событием недели станет публикация данных по динамике потребительских цен в США за июль, намеченная на четверг, 10 августа. Экономисты в среднем ожидают, что инфляция в стране в прошлом месяце ускорилась до 3,3% (г/г) с июньских 3% (г/г), а ее базовая компонента осталась неизменной на уровне 4,8% (г/г).

·Среди прочих наиболее важных макроэкономических публикаций текущей недели – данные по инфляции в Китае за июль (среда), данные по июльской динамике цен производителей в США (пятница), предварительная оценка индекса потребительского доверия в Штатах от Мичиганского университета за август (пятница), первая оценка динамики ВВП Великобритании во II квартале.

S&P 500

S&P 500 оттолкнулся от верхней границы восходящего канала и уверенно движется вниз. Ожидаем продолжения коррекции к нижней границе фигуры, в район 4400 пунктов, где также проходит 50-дневная скользящая средняя.

DAX

Немецкий Dax в рамках коррекции пробил вниз 50-дневную скользящую среднюю и приблизился линии среднесрочного восходящего тренда, у которой снижение может приостановиться. Если эта линия в итоге также будет пройдена, значимая поддержка может быть найдена на уровне 15 480 пунктов.

CSI 300

На дневном графике CSI 300 преодолел 200-дневную скользящую среднюю и колеблется вблизи 4000 пунктов. В случае закрепления выше данного уровня первой целью дальнейшего повышения может стать отметка 4160 пунктов.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение