При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Риторика мировых центробанков предопределила волатильность торгов

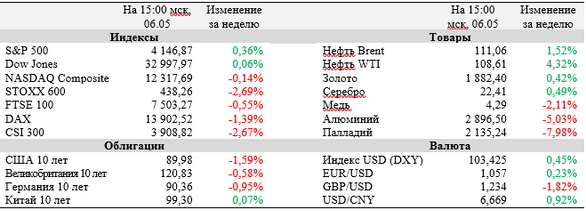

Риторика и решения центральных банков предопределили волатильные торги текущей недели. ФРС и Банк Англии продолжили цикл увеличения процентных ставок, к которому уже в июле может присоединиться Европейский центральный банк. При этом Банк Англии открыто заявил о высокой вероятности рецессии в IV квартале и ожидаемом ухудшении качества жизни в стране. Между тем неделя вновь сложилась неудачно для фондового рынка КНР, который просел на фоне приверженности Си Цзиньпина политике «нулевой терпимости» к Covid-19. Сезон отчетностей в США подходит к концу, и на грядущей неделе внимание инвесторов захватит статистика по инфляции в США и Китае.

По итогам двухдневного заседания 3-4 марта ФРС впервые с 2000 года увеличила ставку по федеральным фондам на 50 б. п. до диапазона 0,75-1,00%. Фондовые рынки с облегчением восприняли слова Джея Пауэлла о том, что комитет по ставкам «не рассматривает всерьез возможность увеличения ставки на 75 б. п.». Тем не менее Пауэлл заявил, что по итогам следующих заседаний регулятора не исключен последовательный дальнейший рост ставки на 50 б. п.

Главный экономист Европейского центрального банка (ЕЦБ) Филип Лейн и член правления организации Фабио Панетта, являющиеся ключевыми сторонниками мягкой денежно-кредитной политики в блоке, на неделе дали сигналы о возможной скорой смене курса регулятора. Лейн в четверг заявил, что «в определенный момент мы будем вынуждены поднять ставки», не дав четкого ответа на вопрос о возможности такого сценария уже в июле. Панетта же в интервью итальянской газете La Stampa сообщил, что перед увеличением ставок будет необходимо проанализировать динамику ВВП альянса за II квартал 2022 года.

Неделя стала неудачной для китайского фондового рынка на фоне заявлений президента страны Си Цзиньпина о сохранении приверженности политике «нулевой терпимости» к пандемии Covid-19. Об этом стало известно в четверг после публикации протокола заседания Коммунистической партии КНР, в котором подчеркивалось, что отмена ограничений приведет к масштабному росту числа инфицированных, а сама страна продолжит придерживаться зарекомендовавших себя в Ухане методов.

OPEC+ по итогам заседания в четверг, 5 мая, приняла ожидаемое решение об увеличение добычи нефти на 432 тыс. барр./сутки в июне.

Банк Англии по итогам майского заседания увеличил ключевую процентную ставку на 25 б. п. до 1%, что стало самым высоким уровнем за последнее десятилетие. Причем 3 из 9 членов комитета по ставкам проголосовали за повышение на 50 б. п. Неприятной неожиданностью для рынков стали заявления председателя ЦБ Эндрю Бейли о том, что экономику Туманного Альбиона ждет рецессия в IV квартале текущего года со снижением ВВП в пределах 1% на фоне взлетевшей инфляции в стране. В пресс-релизе говорится, что члены комитета по ставкам «не в состоянии предотвратить» ухудшение положения британских домохозяйств, и их роль сейчас заключается в том, чтобы обеспечить снижение инфляции до 2% в среднесрочной перспективе.

По данным Министерства труда США, американская экономика в апреле добавила 428 тыс. занятых при прогнозе в 391 тыс. При этом уровень безработицы остался на отметке 3,6%.

Важные события предстоящей недели:

· Главное внимание рынков на будущей неделе привлечет апрельская статистика по инфляции в США, которая будет опубликована Министерством труда страны в среду, 11 мая. Экономисты ожидают, что индекс потребительских цен (ИПЦ) в апреле вырос на 0,2% (м/м) (на 8,0% в годовом выражении), а базовый ИПЦ, не учитывающий динамику продуктов питания и энергоносителей, – на 0,4% (м/м) (на 6,6% в годовом выражении).

· В среду данные по инфляции в апреле также обнародует Национальное бюро статистики Китая. Консенсус предполагает рост ИПЦ на 0,2% относительно марта, что отражает увеличение на 1,9% в годовом выражении.

· Центральные банки Сербии, Мексики и Перу на неделе примут решения по ключевым процентным ставкам.

· Свои результаты с 9 по 13 мая представят Walt Disney, Duke Energy, Occidental, Exelon, Sysco, Welltower, Simon Property, Microchip, Motorola, Electronic Arts, TransDigm, Tyson Foods и International Flavors & Fragrances.

· В понедельник, 9 марта, Гонконгская фондовая биржа будет закрыта в связи с национальным праздником.

· Ожидается, что в четверг, 11 мая, пройдет IPO американской энергетической компании Profrac. Оценочная капитализация компании составляет около $3,2 млрд. Profrac разместит на бирже 16 млн акций с прогнозным ценовым диапазоном $21-24 на акцию.

· Среди прочих ключевых макроэкономических данных текущей недели – майский индекс экономических настроений ZEW в Германии (вторник, консенсус -42,0 п.), ВВП Великобритании за I квартал (четверг, консенсус 9,0% (г/г)), индекс цен производителей в США в апреле (четверг, консенсус 0,5% (м/м)) и майская статистика по настроениям потребителей в США от Мичиганского университета (пятница).

S&P 500

На дневном графике индекса выстроился краткосрочный нисходящий канал, но, с учетом сигнала от стохастических линий, в краткосрочной перспективе он может быть пробит вверх.

DAX

На дневном графике DAX торгуется у нижней полосы Боллинджера, а стохастические линии вернулись в зону перепроданности, что увеличивает вероятность отскока на будущей неделе. Целью может стать уровень тренда на 14 140.

CSI 300

На дневном графике индекса формируется нисходящий канал, и в краткосрочной перспективе потенциал просадки в рамках него сохраняется.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Нефть демонстрирует осторожный рост на фоне ближневосточной напряжённости

Во вторник нефтяные котировки демонстрируют умеренный рост: инвесторы оценивают ослабление надежд на мирное соглашение между Россией и Украиной и усиливающиеся геополитические риски на Ближнем Востоке.

Нефть демонстрирует осторожный рост на фоне ближневосточной напряжённости

Во вторник нефтяные котировки демонстрируют умеренный рост: инвесторы оценивают ослабление надежд на мирное соглашение между Россией и Украиной и усиливающиеся геополитические риски на Ближнем Востоке.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение