При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Российские фондовые индексы теряют поддержку со стороны цен на нефть

- 28.10.2021 | 13:26

- Рынки

- Ксения Лапшина

- Финам

В четверг, 28 октября, российские фондовые индексы в первой половине дня заметно корректируются, теряя поддержку со стороны цен на нефть и промышленные и цветные металлы. Американские индексы вчера торговались в целом слабо, азиатские рынки с утра закрылись в минусе. Фьючерс на нефть марки Brent в первой половине дня демонстрирует снижение на 1,0% и торгуется вблизи $83 за баррель.

Ведущие американские фондовые индикаторы DJIA и S&P 500 вчера снизились на 0,7% и 0,5% соответственно, а Nasdaq Composite закрылся в нуле. Сегодня с утра фьючерс на индекс S&P 500 торгуется в плюсе на 0,3%. Доходность 10-летних казначейских облигаций США растет на 1 б.п. и составляет 1,538%.

По состоянию на 12:40 МСК индекс МосБиржи снижается на 1,4% до 4170,70 пункта, а индекс РТС теряет 1,3% до 1866,28 пункта.

В центре внимания инвесторов сегодня заседания Центробанка Японии и ЕЦБ по вопросам монетарной политики.

Также в США будут опубликованы предварительные данные по темпам роста ВВП за III квартал, еженедельные данные по количеству заявок на получение пособия по безработице и данные по незавершенным сделкам на рынке недвижимости по итогам сентября.

Сезон корпоративной отчетности набирает обороты. Вчера после закрытия торгов отчитались компании ServiceNow, Twilio, Ford Motor, KLA Corporation, eBay. Сегодня перед открытием рынка результаты представят MasterCard, Comcast, Merck, Caterpillar, Altria Group, Northrop Grumman и другие.

Крупнейший коммерческий банк РФ «Сбербанк» отчитался по МСФО за III квартал. Чистая прибыль банка возросла на 28,3% г/г и составила 348,3 млрд руб., чистый процентный доход увеличился на 14,2% г/г до 469,6 млрд руб., а чистый комиссионный доход – на 11,2% г/г до 164,3 млрд руб. Обыкновенные акции «Сбербанка» снижаются в первой половине торгов на 0,9% на общем негативном фоне.

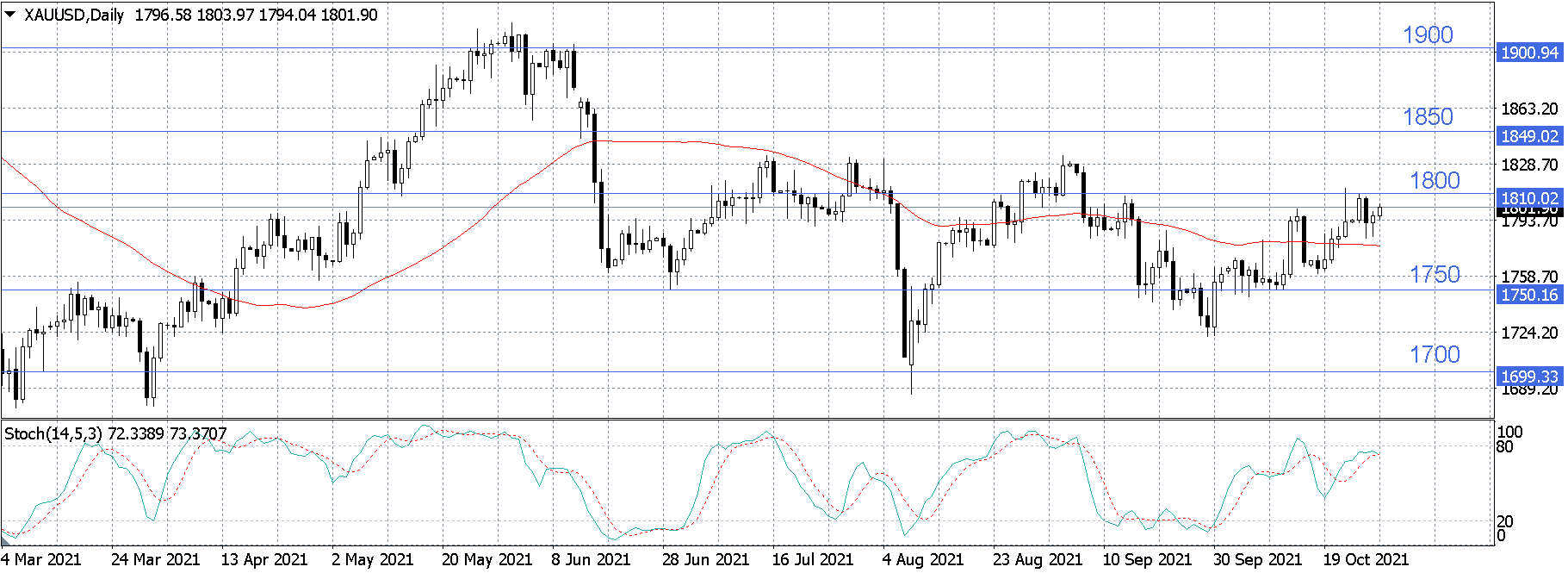

Золотодобывающая компания «Полюс» представила производственный отчет, согласно которому объем производства золота в III квартале вырос на 15% к/к до 770 тыс. унций. Расчетная выручка от продаж золота составила $1,4 млрд, что на 12% выше уровня предыдущего квартала. Средняя цена реализации золота за квартал составила $1787 за унцию. Акции «Полюса» реагируют ростом на 1,4%.

Ритейлер «МАГНИТ» сообщил о росте общей выручки на 27,7% г/г до 489,3 млрд руб., об увеличении сопоставимых продаж на 8,6% г/г и росте чистой прибыли на 41,1% г/г до 13,6 млрд руб. по итогам III квартала. Акции «Магнита» сегодня корректируются на 0,8%.

Выручка Mail.ru Group в III квартале увеличилась на 19% г/г и составила 30,4 млрд руб. Чистая прибыль от консолидированных дочерних компаний выросла на 41% г/г и составила 3,9 млрд руб., но чистый убыток компании с учетом ключевых стратегических ассоциированных компаний и совместных предприятий составил 1,4 млрд руб. ГДР Mail.ru Group теряют 1,2% в первой половине торгов.

К текущему моменту из числа ликвидных бумаг в лидерах роста наряду с «Полюсом» оказался Polymetal (+2,0%). В лидерах падения «РУСАЛ» (-3,1%), «Сургутнефтегаз»-ао (-3,2%) и X5 Retail Group (-3,0%).

Инвесторам, ориентированным на работу с перспективными, ликвидными и дивидендными отечественными компаниями из первого эшелона, рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

Индекс МосБиржи. С точки зрения технического анализа, индекс МосБиржи последние 2 недели двигается в рамках краткосрочного боковика. Пробой нижней границы коридора может привести к снижению до уровня 50-дневной скользящей средней.

Практически не осталось сомнений, что о начале сворачивания QE будет объявлено на следующей неделе

В среду, 27 октября, американские фондовые индексы завершили торговую сессию преимущественно в красной зоне. Гиганты рынка Google и Microsoft представили сильные отчеты, но это не помогло широкому рынку. Центральный банк Канады объявил о прекращении QE, следующей может стать ФРС. Ожидается, что Федрезерв анонсирует начало сворачивания программы выкупа активов на предстоящем заседании 3 ноября. Рынки отреагировали соответствующим образом.

По итогам торгов индекс DJIA снизился на 0,7% до 35490,69 пункта, индекс S&P 500 скорректировался на 0,5% до 4551,68 пункта, а индекс Nasdaq Composite завершил день в нуле на отметке 15235,80 пункта.

Объем заказов на товары длительного пользования в США по итогам сентября показал снижение на 0,4% м/м, но тем не менее показатель вышел лучше консенсус-прогноза. При этом рост показателя по итогам августа был пересмотрен с 1,8% м/м до 1,3% м/м.

По предварительным данным, дефицит сальдо торгового баланса США в сентябре составил $96,3 млрд по сравнению с дефицитом в размере $88,2 млрд в августе. Также по предварительным данным, объем товарных запасов на оптовых складах в сентябре увеличился на 1,1% м/м по сравнению с ростом на 1,2% м/м месяцем ранее.

По данным EIA, за последнюю неделю запасы «черного золота» в США увеличились на 4,3 млн баррелей, хотя консенсус-прогноз предполагал не такой значительный рост на 1,9 млн баррелей.

Microsoft представила сильный отчет по результатам I квартала 2022 фискального года. Выручка компании достигла $45,3 млрд, продемонстрировав рост на 22% г/г и превысив консенсус-прогноз. Разводненная прибыль на акцию по стандартам Non-GAAP достигла $2,27 (+25% г/г), также существенно превысив консенсус-прогноз. Акции Microsoft прибавили 4,2%.

Alphabet также представила ожидаемо сильный отчет за III квартал. Квартальные показатели прибыли и выручки побили консенсус-прогнозы и стали рекордными для компании. Выручка увеличилась на 41% г/г и составила $65,1 млрд, тогда как чистая прибыль расширилась на 68,4% г/г и составила $18,9 млрд. Акции Alphabet отреагировали ростом на 5,0%.

Среди других крупных компаний, которые сегодня отчитались – Twitter (-10,8%), Visa (-6,9%), Coca-Cola (+1,9%), AMD (-0,5%), Kraft Heinz (-0,1%), McDonald’s (+2,7%), General Dynamics (+0,9%), Boeing (-1,5%), General Motors (-5,4%), Texas Instruments (-5,1%), Robinhood Markets (-10,4%), Thermo Fisher Scientific (+0,7%), Bristol-Myers Squibb (-3,0%).

Инвесторам, ориентированным на широкий рынок и наиболее перспективные отрасли американской экономики, рекомендуем обратить внимание на стратегии «US. Сбалансированная» и «Global. И целого мира мало» (доступна только для квалифицированных инвесторов). Акции Apple, входящие в обе стратегии, завершили торги в среду в минусе на 0,3%.

Индекс S&P 500. С точки зрения технического анализа, индекс S&P 500 торгуется вблизи верхней границы восходящего канала и выглядит локально перекупленным, так как сильно опережает 20-дневную и 50-дневную скользящие средние. Исторический максимум может выступить уровнем сопротивления для индекса.

Европейские индексы будут отыгрывать публикации макроэкономической статистики и заседание ЕЦБ

В четверг, 28 октября, торги на европейских площадках открылись разнонаправленно. Сегодня европейские индексы будут отыгрывать публикации макроэкономической статистики и заседание ЕЦБ. Некоторые опасения вызывает усугубление эпидемиологической ситуации в регионе, в частности, рост заболеваемости в Германии, Бельгии и Нидерландах.

По состоянию на 12:00 МСК немецкий индекс DAX корректируется на 0,2% до 15680,95 пункта, британский индекс FTSE 100 снижается на 0,3% до 7229,50 пункта, французский индекс CAC 40 прибавляет 0,3% до 6777,34 пункта. В свою очередь, сводный индекс европейского региона Stoxx 600 торгуется в плюсе на 0,1% до 474,32 пункта.

Уровень безработицы в Германии по итогам октября опустился до 5,4% с 5,5% месяцем ранее. Также сегодня в течение дня будут опубликованы предварительные данные по инфляции в Германии за октябрь. В еврозоне ожидается публикация данных по индексу доверия потребителей и индексу экономических настроений, оба показателя выйдут за октябрь.

ЕЦБ сегодня объявит о своем решении по процентной ставке и денежно-кредитной политике. Инвесторы не ждут каких-либо изменений в риторике регулятора на сегодняшнем заседании, но уже в декабре ЕЦБ может объявить о сокращении стимулов.

Промышленный холдинг Airbus в III квартале заработал выручку в размере 10,5 млрд евро, что несколько ниже ожиданий в 10,9 млрд евро. За 9 месяцев 2021 года выручка компании достигла 35,2 млрд евро, увеличившись на 17% г/г. Квартальный скорректированный показатель EBIT вышел на уровне ожиданий и составил 666 млн евро. В январе-сентябре Airbus поставил заказчикам 424 лайнера. Акции Airbus в первой половине торгов прибавляют 1,0%.

Фармацевтическая компания Sanofi сообщила о выручке в размере 10,4 млрд евро и прибыли на акцию в размере 2,18 евро по результатам III квартала. Выручка оказалась на уровне ожиданий, а показатель EPS существенно побил прогноз в 1,99 евро. Акции Sanofi реагируют снижением на 0,7%.

Акции Royal Dutch Shell теряют 2,9% на фоне публикации квартальной отчетности. Скорректированный показатель EPS компании составил $0,53 против консенсус-прогноза $0,61. Скорректированная квартальная прибыль составила $4,1 млрд, что на 25,4% ниже, чем в аналогичном квартале прошлого года.

К текущему моменту в лидерах роста из индекса DAX компании Puma (+2,1%), Sartorius (+1,3%), Infineon (+1,2%) и Adidas (+0,8%).

В свою очередь, из индекса FTSE 100 лидируют WPP (+5,0%), Fresnillo (+3,2%), DS Smith (+2,5%) и GlaxoSmithKline (+2,5%).

Индекс DAX. С точки зрения технического анализа, индекс DAX последние 2 недели показывает восходящую динамику. Уровнем сопротивления может стать уровень 16000 пунктов.

Китайские индексы негативно реагируют на предстоящее сворачивание программ выкупа активов в Европе и США

Фондовый рынок Китая в четверг, 28 октября, завершил торговую сессию на отрицательной территории. Сегодня цены на сырье и металлы продолжили снижение, в качестве возможной причины называют встречу китайских регуляторов с представителями угольной промышленности для урегулирования ситуации и установления допустимого диапазона цен на уголь. Также китайские индексы негативно реагируют на предстоящее сворачивание программ выкупа активов в Европе и США.

По итогам торговой сессии индекс CSI 300 снизился на 0,7% до 4864,14 пункта, а индекс Chinext Price просел на 0,2% до 3278,36 пункта. В свою очередь, гонконгский индекс Hang Seng завершил торги снижением на 0,5% до 25492,00 пункта.

Народный банк Китая продолжает поддерживать национальный фондовый рынок путем добавления краткосрочной ликвидности. Сегодня регулятор влил в систему 200 млрд юаней через операции 7-дневного обратного РЕПО.

Центробанк Японии в ходе заседания по вопросам монетарной политики сохранил процентную ставку на уровне -0,1% годовых и при этом понизил прогнозы по инфляции и ВВП на конец 2021 года, что отражает слабое восстановление экономики азиатского региона.

Технологические компании сегодня торговались разнонаправленно: Alibaba (+0,8%), JD.com (-0,1%), Meituan (+1,3%), Tencent Holdings (+0,4%), Ping An (-2,2%), Xiaomi (-0,7%).

В лидерах роста на гонконгской бирже в четверг оказались TCL Multimedia Tech (+9,1%) и Budweiser (+8,3%) на фоне публикации квартального отчета.

Инвесторам, ориентированным на перспективный китайский рынок, рекомендуем обратить внимание на стратегию «CN. Проснувшийся дракон» (доступна только для квалифицированных инвесторов).

К 11:00 МСК на валютном рынке пара USD/CNY торгуется на уровне 6,3944, а курс USD/CNH – на уровне 6,3940. Валютный курс USD/HKD составляет 7,7773.

Доходность 10-летних китайских государственных облигаций в четверг выросла на 1 б.п. до 2,992%.

Индекс CSI 300. С точки зрения технического анализа, индекс CSI 300 формирует фигуру вымпел и в ближайшее время, вероятно, продолжит торговаться в рамках сужающегося канала.

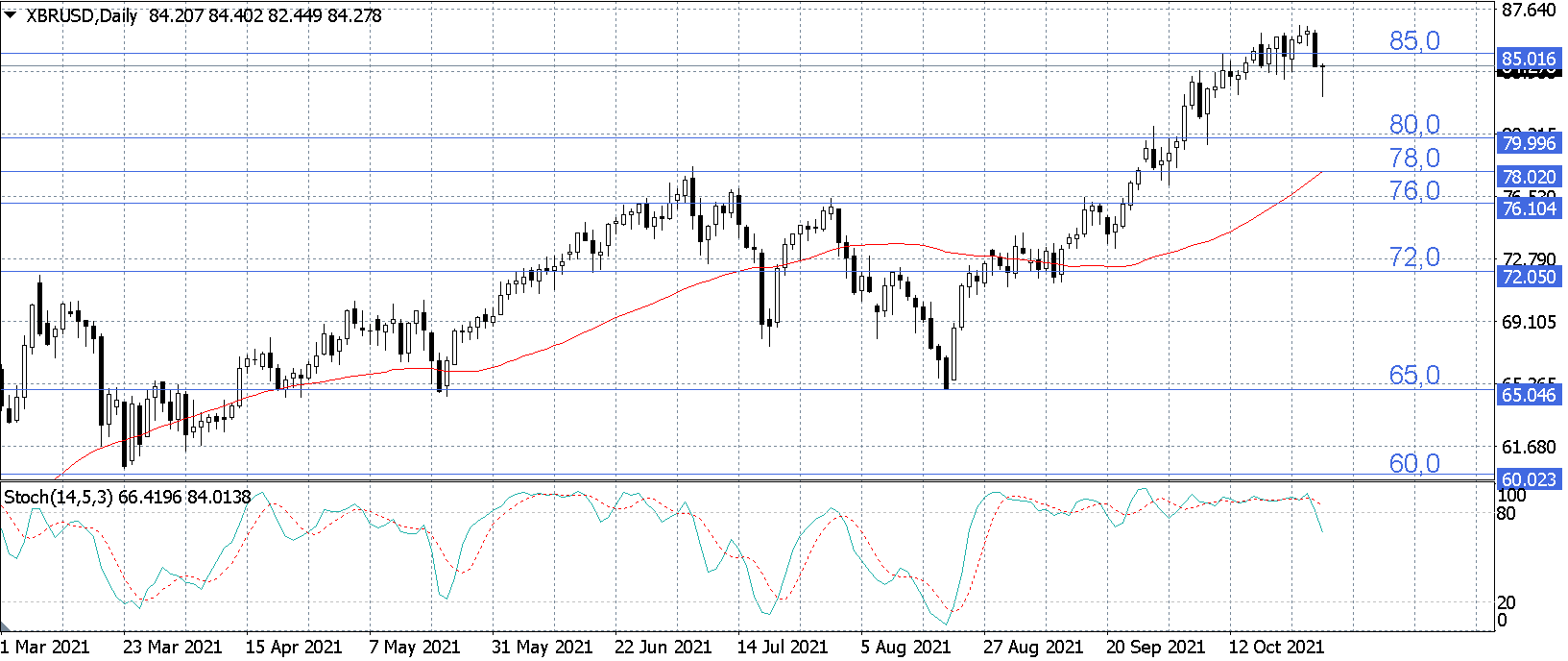

«Черное золото» теряет в цене после выхода данных по запасам от EIA

В четверг, 28 октября, цены на нефть снижаются на 0,64% и торгуются вблизи отметки в $84,28 за баррель.

К 12:00 МСК декабрьские фьючерсы на нефть марки Brent находятся у отметки $83,33, ноябрьские фьючерсы на нефть марки WTI снижаются на 0,59% до уровня $82,23.

Цены на нефть снижаются второй день подряд после достижения семилетнего максимума в начале недели, после того как данные указали на увеличение запасов сырой нефти в США.

Данные по запасам сырой нефти в США от Управления энергетической информации США (EIA) показали рост запасов на 4,267 млн баррелей. Что оказалось значительно выше прогнозов от аналитиков, которые предполагали рост запасов «черного золота» на 1,914 млн баррелей, в то время как на предыдущей неделе было зафиксировано сокращение на 431 тыс. баррелей. Днем ранее данные по запасам сырой нефти от Американского института нефти (API), показали рост запасов на 2,318 млн баррелей, что также оказалось значительно выше как результатов за предыдущую неделю, так и прогнозов от аналитиков.

Значительное увеличение запасов по данным EIA произошло на фоне роста чистого импорта сырой нефти и слабых объёмов переработки нефти из-за все еще не до конца восстановившихся после ураганов НПЗ.

В то же время данные EIA также показали, что запасы бензина снизились на 1,994 млн баррелей до самого низкого уровня почти за четыре года несмотря на то, что американские потребители сталкиваются с проблемой растущих цен. Прогнозы аналитиков предполагали сокращение запасов бензина на 1,862 млн баррелей, а неделей ранее запасы бензина сократились на 5,368 млн баррелей.

Что касается ситуации с контролем рынка угля в Китае, то фьючерсы на уголь продолжили падение (уже почти на 40% от рекордно высоких уровней, достигнутых неделей ранее), поскольку правительство страны рассматривает новые ограничения на цены, чтобы помочь ослабить энергетический кризис, наряду с призывом к шахтерам увеличить добычу.

Инсайдеры сообщают, что Национальная комиссия по развитию и реформам, планирует установить цену на самый популярный уголь марки 5500-NAR на уровне 440 юаней ($69) за тонну.

Также Китай также призывает шахтеров доставить еще около 100 миллионов тонн угля в последние три месяца года, чтобы помочь удовлетворить зимний спрос. При этом на данный момент почти все угольные электростанции в стране работают в убыток.

Нефть Brent

Цена нефти марки Brent находится над линией сопротивления в $85 за баррель и торгуется у отметки $84,28. Стохастические линии впервые за долгое время вышли из зоны перекупленности и направлены вниз, что указывает на благоприятную ситуацию для продаж по инструменту в краткосрочной перспективе.

Цены цветных металлов растут на торгах в четверг. По состоянию на 12:00 МСК котировки золота подрастают на 0,21% находясь у отметки $1801 за тройскую унцию.

Золото (GC)

Котировки цен на золото вновь пробили линию сопротивления в $1800 и торгуются у отметки в $1801. Стохастические линии направлены вверх и готовиться ко входу в зону перекупленности, что все еще указывает на благоприятную ситуацию для покупок по инструменту в краткосрочной перспективе.

Евро консолидируется перед заседанием ЕЦБ

В четверг 28 октября, пара EUR/USD снижается на 0,05% и торгуется у отметки в 1,1597. Индекс доллара DXY подрастает на 0,03% и торгуется у отметки в 93,84.

Доллар подрастает, а евро снижается в преддверии решений по ключевой процентной ставке со стороны Европейского Центрального Банка.

На данный момент в центре внимания инвесторов находятся решения центральных банков, и впервые за долгое время движение курсов валют действительно определяется разницей процентных ставок, поскольку центральные банки начинают подавать сигналы относительно нормализации ДКП.

В середине дня Европейский центральный банк (ЕЦБ) также огласит свое решение по ДКП, а инвесторы сосредоточатся на позиции европейского регулятора по инфляции и ее влиянии на возможные изменения в текущей ультрамягкой монетарной политике. Учитывая «голубиную» риторику главы ЕЦБ Кристин Лагард, можно ожидать, что регулятор сохранит текущие условия ДКП и даст сигнал, что до повышения ставки еще далеко, а некоторые «ястребиные» комментарии будут сглажены нейтрально-дипломатическим тоном заседания. Более серьезные решения ожидаются на следующем заседании ЕЦБ в декабре, когда будут обновлены макропрогнозы.

Пожалуй, главное событие в ближайшее время — это ожидаемый анонс начала сокращения масштабной программы покупки казначейских облигаций и MBS со стороны ФРС США. Заседание пройдет 2-3 ноября и во многом повлияет на дальнейшие решения других центральных банков относительно ДКП.

Что касается макроэкономической статистики, то вчера в США стали известны данные по заказам на товары длительного пользования за сентябрь, которые снизились на 0,4%, по сравнению с ростом в августе на 1,3% и ожиданиями снижения от аналитиков на 1,1%. В то же время заказы на товары длительного пользования без учета автотранспорта выросли на 0,4% в сентябре, против роста на 0,3% в августе и прогноза роста от аналитиков также в 0,4%. Предварительные данные по объёмам товаров на оптовых складах показали в сентябре рост на 1,1%, против роста на 1,2% месяцем ранее. Сальдо внешнеторгового баланса, по предварительным данным, в сентябре составило -96,25 млрд долларов, по сравнению с августовским результатом в -88,16 млрд долларов.

В Германии был обнародован индекс доверия потребителей от Gfk за ноябрь, который составил 0,9 пункта, по сравнению с октябрьскими 0,4 пункта и консенсус-прогнозом в -0,5 пункта. Уровень безработицы в октябре составил 5,4% против 5,5% в сентябре и консенсус-прогноза от аналитиков в 5,4%.

Сегодня стоит обратить внимание на публикацию предварительных данных в США по темпам роста ВВП за III квартал, а также данных по незавершенным сделкам по продаже жилья за сентябрь, индексу цен расходов на личное потребление за III квартал и недельных данных по первичным заявкам на пособие по безработице.

В еврозоне станут известны окончательные данные по индексу доверия потребителей за октябрь, а также данные по индексу экономических настроений также за октябрь. В Германии будут обнародованы окончательные данные по уровню инфляции за октябрь.

Отдельно стоит упомянуть решение ЕЦБ по ключевой процентной ставке и пресс-конференцию К. Лагард.

Курс EUR/USD находится под уровнем сопротивления в 1,1650, торгуясь у отметки в 1,159. Стохастические линии развернулись и направлены вниз, что указывает на благоприятную ситуацию для продаж по инструменту в краткосрочной перспективе.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение