При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Российские индексы в минусе: давят нефть и «красная» Европа и Азия

- 26.08.2021 | 13:57

- Рынки

- Александр Ковалев

- Финам

В четверг, 26 августа, российские фондовые индексы снижаются под давлением нефтяных котировок и негативного внешнего фона. Рынки Азии и Европы показывают негативную динамику в преддверии завтрашнего выступления Джея Пауэлла в рамках симпозиума в Джексон Хоул. На динамике черного золота негативно сказывается и сложная глобальная эпидемиологическая ситуация. К 12:40 мск Индекс МосБиржи остановился на отметке 3861,4 пунктов, потеряв 0,66%. Индекс РТС снизился на 0,64%, до 1643,02 пункта.

Касательно сегодняшней мировой макростатистики, отметим планируемую публикацию протокола заседания ЕЦБ по монетарной политике, уточненные данные по ВВП США за II квартал (консенсус 6,7% к/к), а также число первичных заявок на пособие по безработице в США за минувшую неделю (консенсус 350 тысяч).

26 августа изобилует важными корпоративными событиями на российском рынке. Свои результаты за II квартал и 6 месяцев по МСФО сегодня публикуют «Совкомфлот» (конференц-колл — 16:00 мск), «РусГидро», Polymetal (конференц-колл начался в 11:00 мск) и TCS Group (конференц-колл — 16:00 мск). Советы директоров «АЛРОСы» и «Татнефти» представят рекомендации по дивидендам за I полугодие.

Чистая прибыль TCS Group по результатам 6 месяцев 2021 года выросла на 57,17%, а выручка за тот же период увеличилась на 29,13%. Компания отметила, что этому в основном поспособствовал рекордный прирост новых клиентов до 16,7 млн человек (+1,9 млн за квартал). На таком фоне компания подняла прогноз по минимальной годовой прибыли до 60 млрд рублей с 55 млрд, ожидаемых ранее.

Кроме того, совет директоров TCS Group одобрил продление программы обратного выкупа GDR до 30 июня 2022 года: максимальное количество GDR, которые могут быть выкуплены в рамках продленной программы, составляет 1,05 млн (совокупно в рамках всей программы — 1,5 млн, из которых уже выкуплено приблизительно 450 тыс.). Акции TCS Group, несмотря на неплохие результаты, снижаются на 1,36%.

Выручка Polymetal за I полугодие 2021 года выросла на 12% г/г, а чистая прибыль — на 11,44%. Скорректированная EBITDA составила $660 млн (+8% г/г), главными драйверами чего стали высокие цены на золото и серебро. Отметим, что группа смогла показать рост ключевых финансовых метрик, несмотря на снижение продаж серебра на 19% г/г в связи с отставанием темпов производства серебряного концентрата от продаж металла, которое, по прогнозам компании, должно нивелироваться во II полугодии 2021 года. Акции компании к середине торгов снижаются на 1,46%.

В лидерах подъема к середине дня оказались акции Globaltrans Investment (+0,96%), Fix Price (+2,05%), «Группы ПИК» (+1,34%), OZON (+1,03%) и «Ростелекома» (+0,43%). В минусе торговались привилегированные (−3,98%) и обыкновенные акции «Татнефти» (−3,37%), «РУСАЛа» (−2,18%) и «Петропавловска» (−1,19%). Инвесторам, интересующимся российским рынком акций, мы рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

С технической точки зрения, на дневном графике Индекс МосБиржи отступил до середины канала Боллинджера. Дальнейшая поддержка будет найдена на отметке 3830, где возможна стабилизация котировок и возвращение к росту.

Американские индексы показали скромный рост на фоне ожидания Джексон-Хоула

В среду, 25 августа, все три основных американских индекса завершили сессию умеренным плюсом. Рынку помогли принятие Палатой Представителей бюджетной резолюции по инфраструктурному пакету стимулов на $3,5 трлн и позитивная макростатистика. В то же самое время большинство инвесторов предпочли перейти в режим ожидания в преддверии выступления Джея Пауэлла на онлайн-симпозиуме Джексон-Хоула, которое запланировано на пятницу, 27 августа.

По итогам торгов индикатор голубых фишек Dow Jones Industrial Average подрос на 0,11%, до 35 405,5 пункта. Индекс широкого рынка Standard & Poor's 500 вырос на 0,22%, до 4 496,19 пункта. Индекс высокотехнологичных отраслей NASDAQ Composite окреп на 0,15%, до 15 041,9 пункта.

Нижняя палата Конгресса США, также известная как Палата Представителей, ожидаемо одобрила бюджетную резолюции по инфраструктурным стимулам Джо Байдена на $3,5 трлн с соотношением голосов 220/212 (напомним, что места между представителями демократической и республиканской партий разделены именно в соотношении 220/212 соответственно). Окончательный законопроект теперь будет рассматриваться в конце сентября текущего года. Формат бюджетной резолюции практически гарантирует принятие стимулов, поскольку требует лишь большинства голосов в обеих палатах Конгресса, которое имеется у демократической партии.

Из макростатистики по рынку США, опубликованной 25 августа, отметим хорошую июльскую динамику базовых заказов на товары длительного пользования: +0,7% м/м против консенсуса +0,5% м/м. Нефтяные котировки были поддержаны данными по запасам сырой нефти от EIA: фактическое снижение за минувшую неделю составило 2,978 млн баррелей в то время, как аналитики в среднем ожидали уменьшения на 2,683 млн. Октябрьские фьючерсы на WTI на таком фоне за день подросли на 1,21%, до $68,36 за баррель, а ноябрьские фьючерсы на Brent — на 1,69%, до $72,25 за баррель.

Одним из лидеров торгов стала Western Digital, широко известная производством накопителей памяти (+7,8%). Акции взлетели на фоне слухов о возможном слиянии с японской Kioxia Holdings, работающей в аналогичном рыночном сегменте. Компании, по информации источника Reuters, могут достигнуть соглашения уже к середине сентября, а возглавит новое предприятие нынешний CEO Western Digital Дэвид Гекелер.

В ходе торговой сессии себя неплохо показали крупнейшие операторы казино, развлекательных центров и беттинга: Caesars Entertainment (+4,09%), Penn National Gaming (+8,66%), Las Vegas Sands (+1,22%), MGM Resorts (+2,98%). Главным драйвером продолжающегося в последние несколько дней роста сегмента остается расширение перечня штатов, в которых беттинг является легальным: в ближайшие недели бизнес «зайдет» на территорию Аризоны, а целый ряд штатов планирует легализовать или расширить индустрию в течение следующего сезона Национальной футбольной лиги, который стартует 9 сентября.

Удачно сессия сложилась и для техасской электроэнергетической компании NRG Energy (+3,75%), которая накануне вечером объявила о полном досрочном погашении выпуска приоритетных облигаций 7.250% 2026 Senior Notes ($1 млрд), а также о частичном погашении выпуска 6.625% 2027 Senior Notes ($1,23 млрд).

Акции производителя полупроводников Applied Materials по итогам торгов прибавили 1,23%. Бумаги компании входят в состав стратегии «US. Сбалансированная», которая доступна только квалифицированным инвесторам.

Campbell Soup оказалась в числе главных неудачников торгов (−2,17%). Акции компании показали снижение после того, как инвестиционный банк Piper Sandler понизил целевую цену с $51 до $43 и присвоил инструменту рекомендацию «Держать».

Наименее удачно торговая сессия также сложилась для Gap (−5,31%), Nucor (−2,67%), Take-Two Interactive Software (−1,93%), Biogen (−1,90%) и T-Mobile (−1,85%).

Отметим, что на сегодня, 26 августа, запланировано обнародование квартальной отчетности Gap, HP, Dollar General, Dollar Tree и J M Smucker.

S&P 500

С точки зрения теханализа, на дневном графике индекс S&P 500 вновь выглядит «перегретым», о чем говорят медленные стохастические линии, вернувшиеся в зону перекупленности. Кроме того, преодолев накануне отметку в 4500 пунктов, индекс вплотную подошел к верхней полосе Боллинджера. В связи с данными факторами потенциал дальнейшего роста выглядит ограниченным. Поддержка будет найдена на уровнях 4450 и 4370 пунктов.

Макроданные испортили настроение европейским инвесторам

В четверг, 26 августа, большинство ведущих европейских фондовых индексов начали торги умеренным снижением. Превалированию негативного сентимента поспособствовали данные по индексу сентябрьского потребительского климата в Германии, который показал снижение на 1,2 пункта при прогнозируемых -0,7 пунктах. Кроме того, инвесторы заняли выжидательную позицию в преддверии публикации протокола заседания ЕЦБ по монетарной политике.

По состоянию на 12:00 мск немецкий DAX снижается на 0,83%, британский FTSE 100 теряет 0,63%, а французский CAC 40 становится легче на 0,58%. Сводный фондовый индекс региона STOXX Europe 600 ослаб на 0,53%, до 469,32 пункта.

Касательно макростатистики, отметим также данные по уровню занятости в Швейцарии, который во II квартале составил 5,126 млн, превысив показатель I квартала на 0,49%. Это поддержало швейцарский SMI, ставший одним из немногих фондовых индексов Европы, торгующихся в зеленой зоне в первой части сессии (+0,08%, до 12374,30 пунктов).

Ярко выраженным лидером начала торгов выступает французский медиаконгломерат Vivendi (+4,20%). Динамика акций обусловлена обнародованием прогнозов по годовой выручке дочерней компании Universal Music Group: рост продаж прогнозируется на уровне около 10% г/г, а EBITDA — 20% г/г. Напомним, что в сентябре Universal Music Group выделится из состава Vivendi и начнет торговаться на Амстердамской бирже. Компания также заявила, что будет выплачивать дивиденды после листинга.

Наиболее удачно сессия пока также складывается для Signify (+3,47%), Swedish Orphan Biovitrum (+2,46%), CRH (+2,25%) и Faurecia (+2,17%). Аутсайдерами первой части сессии выступают Melrose Industries (−2,71%), Tui (−2,37%), Mondi (−2,35%) и Antofagasta (−2,15%).

DAX

С точки зрения теханализа, на дневном графике DAX опустился ниже поддержки на 15 800 и середины канала Боллинджера. Дальнейшая поддержка может быть найдена на уровне 15 700 пунктов, где котировки имеют шанс стабилизироваться и вернуться к росту.

Китайские и гонконгские акции завершили сессию четверга в минусе

В четверг, 26 августа, фондовые индексы Поднебесной завершили торги на отрицательной территории на фоне окончившегося «отскока» технологического сектора страны. Инвесторы региона также перешли к фиксации результатов на фоне ожидания завтрашнего выступления Джея Пауэлла на онлайн-симпозиуме: более быстрое ужесточение монетарной политики американского ФРС может обусловить отток капитальных вложений с развивающихся рынков.

По итогам сессии индекс CSI 300 стал легче на 1,97%, до 4801,61 пункта. Индекс ChiNext снизился на 2,01%, до 3552,48 пункта. Гонконгский индекс Hang Seng ослаб на 1,08%, до 25 415,69 пункта.

Акции одного из самых закредитованных китайских девелоперов China Evergrande Group упали на 7,24% после того, как компания объявила о вероятном снижении чистой прибыли за 6 месяцев на 39% г/г. За акциями Evergrande последовали и другие девелоперы: Longfor Group Holdings (−4,3%), China Vanke (−1,74%), Avic Aviation High Technology (−1,15%).

AAC Technologies Holdings оказалась главным неудачником сессии: акции производителя электронного оборудования упали на 10,03%. Несмотря на неплохие результаты за 6 месяцев 2021 года, опубликованные днем ранее (выручка +9,9% г/г, чистая прибыль +188% г/г), аналитики не спешат с повышением таргетов по акциям: напротив, Citi снизила целевую цену с HK$46 до HK$45 с рекомендацией «Держать», а в Guotai Junan Securities заявили, что пересмотрят прогнозы по прибыли на фоне маржи валовой прибыли ниже ожиданий рынка.

Наиболее удачно торговая сессия сложилась для Aluminum Corp of China, также известной как Chalco (+9,23%). Акции компании демонстрируют внушительный рост уже второй день подряд после публикации финансовых результатов за 6 месяцев 2021 года во вторник: Chalco зафиксировала рост прибыли на 8,51% г/г на фоне благоприятной динамики на рынке алюминия.

Акции онлайн-ретейлера Alibaba Group упали на 1,16%. Бумаги входят в состав стратегии для квалифицированных инвесторов «CN. Проснувшийся дракон».

CSI 300

С точки зрения теханализа, на дневном графике индекс CSI 300 по-прежнему выглядит перепроданным, о чем говорит отставание от 50-дневной скользящей средней на 5020. Целью и сопротивлением послужит также отметка 5040, а поддержка будет найдена на отметке 4665 пунктов.

К 11:40 мск на валютном рынке пара USD/CNY окрепла на 0,13%, до 6,484, тогда как курс USD/CNH вырос на 0,20%, до 6,482. Котировки валютной пары USD/HKD подросли на 0,03%, до 7,786. Доходность 10-летних китайских государственных облигаций увеличилась на 4 б.п., до 2,898%.

Нефть теряет в цене из-за возобновления опасений о распространении дельта-штамма

В четверг, 26 августа, цены на нефть снижаются на 0,92%, и торгуются вблизи отметки в $70,52 за баррель.

К 12:00 мск октябрьские фьючерсы на нефть марки Brent находятся у отметки $70,59, октябрьские фьючерсы на нефть марки WTI снижаются на 1,18%, до уровня $67,55.

Нефтяные котировки корректируются на фоне восстановления опасений инвесторов относительно ослабевания спроса на энергоресурсы из-за распространения коронавируса.

Несмотря на разворот нефтяных цен в пользу роста в начале недели, число заражений дельта-штаммом по миру продолжает рост, а инвесторы были слишком сфокусированы на Китае, что может привести к довольно высокой волатильности нефтяных котировок в краткосрочной перспективе. Что касается ситуации с коронавирусом в мире, то важно новостью стало обсуждение целесообразности возвращения ограничительных мер в ЕС для пребывающих из США на фоне роста заболеваемости дельта-штаммом. В Новом Южном Уэльсе, Австралия, был зафиксирован новый антирекорд, когда число заболевших COVID-19 в сутки перевалило за 1000 человек.

Управление энергетической информации США (EIA) сообщило, что запасы сырой нефти в США на прошлой неделе сократились третью неделю подряд на 2,979 млн баррелей, по сравнению со снижением на прошлой неделе в 3,234 млн баррелей и прогнозом снижения от аналитиков в 2,683 млн баррелей. Запасы бензина снизились на 2,242 млн баррелей, по сравнению с ростом на позапрошлой неделе на 0,696 млн баррелей и ожиданиями снижения запасов от аналитиков на 1,557 млн баррелей. В свою очередь, запасы дистиллятов, которые включают дизельное и авиационное топливо, выросли на прошлой неделе на 0,6 млн баррелей до 138,46 млн баррелей, против ожиданий снижения на 0,3 млн баррелей.

Давление на нефтяные цены оказало восстановление добычи в Мексике, где в результате пожара на морской платформе в воскресенье погибли по меньшей мере пять рабочих и было выведено из строя оборудования, которое добывало примерно 420 тыс. б/с. К настоящему времени компания Pemex восстановила производство 71 тыс. б/с и ожидает, что в течение нескольких часов будет восстановлено еще 110 тыс. б/с.

Помимо этого, давление оказывает и укрепившаяся в преддверии симпозиума в Джексон-Хоул американская валюта, что привело к росту цен на топливо для стран, использующих прочие валюты.

Нефть Brent

Цена нефти марки Brent снижается и торгуется у отметки $70,52. Стохастические линии входят в зону перекупленности, что указывает на ограниченность роста по инструменту в краткосрочной перспективе.

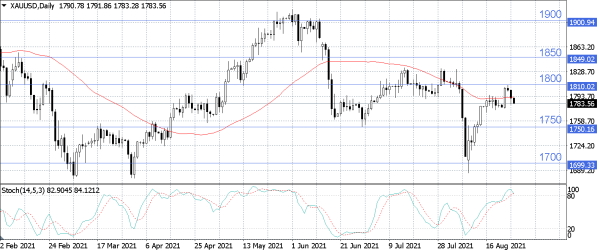

Цены цветных металлов снижаются на торгах в четверг. По состоянию на 12:00 мск котировки золота теряют 0,34% находясь у отметки $1783,56 за тройскую унцию.

Золото (GC)

Котировки цен на золото находятся ниже линии сопротивления в $1800 и торгуются у отметки в $1783. Стохастические линии находятся в зоне перекупленности, что все указывает на ограниченность роста по инструменту в краткосрочной перспективе.

Доллар консолидируется в преддверии симпозиума в Джексон-Хоул

В четверг, 26 августа, пара EUR/USD снижается на 0,06%, и торгуется у отметки в 1,1761. Индекс доллара DXY растет на 0,13%, торгуясь у отметки в 92,94.

Американская валюта стабилизируется перед ежегодным симпозиумом в Джексон-Хоул, который пройдет уже завтра, 27 августа, в рамках которого инвесторы и аналитики ожидают сигналов относительно сокращения денежно-кредитного стимулирования. Сигналы о том, что чиновники ФРС считают вероятным сокращение денежного стимулирования в этом году, способствовали росту индекса доллара до девятимесячного максимума в 93,734 в прошлую пятницу. Это было до того, как президент ФРБ Далласа Роберт Каплан, один из самых решительных сторонников того, чтобы центральный банк США начал сокращать поддержку экономики, заявил, что ему, возможно, придется скорректировать это мнение, если коронавирус существенно замедлит экономический рост.

В то же время растут опасения, что, распространение дельта-штамма коронавируса все же может замедлить восстановление мировой экономики. Ранее инверторы в основном фокусировались на Китае, как ключевом производителе товаров и важнейшем импортере нефти в мире. Однако несмотря на то, что по заверениям госкомитета Китая по здравоохранению о взятии под контроль распространение дельта-штамма в стране, во многих других странах региона продолжается рост заболевших. Так в Австралии был поставлен очередной антирекорд, когда в Новом Южном Уэльсе число заболевших за сутки превысило 1000 человек. Опасения относительно распространения индийского штамма растут и на другом конце света. Так, в ЕС собираются обсудить возможность и целесообразность введения ограничений для людей, пребывающих из США.

Что касается макроэкономической статистики, то вчера в США стали известны данные по заказам на товары длительного пользования, которые в июле снизились на 0,1% м/м, по сравнению с ростом на 0,8% м/м в предыдущем месяце и прогнозом снижения от аналитиков на 0,3% м/м.

В Германии был обнародован индекс делового оптимизма от IFO за август, который составил 99,4 пункта, что оказалось ниже июльских 100,7 пункта и консенсус-прогноза в 100,4 пункта. Индекс доверия потребителей от GfK за сентябрь, в свою очередь, показал результат в −1,2 пункта по сравнению с −0,4 пункта в августе и консенсусом в −0,7 пункта.

Сегодня стоит обратить внимание на выходящие в США данные по первичным заявкам на пособие по безработице за неделю. Кроме того, будет обнародована вторая предварительная оценка по темпам роста ВВП и дефлятору ВВП за II квартал и данные по динамике корпоративных прибылей за этот период. Отдельно стоит упомянуть о том, что в ЕС будет опубликован доклад о денежно-кредитной политике ЕЦБ.

Курс EUR/USD находится ниже уровня сопротивления в 1,1800, торгуясь у отметки в 1,1761. Стохастические линии направлены вверх, что указывает благоприятную ситуацию для покупок по инструменту в краткосрочной перспективе.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Илон Маск и китайский вызов: кто первым сделает роботов частью повседневной жизни

Идея о том, что гуманоидные роботы однажды станут повсеместным явлением, давно перестала быть научной фантастикой. В 2025 году эту тему особенно активно продвигает Илон Маск, который позиционирует человекоподобных роботов как ключевой элемент будущей стоимости Tesla. По его оценкам, именно это направление способно превратить компанию в бизнес с капитализацией в десятки триллионов долларов. Однако, несмотря на громкие заявления, Tesla пока так и не начала продажи своего флагманского гуманоидного робота Optimus. На этом фоне всё больше аналитиков сходятся во мнении, что первой страной, которая действительно наладит массовое производство таких роботов, станет Китай.

Илон Маск и китайский вызов: кто первым сделает роботов частью повседневной жизни

Идея о том, что гуманоидные роботы однажды станут повсеместным явлением, давно перестала быть научной фантастикой. В 2025 году эту тему особенно активно продвигает Илон Маск, который позиционирует человекоподобных роботов как ключевой элемент будущей стоимости Tesla. По его оценкам, именно это направление способно превратить компанию в бизнес с капитализацией в десятки триллионов долларов. Однако, несмотря на громкие заявления, Tesla пока так и не начала продажи своего флагманского гуманоидного робота Optimus. На этом фоне всё больше аналитиков сходятся во мнении, что первой страной, которая действительно наладит массовое производство таких роботов, станет Китай.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение