При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Российский рынок растет четвертую сессию подряд

- 12.08.2021 | 14:45

- Рынки

- Алексей Ковалев

- Финам

В четверг, 12 августа, российский рынок открыл торги с роста, несмотря на неоднозначный внешний фон.

Накануне основные фондовые индексы США обновили максимумы, кроме отставшего Nasdaq Composite. Азиатские биржевые площадки поменяли настроение и завершили день преимущественно на отрицательной территории, а европейские – преимущественно на положительной. Рубль проявляет устойчивость, а котировки Brent повернули на север и вернулись на уровень выше $70,5 за баррель.

По состоянию на 11:30 МСК, индекс МосБиржи поднимается 0,34% до 3890,63 пункта, а номинированный в долларах индекс РТС растет на 0,69% до значения 1669,07 пункта.

Сегодня – день отчетности ритейлеров. По итогам 1-го полугодия выручка X5 Retail Group по МСФО выросла на 9,5% в годовом сравнении, EBITDA повысилась на 7,1%, а чистая прибыль увеличилась на 3,5% - до 25,296 млрд руб. Бумаги компании снижаются на 0,3%.

Ритейлер Fix Price в первом полугодии нарастил выручку г/г на 28,1%, EBITDA увеличилась на 24,1%, прибыль за отчетный период выросла на 8,6%, до 9,8 млрд руб. Компания также объявила промежуточные дивиденды за первое полугодие 2021 года в размере 11,5 рубля на акцию и повысила прогноз по открытию магазинов в этом году до 730. Бумаги Fix Price растут на 0,8%.

«Полюс» (+0,5%) представил операционные результаты за 1 полугодие. Компания о 2 квартале 2021 года увеличила общий объем добычи золота на 13% в поквартальном сравнении, а в годовом сопоставлении - снизила на 3% до 671 тыс. унций.

В лидерах роста в составе индекса МосБиржи к середине дня отметились акции онлайн-ритейлера Ozon (+1,74%) и горнодобывающих компаний Polymetal (+1,19%) и АЛРОСА (+1,02%).

В отстающих – энергетики: Россети (-1,41%) и Интер РАО (-0,99%), а также золотодобывающий Petropavlovsk (-1,34%) и металлургическая Северсталь (-0,88%).

В течение дня пройдут заседания советов директоров «Роснефти» (-0,14%), «Соллерс» (+0,49%) и «Русала» (-0,34%). «Русал» может рассмотреть вопрос возврата к выплате дивидендов, однако в связи с введением экспортных пошлин на алюминий, шансов на это не много.

Инвесторам, ориентированным на работу с перспективными отечественными компаниями с дивидендной историей, рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

Вечером инвесторы будут ждать данных из США по первичным заявкам на пособия по безработице и июльский индекс цен производителей (PPI). В России, уже после завершения торгов обнародуют динамику квартального ВВП.

С технической точки зрения, индексу МосБиржи удалось медленно, но верно вернуться к вершине, до которой осталось совсем немного. Но здесь сопротивление может возрасти, о чем говорит стохастический осциллятор, обосновавшийся в зоне перекупленности.

США: Инфраструктурный план Байдена прошел через Сенат и поддержал рынок

В среду, 11 августа, фондовый рынок США завершил день разнонаправленными изменениями индексов. В то время как DJIA и S&P 500 поднялись до рекордных высот после прохождения через Сенат инфраструктурного проекта Дж. Байдена, индекс Nasdaq Composite отставал из-за слабости акций фармацевтических компаний.

Накануне Сенат США после долгих дебатов принял инфраструктурный план на $1 трлн, предназначенный на модернизацию транспортной, энергетической, коммунальной инфраструктуры и систем связи. Это поддержало в среду акции металлургических компаний, а также производителей строительных материалов и строительной техники.

Теперь инфраструктурный пакет должен пройти через утверждение в Палате представителей. Кроме того, в Конгрессе продолжаются переговоры с республиканцами о дополнительном инвестиционном плане демократов в размере $3,5 трлн для борьбы с изменением климата и бедностью.

Индекс CPI, отражающий изменение потребительских цен, вырос в июле 2021 г. на 5,4% относительно июля прошлого года. Хотя это чуть выше прогнозов, предполагавших рост на 5,3%, индекс не превысил июньского значения, свидетельствуя о замедлении темпов роста потребительской инфляции, что ослабило опасения по поводу досрочного прекращения Федрезервом программы покупки облигаций.

По результатам торговой сессии индикатор «голубых фишек» Dow Jones Industrial Average вырос на 0,62% до рекордной отметки 35484,97 пункта, индекс широкого рынка Standard & Poor's 500 обновил максимум и поднялся на 0,25% до 4447,70 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite отступил на 0,16% до значения 14765,14 пункта.

В числе аутсайдеров дня заметно выделялись бумаги биотехнологических и фармацевтических компаний. Акции Moderna обвалились на 15,61% после того как Европейское агентство лекарственных средств (EMA) выявило новые побочные эффекты от вакцины COVID-19 Spikevax, созданной Moderna. Упали котировки и других бумаг сектора: Perrigo (-12,57%), Nektar (-4,27%), Pfizer (-3,90%), Abiomed (-3,85%).

Акции компании по разработке программного обеспечения в области информационной безопасности и защиты информации Norton LifeLock выросли на 8,7% после того, как стало известно, что компания покупает своего европейского конкурента Avast за $8,6 млрд.

Прохождения через Сенат инфраструктурного проекта подняло акции сталелитейной компании Nucor (+3,91%), производителя строительной техники Caterpillar (+3,55%) и тяжелых грузовиков Paccar (+3,80%)

Акции Jacobs Engineering Group, которые входят в состав стратегии «US. Сбалансированная», а также в состав стратегии «Global. И целого мира мало» (доступна только квалифицированным инвесторам), выросли в среду на 3,39%.

Акции оператора крупнейшей в США криптовалютной биржи Coinbase Global поднялись на 3,24% после выхода первой квартальной отчетности, опубликованной Coinbase в качестве публичной компании. По итогам 2-го квартала чистая прибыль компании выросла в 50 раз - до $1,6 млрд по сравнению с $32 млн за тот же период прошлого года.

S&P 500

На дневном графике индекс S&P 500 продолжает обновлять максимумы, двигаясь вдоль линии сопротивления своего восходящего канала. Стохастический осциллятор обосновался в зоне перекупленности.

Европа: Биржи континента настроены позитивно

Европейские индексы, открыли торговые сессии на положительной территории на фоне сильной отчетности эмитентов и публикации макроэкономических данных.

По данным Национальной статистической службы (ONS) Великобритании, экономика страны выросла в июне на 1% на фоне снятия ряда ограничений, связанных с COVID-19.

Во втором квартале рост ВВП составил 4,8%.

Объем промышленного производства в Еврозоне в июне снизился на 0,3% по сравнению с предыдущим месяцем. В годовом сравнении промышленной производство в зоне евро выросло на 9,7%.

По состоянию на 12:00 МСК британский FTSE 100 снижается на 0,09%. Германский DAX поднимается на 0,22%, а французский CAC 40 прибавляет 0,12%. Сводный фондовый индекс региона STOXX Europe 600 обновил исторический максимум и к середине дня поднимается на 0,20% до уровня 474,52 пункта.

Акции британской кинокомпании Cineworld Group выросли на 5,6% после того, как компания сообщила о возможности получить листинг на Уолл-стрит.

Чистая прибыль Deutsche Telekom во втором квартале 2021 года увеличилась в 2,5 раза и составила 1,88 млрд евро. Скорректированная чистая прибыль компании выросла на 65,3%, до 2,11 млрд евро. Акции крупнейшего европейского оператора связи прибавляют 2,3%.

Акции крупнейшего химического концерна BASF продолжили рост и к середине четверга растут на 1,15%.

В Лондоне заметно падают акции горно-металлургических компаний: бумаги российской группы Evraz потеряли 5,5% стоимости, а австралийской Rio Tinto опустились на 5%.

DAX

С точки зрения теханализа на дневном графике индекс DAX сумел обновить свой исторический максимум. Однако разворот стохастика в зоне перекупленности показывает, что дальнейшее продвижение может столкнуться с возрастающим сопротивлением.

Китай: Продолжения роста не получилось

В четверг, 12 августа, индексы китайских акций развернулись вниз на фоне сокращения объемов банковского кредитования, расширения официальной критики на новые сектора электронной коммерции и новых случаев COVID-19.

Несмотря на то, что НБК пытается избежать замедления экономического роста, высвобождая банкам больше ликвидности за счет снижения норм резервирования, данные среды показали, что китайские банки в июле снизили объем новых кредитов до 1,08 трлн юаней ($166,5 млрд), что является самым низким показателем за девять месяцев. Рост общего социального финансирования в Китае замедлился до 10,7% - самого слабого показателя с февраля 2020 года - по сравнению с 11% месяцем ранее.

По данным правительства, в среду в шести материковых провинциях было зарегистрировано в общей сложности 90 новых случаев заражения. Признано, что страна сталкивается с самой серьезной вспышкой со времен прошлогоднего пика, это требует ужесточения санитарных мер и негативно отражается на акциях.

По итогам биржевых сессий сводный индекс CSI 300 опустился на 0,84% до 4973,35 пункта. Сводный индекс высокотехнологичных стартапов Chinext Composite снизился на 0,57% до 3649,55 пункта. Индекс Hang Seng в Гонконге, где торги заканчиваются на час позже, показал снижение на 0,82% до 26442,00 пунктов.

Критика властей КНР продолжает распространяться критики на новые сектора электронной коммерции. На этот раз это оказались сервисы онлайн страхования. Накануне Комиссия по регулированию банковской и страховой деятельности Китая заявила, что усилит надзор за продуктами, продажами, претензиями и информационной безопасностью онлайн-страховщиков. Акции ZhongAn Online P & C Insurance упали в Гонконге на 11,48%, бумаги Ping An Insurance Group в Шанхае стали дешевле на 1,90%.

Снизились и акции сектора здравоохранения: Alibaba Health Information (-4,40%), Sino Biopharmaceutical (-2,77%), WuXi Biologics (-2,75%).

Девелоперская компания с крупной задолженностью China Evergrande Group упала на 8,21% после сильного роста в начале этой недели на фоне планов продажи активов.

Акции холдинга Hong Kong Exchanges and Clearing, контролирующего гонконгскую биржу, снизились на 3,54% после оценки прибыли за первое полугодие и на фоне опасений по поводу ограничений на размещение новых акций.

Акции крупнейшего онлайн-ритейлера Alibaba Group Holding (входят в состав активов стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам), отступили на 1,31%.

В лидерах роста в Гонконге оказались акции производителя электрического оборудования Techtronic Industries (+11,59%). Выросли в цене бумаги предприятий автомобилестроения BYD (+3,13%) и Geely (+2,12%), а также нефтегазовых компаний PetroChina (+2,10%) и HK & China Gas (+1,44%).

CSI 300

С точки зрения теханализа в индексе CSI 300 мы видим завершение формирования фигуры, похожей на фигуру «голова и плечи». Индекс совершил возврат к линии правого плеча, где встретил сопротивление. Для того, чтобы сломать такую фигуру, нужны большие силы и веские причины.

На валютном рынке к 11:00 МСК пара USD/CNY снижается на 0,02% 6,4771, тогда как курс USD/CNH растет на 0,05% до 6,4783. Котировки валютной пары USD/HKD поднимаются на 0,03% до 7,7807.

Доходность 10-летних китайских государственных облигаций в четверг увеличилась на 0,2 б. п. до 2,889%.

Призыв США к ОПЕК+ нарастить добычу не остановил рост цен на нефть

В четверг, 12 августа, нефтяные фьючерсы торгуются вблизи уровней вчерашнего закрытия после прироста более чем на 1% по итогам предыдущей торговой сессии. Восстановление цен на «черное золото» продолжается несмотря на сохраняющиеся риски снижения спроса на нефть из-за ухудшения пандемической обстановки в Китае и ряде других крупных стран, а также призывы президента США к странам ОПЕК+ нарастить добычу. Также необходимо отметить опубликованную вчера статистику по запасам нефти в Штатах, которая вышла хуже ожиданий аналитиков, однако не оказала существенного влияния на динамику нефтяных котировок.

К 11:48 МСК октябрьские фьючерсы на нефть марки Brent подрастают на 0,22% и находятся у отметки $71,60, а сентябрьские фьючерсы на нефть марки WTI торгуются в плюсе на 0,09% на уровне $69,31.

Неблагоприятная пандемическая обстановка и введение жестких ограничительных мер в Китае, где дельта-штамм коронавируса был обнаружен уже в 31 провинции, создают предпосылки для снижения объемов потребления нефти в стране. Помимо этого, в прошлом месяце Китай начал продажу нефти из стратегических государственных резервов с целью снижения инфляционного давления. В совокупности эти два фактора могут привести к сокращению импорта нефти со стороны КНР, что будет сдерживать рост цен на «черное золото».

Помимо этого, вчера президент США Джо Байден призвал страны ОПЕК+ ускорить восстановление добычи нефти, поскольку текущие объемы не позволяют удовлетворить растущий спрос, что привело к существенному удорожанию топлива для конечных потребителей. В моменте нефтяные котировки отреагировали снижением на это обращение, однако к концу торговой сессии цены вернулись на положительную территорию. Изначально в разгар пандемии ОПЕК+ сократил добычу на 10 млн б/с и по мере восстановления деловой активности в мире начал постепенно ослаблять эти ограничения. На текущий момент объем сокращений составляет 5,8 млн б/с, и страны альянса договорились ежемесячно увеличивать добычу на 400 тыс. б/с до полного исчерпания этих ограничений.

Касательно статистики по нефтяному рынку, опубликованные вчера данные по запасам нефти в США не оказали существенного влияния на рыночные настроения. Запасы сырой нефти сократились на 0,447 млн баррелей в сравнении с приростом на 3,626 млн баррелей неделей ранее, что оказалось хуже консенсус-прогноза в -1,27 млн баррелей. Запасы бензина снизились на 1,4 млн баррелей, тогда как аналитики ожидали сокращения на 1,66 млн баррелей. При этом запасы дистиллятов выросли вторую неделю подряд на 1,766 млн баррелей против прогноза сокращения на 0,472 млн баррелей.

Нефть Brent

Цена нефти марки Brent протестировала вчера уровень $70, однако удержалась выше него. Стохастические линии находятся в благоприятном для покупок положении, что сигнализирует в пользу роста/консолидации по инструменту на краткосрочном горизонте.

Цены цветных металлов подрастают на торгах в четверг. По состоянию на 11:48 МСК котировки золота прибавляют 0,17% и находятся у отметки $1756,35 за тройскую унцию.

Золото (GC)

Цена золота тестирует уровень $1750 на предмет пробития вверх. Стохастические линии находятся в благоприятном для покупок положении, что указывает в пользу роста/консолидации котировок в краткосрочной перспективе.

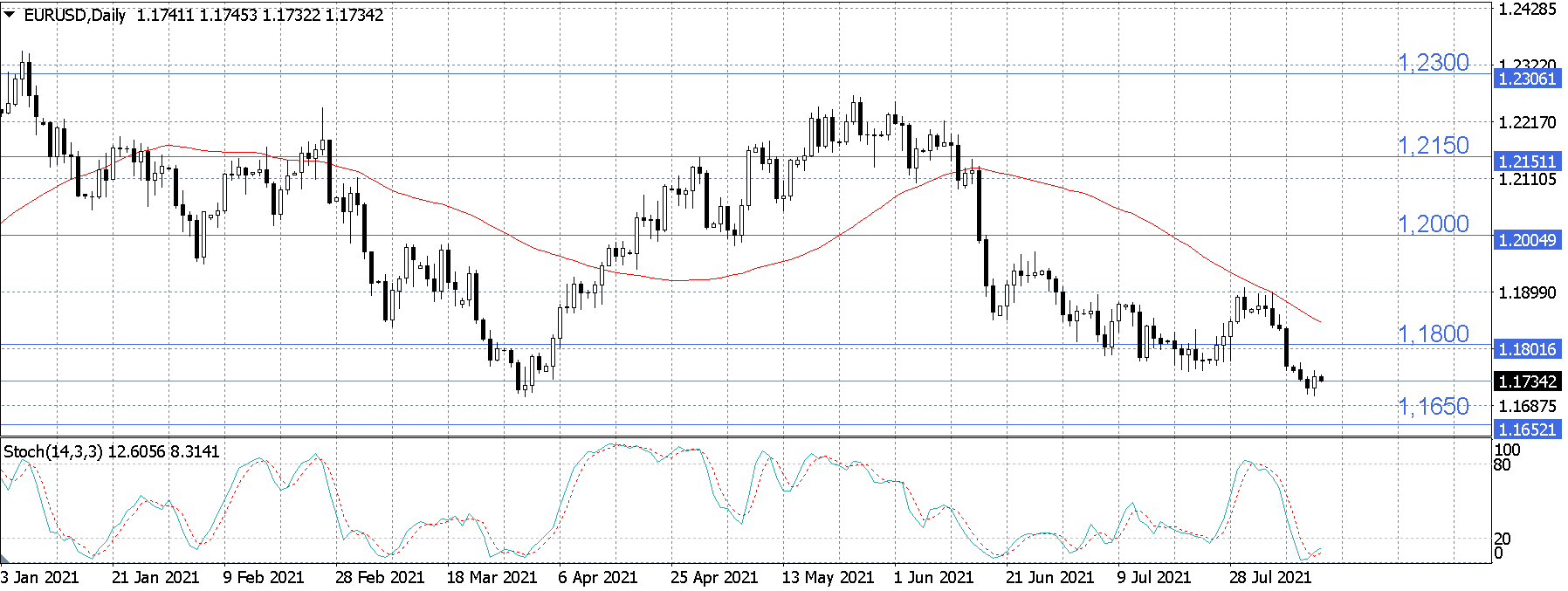

Данные по инфляции в США ослабили давление на ФРС

В четверг, 12 августа, пара EUR/USD снижается на 0,02% и торгуется у отметки в 1,1735. Индекс доллара DXY торгуется у уровня вчерашнего закрытия в 92,90. Признаки замедления инфляции в США ослабили давление на ФРС со стороны инвесторов, которые ожидали, что регулятор начнет сворачивать свою масштабную программу покупки облигаций.

Индекс потребительских цен в США в прошлом месяце вырос на 0,5% м/м после подъема на 0,9% м/м в июне, что стало самым значительным снижением месячного показателя инфляции за последние 15 месяцев. Без учета волатильных компонентов продуктов питания и энергоносителей индекс потребительских цен вырос на 0,3% м/м в сравнении с ростом на 0,9% м/м в июне. Это был наименьший прирост за четыре месяца и первое замедление индекса с февраля.

Председатель ФРС Джером Пауэлл почти в каждом своем выступлении заявляет о том, что высокие показатели инфляции временны, и замедление инфляции в июле оказывает некоторую поддержку такому мнению. Тем не менее, многие аналитики по-прежнему ожидают, что ФРС объявит о сокращении программы покупки активов в этом году, и, возможно, это произойдет уже в следующем месяце.

В то же время президент ФРБ Канзас-Сити Эстер Джордж высказала в среду мнение, что критерии для сокращения программы покупки облигаций, возможно, уже достигнуты благодаря текущему скачку инфляции, недавним улучшениям на рынке труда и ожиданиям сохранения высокого потребительского спроса. Президент ФРБ Далласа Роберт Каплан в интервью CNBC сказал, что центральный банк США должен объявить график сокращения масштабных покупок облигаций в следующем месяце и начать сокращать их в октябре. Также в интервью Reuters президент ФРБ Ричмонда Томас Баркин заявил, что может потребоваться еще несколько месяцев, чтобы рынок труда в США восстановился настолько, что ФРС сможет начать сокращать свою программу. Таким образом, заметны некоторые разногласия среди представителей региональных ФРБ после выхода данных по инфляции.

Что касается макроэкономической статистики, то в США кроме вышеупомянутой публикации данных по инфляции были обнародованы данные по состоянию бюджета за июль, которые составили $ -302 млрд, против $ -174 млрд месяцем ранее и прогноза от аналитиков в $ -307 млрд.

В Германии стали известны окончательные данные по инфляции за июль, которая показала результат в 3,8% г/г, что полностью совпадает с предварительной оценкой и заметно выше июньских 2,3% г/г.

Сегодня стоит обратить внимание на публикацию в США индекса цен производителей за июль, а также недельных данных по первичным заявкам на пособие по безработице. В свою очередь, в еврозоне будут обнародованы данные промышленному производству за июнь.

Курс EUR/USD закрепился под уровнем 1,1800, торгуясь у отметки в 1,1735. Стохастические линии находятся в зоне перепроданности и направлены вверх, что на данный момент еще указывает на ограниченный потенциал снижения по инструменту в краткосрочной перспективе и вероятное начало роста.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Фондовый рынок: отчеты эмитентов с 29 декабря 2025 по 4 января 2026

Эмитенты фондового рынка, публикующие отчеты на неделе 29 декабря 2025-4 января 2026.

Фондовый рынок: отчеты эмитентов с 29 декабря 2025 по 4 января 2026

Эмитенты фондового рынка, публикующие отчеты на неделе 29 декабря 2025-4 января 2026.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение