При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Торги на российском рынке открылись в небольшом плюсе

- 23.09.2021 | 13:53

- Рынки

- Ксения Лапшина

- Финам

В четверг, 23 сентября, российские фондовые индексы в первой половине дня умеренно подрастают. Внешний фон складывается достаточно благоприятный. ФРС США не смогла вчера испортить настроение инвесторам, хотя настрой регулятора был в меру ястребиный, и уже в ноябре может начаться сворачивание экстренной программы стимулирования. Поддержку отечественному рынку также оказывают высокие цены на нефть и газ. Нефть марки Brent подрастает сегодня на 0,1%, котировки уже превысили $76 за баррель.

Ведущие американские фондовые индикаторы вчера прибавили в среднем 1,0%, сегодня фьючерс на индекс S&P 500 растет на 0,7%. Доходность 10-летних казначейских облигаций США повысилась на 1 б.п. до 1,336%.

По состоянию на 12:30 МСК индекс МосБиржи увеличивается на 0,4% до 4 045,019 пункта, а индекс РТС прибавляет 0,3% до 1 753,02 пункта.

Сегодняшний день будет богатым на макроэкономическую статистику. В Европе и США выйдут предварительные данные по индексам деловой активности за сентябрь от агентства IHS Markit. Также в Соединенных Штатах будут опубликованы индекс национальной активности от ФРБ Чикаго за август и еженедельные данные по первичным заявкам на пособия по безработице. Состоится заседание Банка Англии по процентной ставке и монетарной политике.

Вчера нижняя палата Конгресса США поддержала ужесточение санкций против российского госдолга. Инициатива предполагает расширение действующего запрета на сделки американцев с новыми российскими гособлигациями на вторичном рынке. Под ограничения попадут облигации в любой валюте и со сроком погашения больше 14 дней, выпущенные Минфином, ЦБ РФ или ФНБ. Если верхняя палата Конгресса примет документ, то это станет первой эскалацией отношений между Вашингтоном и Москвой с момента вступления в должность президента Джо Байдена. Тем не менее на валютном рынке негативной реакции на событие не наблюдается, и рубль укрепляется на 0,4% по отношению к доллару и на 0,2% по отношению к евро.

По данным Росстата, в августе объем промышленного производства в РФ увеличился на 4,7% г/г. Сектор обработки за месяц вырос на 3,1% г/г, а сектор добычи – на 6,4% г/г. Однако показатели оказались ниже, чем в июле, в связи с проблемами со стороны предложения.

Министерство торговли США установило, что «РУСАЛ» продает алюминиевую фольгу ниже справедливой стоимости. По оценкам ведомства, на импортную фольгу из России могут ввести антидемпинговые пошлины в размере 62,2%. Решение по тарифам должна утвердить к концу октября Федеральная комиссия по международной торговле США. Представители «РУСАЛа» прокомментировали, что компания будет отстаивать свою позицию по цене фольги, продаваемой в США, но также намерена увеличить ее поставки на российский рынок. На фоне этой новости акции компании теряют около 1,0%.

Акции «Газпрома» очередной день чувствуют себя лучше рынка и прибавляют 1,5%, штурмуя многолетние максимумы. Также лучше рынка торгуются нефтяники «ЛУКОЙЛ» (+1,3%) и «Роснефть» (+0,7%) на фоне роста стоимости барреля нефти выше 5500 руб.

Сегодня последний день торгуются с дивидендами акции «ММК» (дивиденд 3,53 руб. на акцию, дивидендная доходность 4,5%). Бумаги сегодня в плюсе на 0,2%.

К текущему моменту из числа ликвидных бумаг в лидерах роста также оказались «Магнит» (+2,2%) и «НЛМК» (+1,7%). Акции «ФосАгро» теряют 2,7% после дивидендной отсечки.

Инвесторам, ориентированным на работу с перспективными, ликвидными и дивидендными отечественными компаниями из первого эшелона, рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

Индекс МосБиржи. С точки зрения технического анализа, индекс МосБиржи продолжает двигаться в рамках среднесрочного восходящего тренда. Индекс пробил вверх уровень 20-дневной скользящей средней и продолжает движение к верхней границе канала.

Инвесторы восприняли итоги заседания ФРС нейтрально

В среду, 22 сентября, американские фондовые индексы завершили торги на положительной территории. По итогам заседания ФРС США стало известно, что регулятор может принять решение о сворачивании программы экстренного стимулирования на следующем заседании в ноябре, но это будет зависеть от экономической ситуации. Прогноз членов комитета FOMC относительно первого повышения базовой процентной ставки сместился с 2023 года на конец 2022 года. Центробанк дал достаточно ястребиные сигналы, но инвесторов это не испугало, так как подобная риторика была ожидаема.

По итогам торговой сессии индексы продемонстрировали синхронный рост на 1,0%: индекс DJIA – до 34 258,32 пункта, индекс S&P 500 – до 4 395,64 пункта, а индекс Nasdaq Composite – до 14 896,80 пункта.

По данным Национальной ассоциации риэлторов, продажи домов на вторичном рынке жилья в США в августе составили 5,88 млн в годовом выражении, снизившись на 2% относительно июльских значений. Консенсус-прогноз по продажам на август составлял 5,87 млн в годовом выражении.

По данным EIA, запасы нефти в США на прошлой неделе упали на 3,5 млн баррелей, хотя консенсус прогноз предполагал не такое значительное снижение на 2,4 млн баррелей. Добыча нефти в США несколько увеличилась с 10,1 млн б/с до 10,6 млн б/с.

В лидерах падения в среду оказались акции FedEx (-9,1%) и Incyte Corporation (-8,5%). Бумаги FedEx негативно отреагировали на опубликованный финансовый отчет, согласно которому квартальная выручка увеличилась на 14% г/г до $22 млрд, а квартальная чистая прибыль несколько снизилась на 7% г/г до $1,2 млрд. В свою очередь, бумаги Incyte Corporation отыгрывали новость об одобрении FDA нового препарата компании Opzelura для лечения атопического дерматита, который, тем не менее, может иметь тяжелые побочные эффекты.

Также против рынка вчера торговались акции Adobe (-3,1%) после публикации квартальной отчетности и акции Facebook (-4,0%) после сообщения о снижении прогнозов по выручке рекламного бизнеса на устройствах iOS из-за недавнего изменения настроек конфиденциальности.

Лидерами роста по итогам торговой сессии стали представители нефтегазового и сырьевого секторов, а также циклические компании.

Инвесторам, ориентированным на широкий рынок и наиболее перспективные отрасли американской экономики, рекомендуем обратить внимание на стратегии «US. Сбалансированная» и «Global. И целого мира мало» (доступна только для квалифицированных инвесторов). Акции Apple, входящие в обе стратегии, завершили торги в плюсе на 1,7%.

Индекс S&P 500. С точки зрения технического анализа, в начале недели индекс S&P 500 впервые за долгое время пробил вниз уровень 50-дневной скользящей средней и вышел за нижнюю границу среднесрочного восходящего канала. Тем не менее вчера индекс отыграл часть падения. Целью на ближайшие несколько дней могут стать уровни 4436 пунктов и 4475 пунктов, которые соответствуют 20-дневной и 50-дневной скользящим средним.

Позитив на европейских площадках в преддверии заседания Банка Англии

В четверг, 23 сентября, торги на европейских площадках открылись в плюсе. Внешний фон после закрытия торгов в США остается умеренно благоприятным. ФРС США отложила начало сворачивания программы QE как минимум до ноября, хотя риторика регулятора была в меру ястребиной. Сегодня все внимание будет обращено на Банк Англии и его планы относительно дальнейшей судьбы программы выкупа активов.

Сегодня агентство IHS Markit опубликовало предварительные данные по индексам деловой активности за сентябрь в европейских странах. В еврозоне в целом индекс PMI в производственном секторе составил 58,7 пункта против 61,4 пункта в прошлом месяце, индекс PMI в секторе услуг также снизился до 56,3 пункта с 59 пунктов в августе, а композитный индекс опустился до 56,1 пункта по сравнению с 59 пунктов месяцем ранее. Аналогичные понижательные тенденции характерны и для Германии, Франции, Великобритании.

По состоянию на 12:00 МСК немецкий индекс DAX растет на 1,0% до 15 667,35 пункта, британский индекс FTSE 100 в плюсе на 0,5% до 7 119,75 пункта, а французский индекс CAC 40 демонстрирует рост на 1,1% до 6 710,85 пункта. Сводный индекс европейского региона Stoxx 600 увеличивается на 1,1% до 468,28 пункта.

AstraZeneca заключила партнерство с VaxEquity. Компании будут использовать технологию RNA (мРНК), вошедшую в основу разработки антиковидной вакцины, для производства других препаратов. Европейские фармацевтические компании Sanofi, GlaxoSmithKline, BioNTech и другие также проявляют заинтересованность в данной технологии и считают, что она может помочь в лечении инфекционных заболеваний и даже рака. Акции AstraZeneca прибавляют 1,2%.

Volkswagen AG инвестирует 140 млн евро в завод по производству батарей в КНР. Акции автопроизводителя растут на этой новости на 1,7%.

К текущему моменту в лидерах роста из индекса DAX компании Continental (+4,2%), Sartorius (+2,9%) и Zalando (+2,7%).

В свою очередь, из индекса FTSE 100 лидируют Rolls-Royce Holdings (+3,1%), Antofagasta (+2,9%) и Scottish Mortgage (+2,0%).

Индекс DAX. С точки зрения технического анализа, индекс DAX продолжает движение в рамках среднесрочного восходящего канала. В начале недели индекс вышел за нижнюю границу канала, но вчера вновь вернулся в коридор. Сейчас индекс торгуется на уровне 20-дневной и 50-дневной скользящих средних, ожидаем движения к отметке 15800 пунктов.

Всеми силами поддержать рынок и Evergrande

В четверг, 23 сентября, китайские фондовые индексы завершили торговую сессию в зеленой зоне, чему способствовали вчерашнее заседание ФРС США, масштабное вливание ликвидности в рынок со стороны Национального банка Китая и обещания всесторонней поддержки девелопера Evergrande.

По итогам торговой сессии индекс CSI 300 вырос на 0,7% до 4 853,20 пункта, индекс ChiNext прибавил 0,6% до 3 182,47 пункта, а гонконгский индекс Hang Seng увеличился на 1,0% до 24 467,00 пункта.

Значимой макроэкономической статистики в течение дня в Китае опубликовано не было.

ЦБ Китая продолжает поддерживать национальный фондовый рынок, добавляя на него ликвидность: регулятор сегодня влил в систему 120 млрд юаней через операции 7- и 14-дневного обратного РЕПО.

В то же время агентство Fitch понизило прогноз по росту ВВП КНР в 2021 году до 8,1% с 8,4%. Причиной пересмотра стали риски в строительном секторе.

В лидерах торгов сегодня оказались акции девелопера China Evergrande Group (+17,6%). Правительство не оставляет попыток помочь компании избежать дефолта, поэтому с высокой вероятностью проблема останется локальной и не затронет другие рынки. На этом фоне акции других девелоперов Country Garden Services Holdings и Longfor Properties подросли на 12,6% и 10,0% соответственно.

Также в плюсе завершили торговую сессию крупнейшие технологические компании Meituan (+4,9%) и Tencent Holdings (+2,5%).

Инвесторам, ориентированным на перспективный китайский рынок, рекомендуем обратить внимание на стратегию «CN. Проснувшийся дракон» (доступна только для квалифицированных инвесторов). Акции Alibaba, входящие в стратегию, на Гонконгской бирже продемонстрировали небольшое снижение на 0,2%.

К 11:00 МСК на валютном рынке пара USD/CNY выросла на 0,1% до 6,4627, а курс USD/CNH понизился на 0,03% до 6,4644. Валютный курс USD/HKD скорректировался на 0,02% до 7,7849.

Доходность 10-летних китайских государственных облигаций в четверг поднялась на 1 б.п. до 2,875%.

Индекс CSI 300. С точки зрения технического анализа, индекс CSI 300 продолжает торговаться в рамках сужающегося канала и рисует фигуру клин. Индекс отскочил от нижней границы канала. Целью на ближайшие несколько дней могут стать уровни 4886 пунктов и 4929 пунктов, которые соответствуют 20-дневной и 50-дневной скользящим средним.

Цена Brent выше $76, оптимизм пока преобладает

В четверг, 23 сентября, позитив на нефтяном рынке сохраняется, подталкивая цены на «черное золото» к своим годовым максимумам. Поддержку нефтяным котировкам оказывают данные по запасам нефти в США от агентства EIA, ожидания роста мирового спроса на нефть в следующем квартале, а также общее улучшение настроений на глобальных рынках в связи со снижением риска дефолта китайского девелопера Evergrande.

К 11:49 МСК ноябрьские фьючерсы на нефть марки Brent растут на 0,12% и находятся у отметки $76,28, а ноябрьские фьючерсы на нефть марки WTI торгуются в плюсе на 0,07% на уровне $72,28.

Вышедшие вчера данные от агентства EIA показали более глубокое снижение запасов нефти, нежели прогнозировали аналитики, подтвердив опубликованную днем ранее статистику от Американского института нефти и поддержав рост нефтяных котировок. Так, согласно EIA, запасы сырой нефти сократились на 3,481 млн баррелей против снижения на 6,422 млн баррелей неделей ранее и консенсус-прогноза в -2,44 млн баррелей.

Кроме того, запасы дистиллятов снизились на 2,555 млн баррелей в сравнении с предыдущим сокращением на 1,688 млн баррелей, тогда как аналитики ожидали снижения на 1,19 млн баррелей.

Между тем запасы бензина неожиданно выросли на 3,475 млн баррелей против консенсус-прогноза в -1,067 млн баррелей, однако участники рынка не обратили особого внимания на этот факт.

Помимо этого, росту нефтяных котировок способствуют ожидания дальнейшего увеличения спроса на нефть в следующем квартале на фоне ослабления эпидемиологических ограничений в ведущих странах, что должно обеспечить рост спроса на авиационное топливо.

Также необходимо отметить общее улучшение рыночного сентимента после объявления девелопера China Evergrande о готовности 23 сентября выплатить купон по облигационному выпуску. Это снизило опасения инвесторов относительно вероятного дефолта компании и поспособствовало увеличению спроса на рисковые активы.

Нефть Brent

Цена нефти марки Brent преодолела уровень $76, при закреплении над которым следующей целью движения может стать отметка $77, и далее – предыдущий максимум, расположенный на уровне $77,8. Стохастические линии развернулись вверх, однако находятся на границе зоны перекупленности, что может говорить об ограниченном потенциале дальнейшего роста по инструменту.

Цены цветных металлов снижаются на торгах в четверг. По состоянию на 11:49 МСК котировки золота опускаются на 0,56% и находятся у отметки $1768,75 за тройскую унцию.

Золото (GC)

Цена золота развернулась вниз, немного не дойдя до линии 50-дневной скользящей средней. Стохастические линии замедлили рост, что может говорить о завершении недавнего восходящего импульса и вероятности снижения котировок в краткосрочной перспективе. Ближайшая поддержка расположена у отметки $1750, далее – $1700.

Индекс доллара обновил месячный максимум после оглашения итогов заседания ФРС

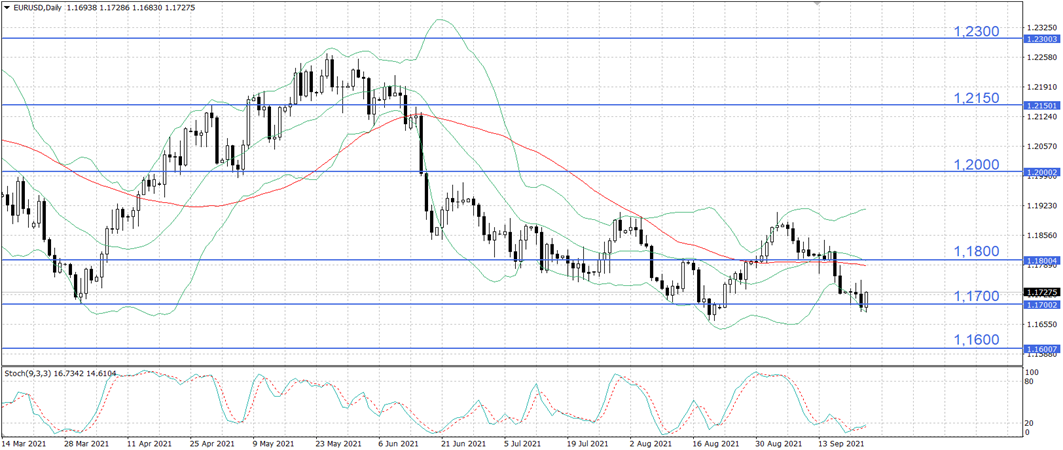

В четверг, 23 сентября, американская валюта немного корректируется вниз после обновления месячного максимума днем ранее по итогам заседания ФРС. По состоянию на 11:45 МСК курс EUR/USD прибавляет 0,25% и торгуется у отметки 1,17222, а индекс доллара DXY снижается на 0,29% и находится у уровня 93,188. По итогам предыдущей торговой сессии курс основной валютной пары снизился на 0,26%, до отметки 1,16937, а индикатор DXY закрылся в плюсе на 0,28%, на уровне 93,46.

По итогам вчерашнего заседания ФРС регулятор сохранил основные параметры денежно-кредитной политики без изменений. Так, процентная ставка осталась на уровне 0-0,25%, а объемы покупок активов на уровне $120 млрд в месяц, из которых $80 млрд приходится на гособлигации, а $40 млрд – на ипотечные бумаги.

В ходе пресс-конференции глава Федрезерва Джером Пауэлл отметил, что по мере восстановления американской экономики и приближения уровня занятости и инфляции к своим долгосрочным целевым значениям в скором времени может возникнуть необходимость в постепенном сворачивании программы количественного смягчения. Участники рынка восприняли это как намек на то, что сокращение объемов покупок активов может начаться уже в ноябре текущего года.

При этом большинство членов Комитета по открытым рынкам (FOMC) сходятся во мнении, что действие программы QE полностью должно завершиться к середине 2022 года. Также Пауэлл подчеркнул, что повышение базовой процентной ставки возможно лишь после полного завершения программы покупки активов, и для этого экономика США должна пройти более жесткие тесты. Примечательно, что 9 из 18 руководителей ФРС ожидают повышения базовой ставки в 2022 году, причем, трое из них полагают, что ставка будет увеличена дважды. Подъема ставки в 2023 году ожидают 17 из 18 членов FOMC, в 2024 году – все 18. Медианный прогноз руководителей ФРС предполагает, что к концу 2022 года ставка составит 0,3%, к концу 2023 года – 1%, к концу 2024 года – 1,8%, а на долгосрочном горизонте – 2,5%.

Касательно макроэкономической статистики, вчера в еврозоне вышли данные по индексу доверия потребителей. По предварительной оценке, в сентябре значение показателя составило -4 пункта в сравнении с августовским результатом в -5,3 пункта и консенсус-прогнозом в -5,8 пункта.

В США были обнародованы данные по продажам жилья на вторичном рынке: по итогам августа показатель снизился до 5,88 млн в сравнении с 6 млн месяцем ранее, тогда как аналитики ожидали 5,89 млн.

Сегодня в Германии и еврозоне вышли предварительные сентябрьские данные по индексам деловой активности в производственном секторе и сфере услуг. Все четыре показателя продемонстрировали значительное снижение и оказались хуже прогнозных значений, что свидетельствует о замедлении экономического роста в европейском регионе.

Далее в течение дня в США ожидается публикация аналогичных показателей PMI в производственном секторе и сфере услуг, а также данных по количеству первичных обращений за пособиями по безработице.

Курс EUR/USD продолжает консолидироваться вокруг отметки 1,1700. Стохастические линии находятся в зоне перепроданности и направлены вверх, что указывает на ограниченный потенциал дальнейшего снижения и вероятность разворота вверх или консолидации котировок на краткосрочном горизонте.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Европейские акции на максимумах: Stoxx 600 приблизился к отметке 600 пунктов

Фондовые площадки Европы завершили торги во вторник ростом на фоне низких предновогодних объёмов, при этом общеевропейский индекс акций достиг нового рекорда.

Европейские акции на максимумах: Stoxx 600 приблизился к отметке 600 пунктов

Фондовые площадки Европы завершили торги во вторник ростом на фоне низких предновогодних объёмов, при этом общеевропейский индекс акций достиг нового рекорда.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение