При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Волна негатива прокатилась по рынкам после решений ФРС

- 17.06.2021 | 13:28

- Рынки

- Алексей Калачев

- Финам

В четверг, 17 июня, российский фондовый рынок с открытия торгов на Московской бирже оказался в плену господствующих в мире негативных настроений и начал день снижением основных индексов.

Внешний фон предопределила реакция рынков на итоги заседания Комитета по операциям на открытом рынке ФРС США. Она оказалась негативной. Хотя ФОМС сохранил ключевые параметры сверхмягкой ДКП на ближайший год, прозвучала готовность к началу ее пересмотра, начиная с 2023 года. Америка завершила вчерашние торги снижением индексов, фьючерсы на них с утра продолжают этот настрой, глядя на 0,3% вниз.

Цены на сырьевые товары снижаются, европейские индексы в минусе, а также снижением завершили сессии практически все площадки Азии. За исключением фондового рынка Китая, который опять двинулся в противоположном направлении, прервав трехдневную серию снижений. Если что и выросло после решений ФРС, так это индекс доллара по отношению к прочим валютам.

На этом фоне, по состоянию на 11:30 МСК, индекс МосБиржи теряет 0,23%, опускаясь до 3 8120,82 пункта, а номинированный в долларах индекс РТС падает на 1,07% до 1 660,99 пункта.

В числе снижающихся бумаг заметно выделяются акции производителей черной и цветной металлургии, которые реагируют на динамику товарных рынков и укрепление доллара. В лидерах падения РУСАЛ (-2,01%), ММК (-1,59%), «Норникель» (-1,43%), Petropavlovsk (-1,25%), Polymetal (-1,26%) и «Северсталь» (-1,11%).

В лидерах роста к середине дня пребывают нефтяники: «Татнефть» а.о. (+0,94%) и «Лукойл» (+0,80%), а также бумаги Globaltrans (+1,62%), X5 Retail Group (+1,56%) и СБЕР а.о. (+0,81%).

Инвесторам, интересующимся российским рынком акций, мы рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

Значимых корпоративных новостей сегодня не ожидается. Росстат представит данные об оценке индекса потребительских цен с 8 по 15 июня 2021 года, а также об индексе цен производителей промышленных товаров в мае 2021 года. В течение дня инвесторы будут следить за данным о ценах в Европе, о рынке труда в США и выступлениями представителей ЕЦБ и ФРС США.

С технической точки зрения индекс МосБиржи остается в рамках восходящего тренда. Индекс относительной силы (RSI) вышел из зоны перекупленности, сохраняя возможность формирования краткосрочной коррекции индекса до уровня 3700 пунктов.

США: политика QE будет меняться, но не сейчас

В среду, 16 июня, фондовые индексы США завершили день снижением, дождавшись итогов июньского заседания ФОМС. Хотя ключевые параметры денежно-кредитной политики – базовые процентные ставки и объемы выкупа активов, сохраняются без изменений, оценка возможностей и пересмотр сроков будущего изменения политики ФРС в целом подтвердили опасения инвесторов.

По итогам заседания в среду ФРС подтвердила параметры своей политики, по крайней мере на этот и следующий год, приблизив при этом сроки возможного повышения ставок на 2023 год, о чем высказалось большинство членов ФОМС. Текущий диапазон базовых ставок от 0% до 0,25% годовых остался без изменений. Также регулятор сохраняет объемы выкупа казначейских облигаций не менее чем на $80 млрд ежемесячно, а ценных бумаг, обеспеченных закладными (MBS) на $40 млрд ежемесячно, по крайней мере пока не будет достигнут существенный прогресс в отношении показателей рынка труда и инфляции.

В то же время, впервые с начала кризиса ФРС увеличила ставки по операциям на денежном рынке. Обратные репо Федерального резервного банка Нью-Йорка, с 17 июня будут проводиться уже не под 0%, а под 0,05% годовых. Ставка по резервам, размещенным на счетах ФРС, также увеличится на 0,05 процентного пункта, до 0,15% годовых.

Прогноз роста ВВП США в 2021 г. был повышен регулятором с 6,5% до 7%. Правда, одновременно ФРС резко повысила прогноз по инфляции на текущий год - 2,4% до 3,4%.

Что касается опубликованной в среду макростатистики, количество новых домов в США, строительство которых было начато в мае, выросло на 3,6% относительно данных апреля и составило 1,572 млн, а число разрешений на строительство снизилось 3%, до 1,681 млн. Оба показателя оказались ниже прогнозируемых аналитиками.

По результатам торговой сессии индикатор «голубых фишек» Dow Jones Industrial Average опустился на 0,77% до отметки 34 033,67 пункта, индекс широкого рынка Standard & Poor's 500 снизился на 0,54% до 4 223,70 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite отступил на 0,24% до значения 14 039,68 пункта.

В лидерах роста среди компонентов индекса S&P 500 по итогам торгов оказались акции нефтяной компании Occidental Petroleum, которые на фоне подорожавшей нефти прибавили 4,46%. Заметным ростом день завершили также бумаги фонда недвижимости Macerich (+4,04%) и медицинской страховой компании Centene (+3,74%).

Акции разработчика компьютерных сетей Arista Networks, которые входят в состав стратегии «US. Сбалансированная», а также в состав стратегии «Global. И целого мира мало» (доступна только квалифицированным инвесторам), выросли на 1,69%.

Поставщик технологических услуг Oracle опубликовал квартальные результаты, которые превзошли ожидания, однако прогнозы на следующий квартал не впечатлили рынок. Акции Oracle в ходе торговой сессии потеряли 5,61% стоимости. В числе прочих аутсайдеров дня можно также отметить бумаги международного страхового брокера Willis Towers Watson (-7,19%) и крупнейшего налогового консультанта H&R Block (-6,49%).

S&P 500

На дневном графике S&P 500 оказался в интересной позиции вблизи от исторических максимумов с одной стороны и неподалеку от линии среднесрочного восходящего тренда, с другой стороны. Преодоление одного из этих препятствий сможет задать направление вектора дальнейшего движения.

Европа: индексы снижаются, растут акции авиаперевозчиков и банков

Европейские индексы с открытия снижаются, следуя общему тренду после публикации итогов заседания ФРС США. Хотя базовые ставки и объемы QE сохранены на прежнем уровне, заявления о возможности повышения ставок с 2023 года, т.е. на год ранее объявленного срока, воспринимаются как начало психологической подготовки рынков к пересмотру сверхмягкой денежно-кредитной политики.

По состоянию на 12:00 МСК британский FTSE 100 снижается на 0,59%. Германский DAX отступает на 0,15%, а французский CAC 40 теряет 0,13%. Сводный фондовый индекс региона STOXX Europe 600 опускается на 0,42% до уровня 457,92 пункта.

Акции компании немецкой биотехнологической компании CureVac NV рухнули на 38,3% после публикации о неудовлетворительных результатах поздней стадии испытаний ее вакцины от COVID-19.

В числе падающих бумаг также оказались акции немецких Siemens Energy AG (-2,06%), RWE (- 2,17%), французской Alstom (-2,85%) и польской медной компании KGHM Polska Miedz (-4,4%).

Между тем, продажи автомобилей в Европе подскочили на 74% в годовом исчислении в мае до 892 тысяч регистраций, что все еще на 25% ниже уровня 2019 года. На этом фоне выросли акции автопроизводителей Stellantis (+1,08), Renault (+1,88%), Volkswagen (+1,82%).

В Великобритании резко растут в цене акции авиаперевозчиков после того, как правительство страны заявило, что готово позволить тем, кто дважды вакцинирован от COVID-19, отдыхать за границей без дополнительных оформлений. Акции IAG, easyJet и Ryanair подскочили соответственно на 3,26%, 3,71% и 3,39%.

Рост доходности облигаций поднимает акции банков: Deutsche Bank (+3,47%), BNP Paribas (+3,55%), Credit Agricole (+2,94%), Commerzbank (+3,79%).

DAX

С точки зрения теханализа на дневном графике индекс DAX остается в рамках восходящего тренда, но снова встречает рост сопротивления после выхода на вершину. Сильная поддержка присутствует в районе 15 400 пунктов.

Китай: индексы акций прервали негативную серию

В четверг, 17 июня, китайские фондовые индексы прервали серию снижений и завершили торговые сессии на положительной территории. Это произошло вопреки обшей динамике мировых бирж, негативно встретивших итоги заседания ФОМС ФРС США.

Оптимизм игроков вырос на сообщениях о том, что государственный плановый орган Китая одобрил финансирование пяти инвестиционных проектов на сумму 74,9 млрд юаней. Это позволило проигнорировать замедление темпов роста промышленного производства в КНР до 8,8% г/г в мае.

Практически не замеченным остался и другой негатив. В частности – начало антимонопольного расследования против Didi Chuxing после того как компания подала заявку на IPO в США. Или арест главного редактора и четырех директоров Next Digital, остановка работы этого издания, арест акций и остановка торгов ими.

Что касается макроэкономической статистики, рост прямых иностранных инвестиций в КНР в мае в годовом сравнении составил 35,4% по сравнению с 38,6% месяцем ранее.

Средние цены на новые дома в 70 крупных городах Китая в мае выросли г/г на 4,9%, ускоряясь пятый месяц подряд, несмотря на правительственные меры по охлаждению рынка. В месячном исчислении цены на новое жилье в мае выросли на 0,6%.

По итогам биржевых сессий сводный индекс CSI 300 показал рост на 0,42% до 5 101,89 пунктов, а индекс высокотехнологичных компаний ChiNext поднялся на 2,04% до 3 189,39 пункта. Индекс Hang Seng в Гонконге, начав день снижением, завершил его ростом на 0,19% до уровня 28 506,00 пунктов.

Акции китайского девелопера офисной и торговой недвижимости Soho China подскочили в Гонконге на 21,32% после получения предложения о покупке контроля над компанией со стороны Blackstone Group за $3,05 млрд, что выше рыночной оценки.

Акции автопроизводителя BYD поднялись на 8,25% после того, как компания объявила о намерении получить листинг для своего подразделения по производству микросхем. Также в лидерах роста оказались бумаги технологического сектора: Sunny Optical Technologies прибавили 7,35%, акции AAC Technologies выросли на 5,87%.

В аутсайдерах дня оказались сеть ресторанов Hotpot Haidilao, которая потеряла 4,06% капитализации, а также Alibaba Health Information, став дешевле на 2,38%.

Акции крупнейшего онлайн-ритейлера Alibaba (входят в состав активов стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам), снизились на 0,29%.

CSI 300

С точки зрения теханализа индекс CSI 300 пока еще не выглядит достаточно сильным, чтобы возобновить рост. В то же время стохастический осциллятор уже вошел в зону перепроданности. Поддержка будет возрастать по мере приближения к уровню 5000 пунктов.

На валютном рынке пара USD/CNY поднялась на 0,52% до 6,4299, тогда как курс USD/CNH опускается на 0,08% до 6,4343. Котировки валютной пары USD/HKD отступают на 0,03% до 7,7650.

Доходность 10-летних китайских государственных облигаций в четверг укрепилась на 1,9 б. п. до 3,153%.

Цены на нефть корректируются на фоне укрепления доллара США

В четверг, 17 июня, нефтяные котировки снижаются в пределах 0,5% на фоне смены риторики ФРС. Опубликованные вчера данные статистики по запасам нефти в США от агентства EIA сначала поддержали рост цен на «черное золото», на фоне чего котировки Brent практически достигли уровня $75 за баррель. Однако после итогов заседания ФРС доллар США начал резко укрепляться, способствуя снижению нефтяных цен.

К 11:52 МСК августовские фьючерсы на нефть марки Brent снижаются на 0,42% и находятся у отметки $74,07, а июльские фьючерсы на нефть марки WTI торгуются в минусе на 0,32% на уровне $71,92.

Вышедшие вчера данные по нефтяным запасам в США в целом оказались весьма позитивными. Так, по итогам прошлой недели запасы сырой нефти сократились на 7,355 млн в сравнении с предыдущим снижением на 5,241 млн баррелей, что оказалось значительно лучше ожиданий аналитиков в -3,29 млн баррелей.

По дистиллятам также было зафиксировано снижение – на 1,023 млн баррелей против прироста на 4,412 млн баррелей неделей ранее и консенсус-прогноза в +0,186 млн баррелей.

Вместе с тем запасы бензина продолжили рост третью неделю подряд, увеличившись на 1,954 млн баррелей, тогда как аналитики прогнозировали снижение на 0,614 млн баррелей. Стоит сказать, что наращивание запасов бензина идет вразрез с ожиданиями рынка – на фоне снятия ограничительных мер на мобильность населения инвесторы прогнозировали существенный рост спроса на топливо, который пока не подтверждается статистикой. Вероятно, одной из причин прироста запасов бензина является увеличение загрузки американских НПЗ.

Резкой смене настроений на глобальных рынках, в том числе на нефтяном, поспособствовали итоги вчерашнего заседания ФРС. Риторика регулятора заметно изменилась ввиду ускорения инфляции в США, и на будущих заседаниях Федрезерв начнет рассматривать вопрос о целесообразности снижения темпов покупки активов с рынка. На этом фоне американская валюта начала резко укрепляться, способствуя снижению нефтяных цен, номинированных в долларах. Пока что текущая динамика котировок нефти укладывается в формат коррекции, которая уже давно назревала, и на текущий момент в условиях сильного спроса на «черное золото» говорить о развороте тренда пока рано.

Нефть Brent

Цена нефти марки Brent практически достигла уровня $75, от которого началась коррекция. Стохастические линии находятся в зоне сильной перекупленности и направлены вниз, что говорит в пользу снижения котировок в краткосрочной перспективе.

Цены цветных металлов снижаются на торгах в четверг. По состоянию на 11:52 МСК котировки золота теряют 3,07% и находятся у отметки $1804,30 за тройскую унцию.

Золото (GC)

Цена золота пробила вниз уровень $1850 и линию 50-дневной скользящей средней и пока продолжает снижаться. Стохастические линии направлены вниз, однако уже достигли зоны перепроданности, что может указывать на ограниченный потенциал снижения по инструменту на краткосрочном горизонте. Ближайшей поддержкой выступает уровень $1800, далее – $1780.

Доллар растет после некоторого улучшения экономических прогнозов от ФРС

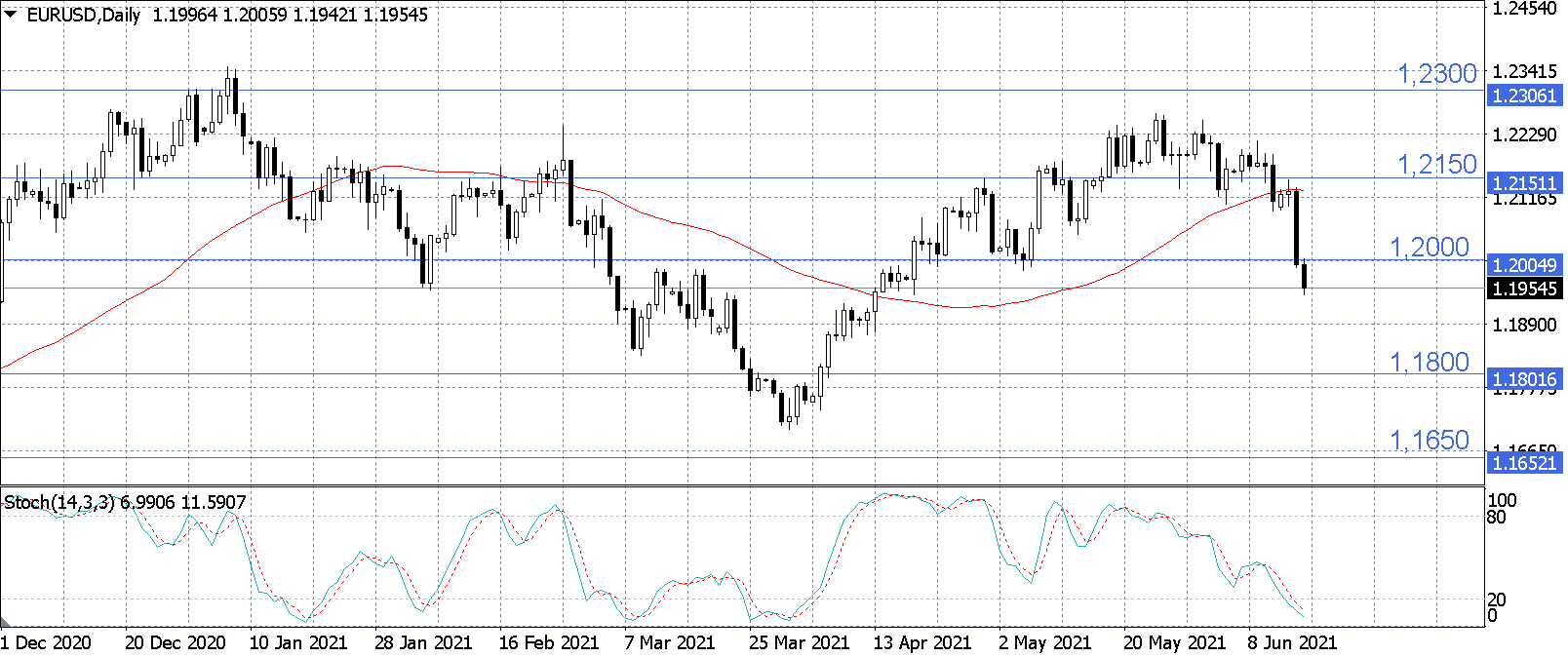

В четверг, 17 июня, пара EUR/USD снижается на 0,31% (после снижения на 1,07% днем ранее) торгуясь вблизи двухмесячных минимумов у отметки 1,1955. Индекс доллара DXY растет на 0,54% и торгуется у уровня 91,65. Американская валюта укрепляется на фоне роста ожиданий среди чиновников ФРС и инвесторов по поводу вероятного повышения ключевой процентной ставки к 2023 году.

Так, по результатам заседания в среду, где была сохранена ключевая процентная ставка на уровне от 0% до 0,25%, ФРС пересмотрела свои прогнозы относительно первого повышения процентных ставок после пандемии коронавируса на 2023 год. Улучшение эпидемиологической ситуации в Калифорнии и Нью-Йорке, послужившее катализатором смягчения ограничительных мер в этих штатах, стало причиной изменения риторики, в которой главенствующее место ранее занимало давление, оказываемое эпидемией COVID-19 на экономику страны.

На заседании 11 из 18 чиновников ФРС прогнозируют повышение процентной ставки на 2023 год как минимум на 0,50 п.п., несмотря на обещание сохранить нынешнюю мягкую денежно-кредитную политику, чтобы поддержать продолжающееся восстановление на рынке труда. В то же время все 18 руководителей американского регулятора не ожидают изменения процентной ставки в этом году. Между тем, в 2021 году ожидается скачок инфляции, хотя ценовое давление, как ожидается, будет носить временный характер. Так, прогноз по инфляции без учета продуктов питания и энергоносителей (Core PCE) на 2021 год был повышен с 2,2% до 3,0%, а в 2022 с 2,0% до 2,1%. Как ожидалось ранее, прогноз по уровню безработицы на 2021 год остался без изменений, и составил 4,5%, а на 2022 год прогноз был пересмотрен и составил 3,8% против 3,9%. Помимо этого, ожидается, что экономика США вырастет на 7,0%, что выше на 0,50 п.п. по сравнению с предыдущим мартовским прогнозом роста на 6,5%.

Что касается макроэкономической статистики, то вчера в США были обнародованы данные по индексам цен на импорт и экспорт за май, которые составили 11,3% г/г и 17,4% г/г, что оказалось выше апрельских результатов в 10,8% г/г и 14,4% г/г соответственно. Объем строительства новых домов в мае составил 1,572 млн, что оказалось немного выше апрельских 1,517 млн и сопоставимо с прогнозами аналитиков в 1,630 млн. Однако это может быть временным эффектом низкой базы, так как ранее показатель просел на 12% м/м, а сейчас подрос лишь на 3,6% м/м.

Значимых макропоказателей по еврозоне вчера не выходило.

Сегодня следует обратить внимание на публикацию в еврозоне окончательных данных по уровню инфляции (в том числе и по базовому уровню инфляции) за май, а также данных по объемам строительства за апрель и регистрации новых автомобилей за май. В США станет известен индекс деловой активности в промышленном секторе от ФРБ Филадельфии за июнь, а также недельные данные по первичным заявкам на пособие по безработице.

Отдельно стоит упомянуть решение Швейцарского Национального банка по ключевой процентной ставке.

Курс EUR/USD упал ниже линии поддержки в 1,2000 и торгуется у отметки в 1,1955. Стохастические линии находятся в зоне перепроданности, что указывает на ограниченный потенциал для дальнейшего снижения в краткосрочной перспективе.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение