При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Или показалось?

Может быть, я ошибаюсь, но как-то неожиданно в воздухе запахло рецессией в крупных экономиках. Явных системных причин изменений в настроениях нет, но почему-то рецессия стала чаще упоминаться в деловых СМИ и рынки ведут себя тревожно.

В этих условиях вышла полезная статья Эмми Арнотт в Morningstar, о том, какие активы вели себя лучше других именно в периоды крупных рецессий. Вот несколько выводов.

1. Акции обычно являются одним из худших активов во время рецессии (табл. 1). Облигации были лучшим вариантом во время большинства предыдущих рецессий. Долгосрочные облигации исторически показывали лучшие результаты во время рецессий, хотя среднесрочные облигации и денежные средства также были довольно устойчивыми. Золото также было выигрышным классом активов в периоды рецессии

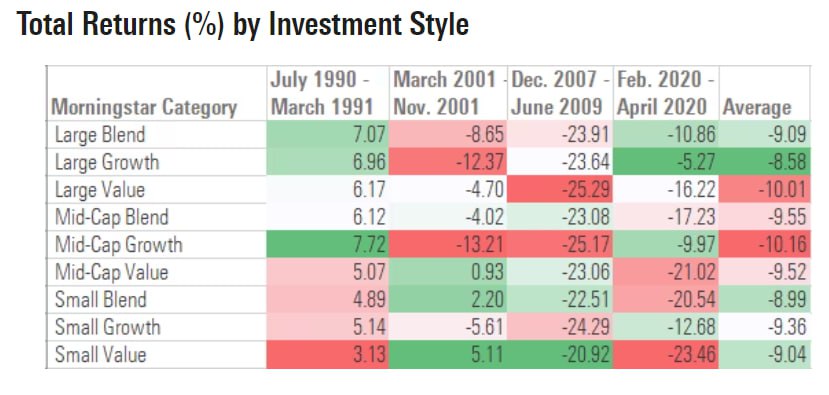

2. Инвестиционные стили и факторные стратегии. Акции роста обычно держались лучше в периоды рецессии (табл. 2 и 3). В периоды экономической слабости большие компании обычно лучше, чем маленькие. Поскольку доходность фондового рынка в период рецессии обычно отрицательна, ни один инвестиционный фактор не обеспечивал стабильной положительной доходности. В относительном выражении фактор качества исторически проявлялся лучше всего в периоды экономической слабости. Акции качества – это акции, которые имеют хорошие значения по трем основным показателям: высокая рентабельность капитала, стабильный годовой рост прибыли и низкий финансовый рычаг. Коэффициент минимальной волатильности, который предназначен для охвата акций с более низкими бета-коэффициентами, волатильностью и идиосинкразическим риском, оказался на втором месте, а дивидендные акции также держались относительно хорошо. Фактор стоимости показал худшие результаты в течение большинства периодов рецессии с довольно большим отрывом.

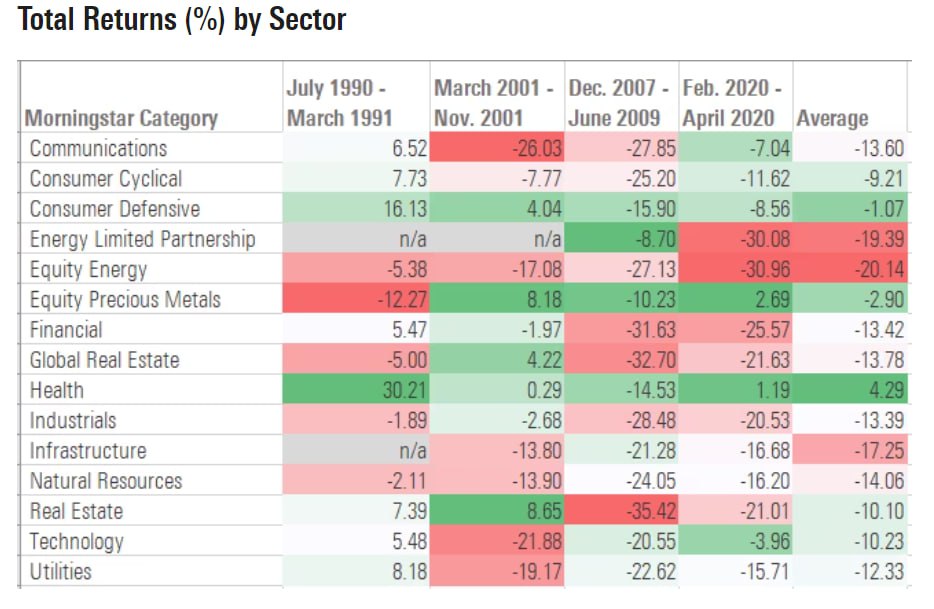

3. Отраслевые стратегии (табл.4). Акции компаний здравоохранения и сектора потребительских товаров показали наиболее устойчивую динамику в периоды экономической слабости. Больше всего в ходе недавней рецессии пострадали акции компаний энергетики и инфраструктуры. Акции финансовых компаний также могут пострадать во время рецессий из-за роста уровня дефолтов и сокращения чистой процентной маржи.

Вывод автора: Означает ли перспектива надвигающейся рецессии, что вам следует пересмотреть свой портфель? Нет. На самом деле, массовые изменения в портфельных активах обычно являются плохой идеей.

Telegram канал автора: https://t.me/s/AbramovAle

обсуждение