При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Работоспособными остаются только схемы, включающие в себя услуги по снижению уровня риска.

Компания TransUnion, занимающаяся предоставлением потребительских кредитов,опросила 3148 американских потребителей, имеющих действующие полисы автострахования, страхования имущества и страхования жизни. Опрос проводился в первой неделе декабря 2020 года. Результаты исследования выявили, что последствия коронавируса будут сказываться на потребителях страховых услуг в четырёх основных направлениях.

1. Финансовое воздействие кризиса на потребителей будет переноситься на страховщиков и влиять на их финансовые показатели.

Потребители озабочены возможностью оплаты автострахования (44%), оплаты автомобиля (26%), ипотеки (23%) и страхования жизни (22%).

Исследование TransUnion выявило перераспределение страхователей в группы более высокого риска. Растущая безработица и нестабильность доходов также влияют на эту тенденцию, и страховщикам придётся оценивать, насколько коронавирус ухудшил финансовое положение каждого отдельного страхователя.

По оценкам, американские автостраховщики вернули страхователям около 14 млрд. долл. страховых премий по причине сокращения объёмов пользования автомобилями (андеррайтинговый результат при этом остался стабильным или даже улучшился благодаря падению аварийности). Но даже эта мера не снизила опасений относительно возможности оплатить своё страхование со стороны потребителей.

2. Потребители ждут от страховщиков лучшего понимания их индивидуальных потребностей, изменяющегося поведения и предпочтений.

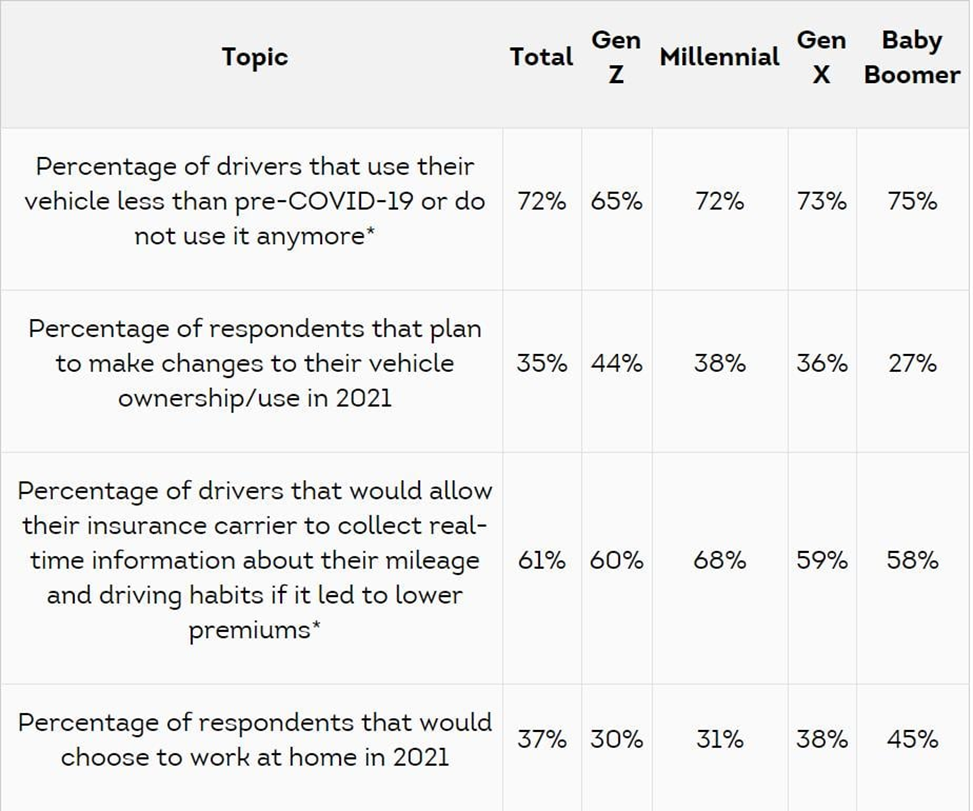

Автовладельцы и лизингополучатели составили 90% респондентов TransUnion. Из них 72% с момента объявления пандемии коронавируса пользовались своими автомобилями меньше, чем до пандемии, либо не пользовались вовсе. Благодаря этому, вырос интерес к программам страхования на базе пользования. 61% опрошенных водителей высказали согласие с тем, чтобы страховщик собирал в реальном времени информацию о пробеге или их водительских привычках, если она поможет снизить страховую премию.

37% опрошенных высказались за работу из дома, ещё 31% предпочли гибридную форму с большим временем, проводимым дома. Такие показатели означают сдвиг от страхования коммерческой недвижимости и рисков, связанных с пребыванием в офисе, к расширению покрытия по страхованию личного жилья и более высокому спросу на страхование работников на дому.

3. Цифровизация в 2021 усилится ещё больше.

В 2020 году интенсивность внедрения цифровых технологий в страховании повысилась на 20%. Трансформация происходит по всему жизненному циклу страховых продуктов, от маркетинга до урегулирования убытков. Из числа опрошенных TransUnion, 47% в прошедшем году заявляли убыток по автострахованию или страхованию имущества, и 39% из них использовали для этой цели мобильное приложение, сайт или электронную почту.

Исследование выявило, что страхователи предпочитают общаться со страховщиками с помощью электронной почты (32%) и по телефону (32%). Мобильное приложение и веб-портал страховой компании набрали в качестве средства общения каждый по 18%. По мере роста цифровизации, страховщики должны одновременно внедрять и развивать цифровые инструменты взаимодействия с клиентами, обеспечивать бесперебойную связь и предупреждать мошенничество.

4. Стихийные бедствия приведут в 2021 к росту страховых случаев и масштабов ущерба от них.

2020 год отметился не только коронавирусом, но и рекордным количеством стихийных бедствий. 21% опрошенных оказался в той или иной мере затронут ими. Прогнозы на этот счёт неутешительны – и частота, и серьёзность будущих природных катастроф будут только расти. При этом растут и возможности по снижению риска, и страховщикам понадобится постоянно оценивать уровни риска и реализовывать проактивные стратегии, чтобы справиться с вызовами бизнесу и управлять рисками в интересах корпоративных и розничных клиентов.

В фильме «Брюс всемогущий» есть эпизод, где главный герой просит: «Дай мне хоть какой-нибудь знак», и перед ним на дорогу выезжает грузовик, кузов которого заполнен дорожными знаками совершенно недвусмысленного содержания. Но герой не обращает на них внимания.

Мы не будем ему уподобляться. Знаки, которые страховой рынок получает отовсюду: из макроэкономических сводок, опросов потребителей и даже прогнозов погоды – вполне однозначны и конкретны. Ближайшее будущее таково, что денег у страхователей будет меньше, рисков – больше, они будут более разнообразны и дорогостоящи. При этом у клиентов не будет ни времени, ни желания вступать в долгие коммуникации со страховщиком. Страхование должно стать быстрым, простым, дешёвым и при этом эффективным в выполнении своей основной функции.

О функции немного подробнее, потому что именно с ней происходит основная путаница. Функция страхования состоит не в предоставлении покрытия, как можно было подумать. Страхование – инструмент управления рисками и обеспечения микро- и макроэкономической стабильности, и покрытие – отнюдь не единственный способ достижения этой цели. Собственно говоря, схема «покрытие – тариф – резервы – выплаты» в условиях роста частотности и стоимости страховых случаев и одновременно – падения доходов потенциальных клиентов перестаёт работать. В этих условиях работоспособными остаются только схемы, включающие в себя услуги по снижению уровня риска. Именно они станут главным трендом развития страховой отрасли, и не только в этом году.

Профиль автора в соцсети: https://www.facebook.com/andrey.krupnov

обсуждение