При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

С курсом и нефтью всё понятно, внимание на низкой инфляции.

Наиболее интересная и содержательная дискуссия на прошедшей неделе развернулась вокруг извечных русских тем: каким будет курс рубля, инфляция и нефть. Но, если раньше мы жили в условиях высокой инфляции, то в последние год-полтора столкнулись со всё снижающимся её темпом. Некоторые эксперты заговорили даже о дезинфляционном шоке. Ну, почти как в Европе или США, но, надеемся, ещё не как в Японии.

Поводом стало заявление министра экономики Максима Орешкина о том, что причиной краха авиакомпании «ВИМ-Авиа» стала, в частности, низкая инфляция. «Компания привлекает деньги населения на длительный срок, продаёт заранее билеты, то есть аккумулирует финансовые ресурсы. В условиях низкой инфляции она может зарабатывать на этом гораздо меньше денег. Это приводит к ухудшению финансовой модели, ухудшению финансового состояния», - заявил министр. Низкой инфляцией теперь, уверен, будут пытаться объяснить, задним, естественно, числом, и проблемы «Открытия» и Бинбанка и других громких случившихся и ожидаемых провалов.

Министр либо оговорился, либо…?

Сергей Васильев немедленно отреагировал: «Забавно, конечно, такое услышать от министра экономики. Надеюсь, что министр, просто оговорился или выразился излишне фигурально…».

Реальность такова, что по роковому стечению обстоятельств или по насмешке фортуны, но главное достижение правительства и ЦБ последнего времени может стать едва ли не главной миной замедленного действия. И уже совсем не хочется говорить, что низкая инфляция может стать тригером для нового витка внутреннего кризиса в стране. Как вспоминает Васильев, все нашей политическое и экономическое руководство прямо или косвенно обещало, что вот достигнем мы 4% роста цен и случится нам счастье. Но оно не случилось. А случилось «Открытие», Бибанк…вот теперь авиакомпании пошли.

«Но как быть с вилкой между 4%-ми по инфляции и 16%-ми по реальным кредитам? При такой существующей вилке, ситуация в экономике будет идти не к экономическому буму, а скорее к череде банкротств. А ведь, 16%-ов по кредитам – не самая большая ставка. По потребительским и другим не обеспеченным кредитам ставка может доходить и до 20-30% годовых. Как экономические субъекты могут настроить свою финансовую модель при такой вилке?», - продолжает Васильев.

Но, одно лезвие ножниц, все ж таки, не отменят второе. И об этом хорошо написал Сергей Журавлёв в посте с красноречивым заголовком «Выдержит ли российская экономика «шок дезинфляции»?

Его аргументы сводятся к тому, что при низкой инфляции предприятия получают «шок издержек» и теряют прибыль от недоиндексирования зарплат и от обесценения задолженности:

«Банки дополнительно лишаются своеобразного «инфляционного налога», получаемого от неизбежного в условиях инфляции роста остатков на беспроцентных текущих/расчетных счетах клиентов. Недавняя волна фактических банкротств в банковской сфере и помимо неё, казалось бы, подкрепляет такие опасения.

Государство готовит повышение налогов и дальнейшую заморозку пенсий?

Журавлев считает, что в ближайшее время бизнес будет вынужден менять бизнес-модели, а голоса проинфляционного лобби зазвучат всё громче. Государству, по мнению экономиста, ничего не останется другого, кроме как «компенсировать потерю инфляционной маржи «непопулярными мерами» - усилением налоговой нагрузки и сокращением издержек на содержание населения».

Осмелюсь предположить, что тема этих самых дезинфляционных шоков будет центральной в ближайшие год-два, а может и дольше. Поскольку с другим извечным русским вопросом, сколько будет стоить доллар и нефть вроде бы всё ясно. А если и не ясно, то по крайне мере, всё выглядит более-менее оптимистично.

На эту тему написали сразу два уважаемых экономиста – Андрей Мовчан и Кирилл Тремасов. Оба сделали примерно один и тот же вывод.

«Вывод очевиден – справедливый курс рубля на сегодня можно с достаточной точностью оценить, базируясь лишь на двух основополагающих факторах: соотношении инфляции в России и США и стоимости нефти марки Brent, которая является бенчмарком для марки Urals (результаты практически нечувствительны к выбору марки нефти), - написал Андрей Мовчан.

Катастрофы с курсом не будет

Согласно его расчётам, при росте цены нефти на 1% скорректированный на инфляцию курс рубля укрепляется примерно на 0,526% к доллару США. Эту модель экономист видит устойчивой:

«Расчётное значение курса рубля по модели, построенной на базе данных 2000–2004 годов, на сегодня отличается от его реального значения всего на 11%, или на 6,4 рубля. Этого категорически недостаточно для того, чтобы ожидать обвала рубля, даже если операции керри трейд иностранными инвесторами будут по какой-то причине прекращены. Если предположить, что нефть останется на уровне $50 за баррель, инфляция в США и России не изменится, но под влиянием краткосрочных крайне негативных факторов (скажем, мировой кризис, и/или война с Северной Кореей, или резкое обострение отношений между Россией и развитыми странами) курс рубля упадет за год до отметки «расчетный курс минус два стандартных отклонения», мы получим лишь 75 рублей за доллар – значение, которое мы уже проходили, далекое от катастрофы».

Свою модель построил Кирилл Тремасов. Отличие от предыдущей в том, что экономист учитывает такой внешний фактор, как отношение инвесторов к emerging markets:

«До 2011 года отношение инвесторов к EM характеризовалось бурным оптимизмом, и даже кризис 2008-09гг этот настрой не переломил. А вот с 2011 года началось затяжное падение commodities, что резко охладило пыл инвесторов в отношении EM. С марта 2016г EM вновь опережают DM, и если в 2016 году этот отрыв ещё не выглядел убедительным, рынки были волатильны, то этот год уже не оставляет больших сомнений – интерес инвесторов всё более уверенно смещается от DM к EM».

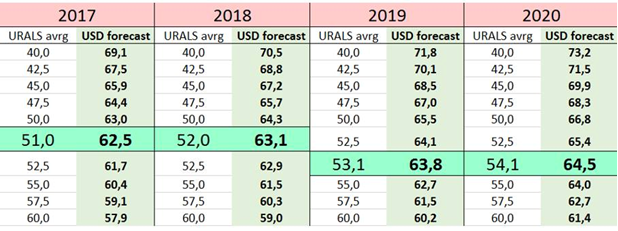

По расчётам Тремасова, в этом году мы видим отклонение реального курса от модельного значения вверх примерно на 7%. При среднегодовой цене Urals в $51 среднегодовой курс равен 58,4 рулей за доллар. Если принять внимание отклонение курс на 7%, то получим цифру в 62,5 рублей за доллар.

…не смотря на ключевую ставку и объемы кэрри-трейда

«Если нефть удержится выше 50, то это наверняка будет сопровождаться ещё большим усилением оптимизма инвесторов в отношении EM. А следственно, можно ожидать отклонения курса рубля от модельных значений не менее чем на 6-7%, а, скорее всего, даже чуть больше. Одним словом, при такой нефти среднегодовой курс доллара не превысит 58. А это означает, что в течение года доллар легко может сходить и на 55».

Привожу и саму таблицу значений:

Если верить и Мовчану и Тремасову, то ни ключевая ставка, ни кэрри-трейд, про которых сломано так много копий в уравнении курса рубля не участвуют.

На «закуску» Андрей Мовчан предлагает простую инвестиционную стратегию:

«Самым простым способом в случае такого расхождения было бы открыть позиции по нефти и по рублю в разные стороны: если рубль слабый – покупка рублей и продажа нефти, если рубль сильный – наоборот».

обсуждение