При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Ранд и рубль, инфляция, грядёт товарный бум, закрытие «Открытия»? и другое…

Страсти по «Открытию»

Александр Баранов: «Прочитал статью Сергея Алексашенко в РБК. Автор публикации передергивает по ряду пунктов: 1) На самом деле то. что Сергей Алексашенко говорит, что у АКРА нет, у АКРА есть - например в пресс-релизах АКРА по двум этим банкам сказано, что показатель ОСК (оценка собственной кредитоспособности) по Россельхозбанку на уровне "bb+", а у Банка ФК Открытие на уровне " bbb-". Этот показатель, означающий собственные финансовые возможности банка без господдержки (де-факто рейтинг без господдержки), у БФКО на одну ступень выше чем у РСХБ. 2) Автор публикации пишет, что плохие финансовые показали БФКО обусловлены интенсивной стратегией развития, предполагающей множество сделок M&A. Но на мой взгляд, это никак не может давать поблажку для присваивания кредитных рейтингов - никто же не запрещает реализовать менее рискованную стратегию развития - любая неопределенность рейтингуемого объекта у рейтинговых агентств по их методологии (и у АКРА и у других) даёт либо ограничения, либо понижения, но никак не может рассматриваться как оправдание.

Виктор Тунев: «[…]Фактически "Открытию" снизили рейтинг на 2 ступени за влияние якобы некредитоспособного собственника ("Открытие Холдинг") и большую долю рыночного риска (портфеля ценных бумаг). Хотя АКРА отмечает, что в портфеле значительная доля высококачественных бумаг. Странный намек, что неплохо бы сменить собственника (неужели кто-то нацелился?!) и нехорошо иметь в портфеле облигации нормальных заемщиков (неужели лучше кредитовать ооошки "рога и копыта" или кредитки раздавать?!). Кстати, в активах и у Тинькофф, и у БСПБ, и у Открытия ~20% в ценных бумагах, в основном облигации (разница только в % капитала). При этом, достаточность капитала у всех не вызывает нареканий».

Крипты

Точка зрения Александра Захарова по поводу криптовалют

Система-Роснефть

Владимир Рожанковский: «Идёт глобальная война против базовых инвестиционных понятий, инвестиционного здравого смысла и инвестиционной этики. Человеку, посвятившему большую часть своей карьеры инвестициям, взирать на это больно. Касательно иска «Системы» против Роснефти. Я не юрист, но, насколько я знаю, обеспечительные активы морозятся судом только в том случае, если есть вероятность банкротства ответчика, в противном случае – это самоуправство. Коль скоро, вопреки логике, башкирский суд решил эту процедуру провести в отношении одного субъекта судебного спора, то непонятно, на каком основании он отказал второму».

Malishok: «Суд этот не к месту в текущей ситуации в нашей экономике и ситуации на фондовом рынке, а наложившись на суд Сбербанк-Транснефть откатывает наш рынок еще ниже, а это не очень нужно за полгода до выборов считай. Я не думаю, что АФК система проиграет суд в полной мере как минимум. Я вижу похожую ситуацию с подобным иском, когда Евтушенков решил полезть в политику, а сейчас перед важными выборами он видать тоже был не толерантен в нужной степени. Чисто юридически очень сильная позиция у системы, только удивляют странные найденные письма из внутренней почты, где сотрудник подтверждает не совсем корректное обращение с Башнефтью. Но думаю все закончится хорошо, возможно придется все же как-то договориться и что-то отдать, отделавшись малой кровью. Текущий ценник отражает проигрыш по сумме первого иска и думаю сейчас это хорошая цена, финального результата хуже уже не жду. Не то сейчас время, чтобы до грустного финала доводить, но в первой инстанции все же может быть и проигрыш. Так что ниже 10 покупать точно стоить, независимо ни от чего, а по текущим стоит только любителям неплохого риска, но при таком риске и не менее хороший апсайд. А в долгосрок все же думаю дожмут Евтушенков, чудес не бывает».

Пассивные инвестиции хуже, чем марксизм?

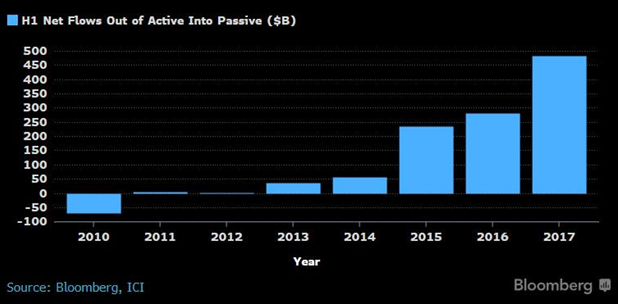

Сергей Спирин: Впечатляющая картинка из твиттера Eric Balchunas (Bloomberg). Динамика перетока средств из активно управляемых фондов в пассивные. Ну и как, скажите, после такого можно не писать, что «Пассивные инвестиции хуже, чем марксизм», и что именно они окажутся виноваты в следующем финансовом кризисе? :)))

Инфляция

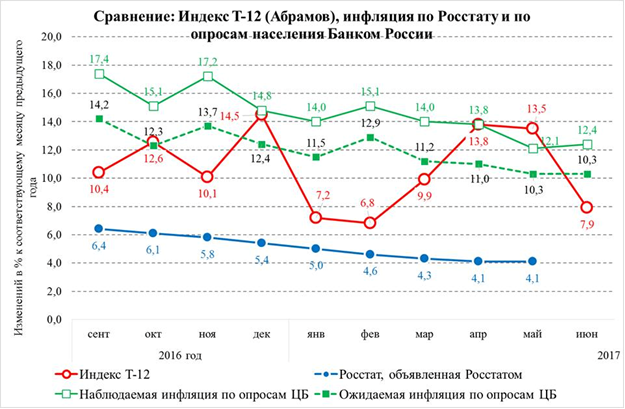

Сергей Карыхалин: «А теперь к вопросу об инфляции для реальных людей, а не среднестатистических. Так вот - стоимость "условного" минимального набора продуктов питания в среднем по стране выросла на 4,9% за месяц и на 14,7% за год. А учитывая, что по опросам социологов 40% граждан в лучшем случае хватает денег только на еду, получается, что для беднейшей половины населения инфляция составляет все 15%, а никакие не 4%. А еще будет индексация тарифов ЖКХ в июле (ну совершенно не понятно какие для этого основания, маржу насквозь коррумпированных коммунальщиков надо поддержать???). Такими темпами как бы ноги не протянуть, какая уж тут цифровая экономика...»

Александр Абрамов: «Наш индекс потребительской инфляции Т-12 (12 типовых товарных позиций в трех московских супермаркетах) показывает, что в ИЮНЕ рост цен на продукты в Москве замедлился до 7,9% по сравнению с 13,5% в мае этого года. Опять же – наш индекс – простой и незатейливый, но он очень прозрачный и не позволяет манипулировать товарными позициями и составом магазинов. Росстат – пока молчит, нет официальной цифры за июнь. Уровень инфляции по оценкам населения, замеряемым Банком России, немного вырос с 12,1% до 12,4%. Можно лишь догадываться – почему. Перестала действовать магическая сила ключевой ставки? Если эта сила и вообще существует где либо, за исключением кабинетов на улице Неглинная».

Про выбор дивидендных акций

Наталья Смирнова с видео про дивиденды: «Продолжаю готовить видео на поступающие запросы:) по итогам видео о пассивном доходе поступили вопросы о выборе дивидендных акций, где их искать и тд. Вот обзорный ответ, только помните, что упоминаемые в нем налоговые последствия касаются только налоговых резидентов РФ».

Павел Рябцев: «Совершенно абсурдная стоимость бизнеса у Газпрома, Мечела, АФК и Россетей. Дорого стоит Магнит, Новатэк, Пик и Яндекс, который не отображен в виру разрыва графика. Кстати, в июле на рынок поступит 600 млрд рублей дивидендов! Это должно летом удерживать фондовый рынок от падения, но с другой стороны может ослабить рубль из-за передоза новой ликвидности. В 2017 году дивиденды могут превысить 1.2 трлн и станут рекордными за всю историю, как по абсолютной величине, так и по дивидендной доходности. Текущая капитализация представленных компаний (на 03.07.2017) составляет 23.1 трлн, а фри-флот лишь 7 трлн! Капитализация российского нефинансового сектора к операционной прибыли составляет всего 5, а к чистой прибыли около 7 – это в 3-3.5 раза дешевле развитых стран и примерно в два раза ниже развивающихся».

Ранд и рубль

Илья Азовкин: «НАЙДИТЕ ОТЛИЧИЯ (как в детской игре с двумя картинками). Выкладываю недельные графики Доллар/Рубль и Доллар/южноафриканский Ранд. Найдите, пожалуйста, отличия. Т.к. я торгую активно этими парами, то я нашел следующее отличие. Что у южноафриканского ранда сильнее колебания, чем у рубля. Он более волатильный. А тренды у них одинаковые. И задает этот тренд не Набиуллина и Ко, а международный капитал с Wall Street. Посмотрите на январь 2016 года, когда доллар был по 80 у нас, где был доллар к южноафриканской валюте? А посмотрите, когда недавно было дно по доллару у нас и у Ранда. Случайное совпадение? Не думаю... А что думаете Вы? Вы верите, что эти графики "случайно" так похожи?»

«Я жду золото около $1000 и может даже ниже»

Илья Азовкин: «Для меня лично, золото - это важнейший индикатор того, что будет с долларом. Если доллар собирался бы падать, как сейчас пишут все мировые банки, то мы бы увидели уже золото по 1400-1500 долларов за унцию. Ничего этого нет, золото безыдейно колеблется около 1250$. Когда Бернанке, как-то намекнул, что КУЕ-3 скоро будет свернуто, золото за один вечер потеряло в цене 100$. Золото абсолютно не реагирует на печатание денег со стороны ЕЦБ, Банка Японии и др. Стратегически я жду золото около 1000 долларов и может даже ниже! Почему? ФРС планирует уменьшать количество долларов в системе! Может ли оно в моменте стрельнуть наверх? Конечно может, но краткосрочно. Я сейчас пишу про устойчивый восходящий тренд. Его пока ждать не стоит. А если будет сильный обвал на рынках, вырастет ли золото? Нет! Сначала оно упадет, как раз в район 1000 и ниже. Т.к. под раздачу попадут все активы. А что потом будет, когда оно упадет? А вот потом будет самое интересное и золото пойдет выше 2000$ за унцию».

Про финансовую элиту

Сергей Спирин: «Пятнадцать-двадцать лет назад я сам был внутри этой финансовой тусовки, и вряд ли понял бы, чем вся эта публика со стороны недовольна – ведь мы же все такие классные и умные! А то, чем на самом деле занимается финансовый мир, находясь внутри него, я плохо понимал. Десять лет назад меня еще приглашали в жюри премия «Финансовая жемчужина» и я участвовал в распределение подобных наград. Однажды я сам отказался от участия в жюри, после того, как решили дать премию, по-моему, «Форекс-клубу» (или тому же «Альпари»). В моем тогдашнем понимании форекс никак не мог иметь никакого отношения к «качественным финансовым услугам». В то время люди из финансового мира при слове «форекс» еще презрительно морщились. Это потом, начиная с «Финама», все постепенно решили «ну-а чо-такого?» и ринулись в этот бизнес рубить бабло сами. Сейчас форексники, обдиралы из МФО, впариватели заведомо разорительных продуктов и т.п. и прочая шушера уже не стесняясь называют себя «Финансовой элитой» и вручает друг другу премии. Все переплелось. Но народ снаружи-то все понимает. Прямая ссылка для тех, кто будет искать «глас народа» в комментариях - https://www.facebook.com/finversia/posts/739338816273565».

На тему резервных фондов

Андрей Мовчан о собственной статье в IF24.ru: «Это просто легкий чат на тему резервных фондов, но может кому будет интересно - мысли там неглубокие, прямо скажем, но все же какое-то структурирование...».

«Кубышки» правительства

Сергей Журавлёв вспоминает историю создания и функционирования «кубышек» правительства.

Грядёт «товарный» бум?

Данила Бабич: «Примерно 20 лет назад, когда dotcom bubble еще только надувался, знаменитый уже на тот момент инвестор и путешественник Jim Rogers обратил внимание на тот класс активов, который был не только непопулярен, но и всеми забыт. Товарные активы на Wall Street во второй половине 90-х не приносили денег, их многие перестали анализировать, а некоторые даже убрали из линейки продуктов. Дело в том, что на финансовых рынках бум в акциях соответствует спаду в commodities и наоборот. Эти циклы конечно различны по времени, но средний шаг от любви до ненависти - почти 10 лет, а полный цикл - почти 20 лет. Роджерс подготовил все документы для создания своего ориентированного на товары инвсетфонда в 98 году - за два года до пика на рынке акций, который пришелся на март 2000. В сегодняшнем материале Marketwatch отмечается, что оценка commodities относительно аккций опустилась на минимум за последние 50 лет. Рынок акций растет с 2009 года, в то время как многие товарные активы сильно упали и продолжают снижаться в цене ниже уровней рентабельности производителей.Первое полугодие 17 года стало худшим c точки зрения прибыли по операциям c cmds за 10 лет для Wall Street и в Goldman уже задумались "о структурных организационных мерах" в этой связи. Все это становится похоже на ситуацию 20 летней давности».

К саммиту G-20

Андрей Ковакин: «Путин поехал на #G20 с сильными экономическими позициями»:

обсуждение