При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

В мае 2021 года инвестиционный мир простился с Дэвидом Свенсоном, который 35 лет управлял эндаумент-фондом Йельского университета, и совершил революцию, став эталоном для тысяч образовательных учреждений по всему миру в том, как распределять активы и как брать на себя риск. Его идеи, однако, полезны и для частных инвесторов.

Альтернатива против традиции

Дэвид Свенсон известен, прежде всего, тем, что смог привести свой эндаумент-фонд к успеху, благодаря альтернативным инвестициям. Данный вид инвестиций занимает центральное место в инвестиционных портфелях крупнейших инвесторов, прежде всего, институциональных. Нередко финансисты называют публичные активы – те, которые торгуются на фондовом рынке – альтернативными. А те, что не торгуются, наоборот, традиционными. А всё из-за огромной популярности последних. Так называемая «альтернатива» занимает центральное место в портфелях, например, family offices: 44%. В структуре портфелей четырёх самых крупных американских университетских эндаументов доля акций и облигаций небольшая: в среднем доля традиционных активов в их портфелях не превышает 29%.

Что касается доходности фонда Йельского университета, то дела обстоят следующим образом. Начиная, например, с 1997 года динамика портфеля фонда составила 11,7% в среднем в год, волатильность – 12,3%. В то время, как у S&P-500 – 8,3% и 15,1% соответственно.

Портал Finversia.ru подробно писал о состоянии альтернативных инвестиций в прошлом году.

На рисунке ниже приведена доходность за последние 30 лет по Йельскому фонду на 30 июня 2020 года, Berkshire Hathaway (Уоррен Баффет), Vanguard 500, Vanguard Wellington и типичного крупного фонда пожертвований на образование (по данным NACUBO):

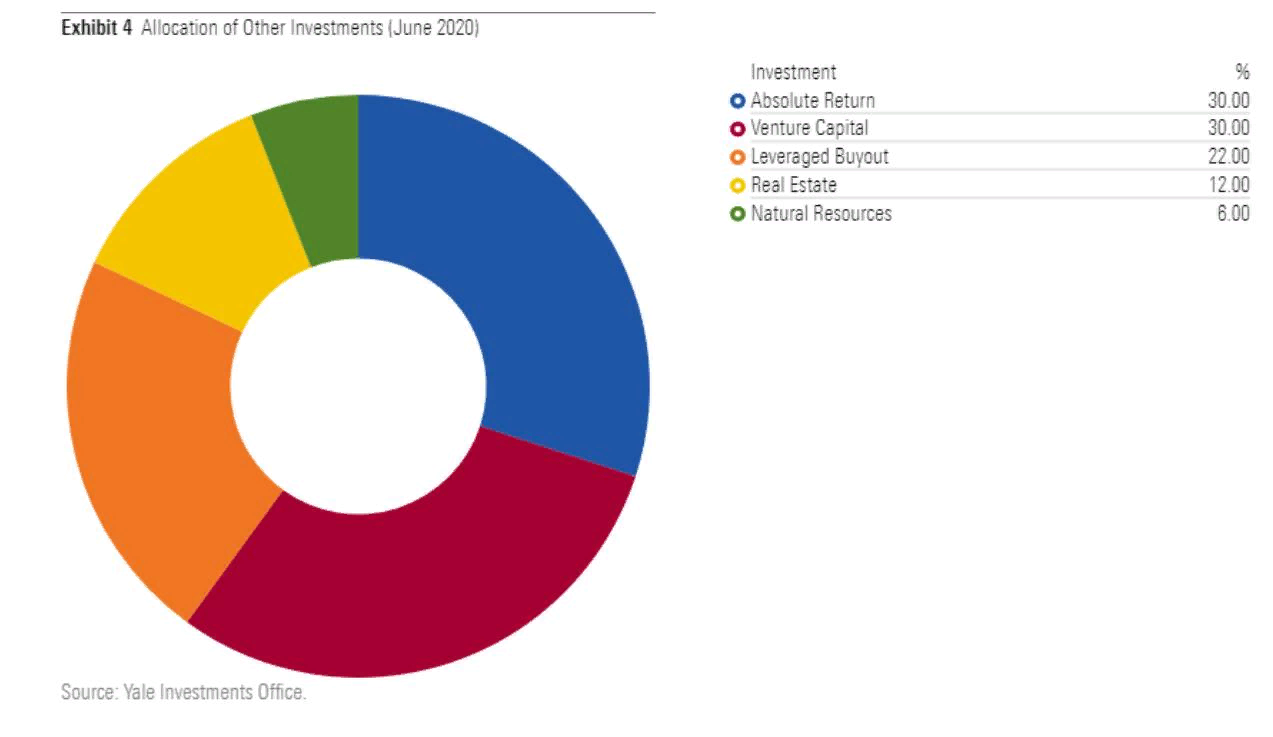

Структура Йельского эндаумента выглядит следующим образом (июнь 2020 года):

Инвестиционная математика

Как пишет Джон Рекенталер, колумнист издания Morningstar, сдвиг в сторону альтернативных активов Свенсон сделал, основываясь на инвестиционной математике. Согласно этой математике, наибольшее вознаграждение за диверсификацию получают те, кто инвестирует наиболее широко. Распределение активов Yale Endowment позволяет добиваться более высокой прибыли, при этом обеспечивая защиту от коррекций. Причина, как ни странно, в низкой ликвидности альтернативных активов.

Как отметил Джон Рекенталер, только 40% альфы фонда связано с распределением активов. Остальные 60% приходятся на руководителей высшего звена. Таким образом, заслуга Дэвида Свенсона также и в том, кого на работу брать, а кого – нет.

«Только 40% альфы Йельского эндаумента связано с распределением активов. Остальные 60% приходятся на руководителей высшего звена. Вывод: нужно правильно подбирать персонал», – Джон Рекенталер, Morningstar

Итак, какие уроки частный инвестор может извлечь из наследия Свенсона?

1. Распределение активов – это всё

Когда Свенсон говорит об инвестировании, он предполагает, что есть три основных инструмента, которые можно использовать, чтобы повлиять на доходность:

- Распределение активов

- Выбор безопасности

- Рыночные сроки

Какие классы активов вы покупаете (распределение активов), какие ценные бумаги вы покупаете в рамках этих классов активов (выбор ценных бумаг) и когда вы их покупаете (рыночные сроки) – это три основных рычага, которые влияют на ваши долгосрочные инвестиционные показатели.

К сожалению, Свенсон обнаружил, что только один из этих трех инструментов действительно имеет значение для большинства инвесторов. Как он объяснил во время гостевой лекции в Йеле: «Более 90% вариабельности доходности институциональных портфелей было связано с решением о распределении активов».

Свенсон продолжает объяснять, что это верно, потому что выбор в пользу безопасности и выбор времени на рынке – это игры с отрицательной суммой. Это значит, что в то время, как некоторые инвесторы выиграют, если они выберут лучшие акции или правильно рассчитают время на рынке, другие проиграют, делая то же самое. Поэтому, когда вы принимаете во внимание комиссии, взимаемые за это, в результате получается игра с отрицательной суммой. Вот почему большинство инвесторов, которые пытаются выбрать акции или точку входа, в конечном итоге оказываются неэффективными в долгосрочной перспективе. В то время как некоторые люди преуспеют в этих областях, большинство – нет. В результате Свенсон пришел к выводу, что основным фактором долгосрочной эффективности является распределение активов.

«Выбор в пользу безопасности или выбор точки входа – это игры с отрицательной суммой. Основной фактор долгосрочной эффективности – это распределение активов», – Дэвид Свенсон

К сожалению, поскольку мы понятия не имеем, как будет выглядеть будущая доходность активов, мы не можем знать, каким будет оптимальное распределение активов в будущем.

2. Если вы хотите роста прибыли, увеличьте свой собственный капитал

Хотя будущая доходность активов неизвестна, мы знаем, что акции, как правило, превосходят облигации, товары и наличные деньги в долгосрочной перспективе. Вот почему Свенсон рекомендует увеличить долю акций тем, у кого более длительные временные горизонты.

Свенсон приводит одно из таких распределений в качестве примера в своей книге «Нетрадиционный успех: фундаментальный подход к личным инвестициям»:

- 30% акций США

- 15% акций развитых рынков

- 5% акций развивающихся рынков

- 20% недвижимости в США (REIT)

- 15% казначейские облигации США

- 15% ценных бумаг, защищенных от инфляции (TIPS)

Данный портфель приносил 8,6% прибыли в год в течение последнего десятилетия.

3. Диверсификация работает только в долгосрочной перспективе

Поскольку мировые цены на активы снизились во время финансового кризиса 2008 года, подход Свенсона к инвестированию подвергся нападкам. Как кто-то может владеть таким количеством волатильных активов, которые могут упасть одновременно? Какой смысл в диверсификации, если она не спасает вас, когда вы больше всего в ней нуждаетесь?

Свенсон отбивался от этой критики, утверждая, что диверсификация по рисковым активам должна была спасти вас не в эти короткие периоды нестабильности, а в долгосрочной перспективе. В качестве примера он приводит японского инвестора, который в конце 1980-х годов имел большую часть или весь свой собственный капитал в японских акциях. Этот инвестор увидел бы более чем 50-процентное снижение своих активов в течение следующих нескольких десятилетий. Однако, если бы они также владели неяпонскими акциями, у них был бы совсем другой результат. Другой пример – индекс S&P-500, который опередил за последнее десятилетие большинство других классов активов. Ведь данный индекс – пример хорошей диверсификации.

4. Наш временной горизонт может быть короче, чем мы думаем

Хотя Свенсон учил нас инвестировать так, как будто мы будем жить вечно, к сожалению, его собственная жизнь оборвалась. Для человека с его богатством, статусом и уровнем образования смерть в 67 лет – это мрачное напоминание о том, что будущее никому не обещано. Вера Свенсона в то, что мы должны инвестировать в долгосрочной перспективе, хороша, но она не работает вечно. К сожалению, наш временной горизонт может быть намного короче, чем мы думаем.

По этой ссылке можно посмотреть запись одной из лекций Дэвида Свенсона, которая была записана в апреле 2012 года.

обсуждение