При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Итоги недели на американском рынке акций.

Недолго ждали коррекции инвесторы на американском рынке акций – заявление Трампа о повышении тарифов на китайский импорт с 10% до 25% неприятно удивило своей неожиданностью, на фоне, казалось бы, успешно продвигающегося переговорного процесса между двумя крупнейшими экономиками мира. Как было упомянуто в СМИ, Трамп сначала шел на уступки, не вводя новых пошлин до окончания переговоров, однако потом вдруг сменил свою позицию на более жесткую.

Что касается дальнейшей судьбы торговых прений, то мы по-прежнему оцениваем вероятность заключения сделки выше, чем ее отсутствие. Текущее соотношение сил складывается в пользу Трампа, который, чувствуя приближение победы, вновь решил выбить еще чуть больше в переговорах с Китаем. И терять американцам особо нечего: основные статьи экспорта в Китай – это сельскохозяйственная продукция, энергоносители и технологического оборудование, объемы поставок которых мало кто сможет заменить Поднебесной за счет своих масштабов и уникальности. Китай же в свою очередь рискует потерять очень крупный и невосполнимый для своей продукции рынок (особенно важно отметить, что большая часть экспортируемой Поднебесной продукции занимает важную роль в экономической стратегии «Китай-2025»), которой все же можно найти замену (особо отметим активность стран юго-восточной Азии в этом процессе). Именно поэтому мы видим в текущем шаге Трампа очередной ход для давления на противоборствующую сторону, но никак не желание полностью сворачивать переговоры. Вопрос только в том, где для Китая находится эта черта, когда торг уже не уместен. Впрочем, и в этом случае Трамп всегда сохраняет за собой шанс все переиграть, «великодушно» пойдя на уступки, чем он изредка и пользуется. Кроме того, выделим и вопрос тайминга для американской стороны: чем ближе к выборам 2020 года будет заключена сделка, тем лучше для Трампа, который, вероятно, рассчитывает на переизбрание, а до этого времени можно спокойно продолжать торги.

Также мы бы хотели обратить внимание (смотри график ниже), как менялся торговый дефицит США за последние 20 лет. К текущему моменту можно выделить ярко выраженную нисходящую динамику даже после прихода Трампа к власти. Таким образом, уже введенные тарифы на китайские, европейские и прочие товары мало изменили общую картину: комбинация государственных субсидий и девальвации национальных валют выравнивает общий баланс. С одной стороны, можно сказать, что прошло довольно мало времени для оценки эффекта от мер Трампа (смена дислокации производственного центра или генерального подрядчика даже внутри отдельно взятой компании – это процесс совсем не быстрый), однако, с другой стороны, неопределенность будущих торговых отношений сдерживает бизнес от принятия кардинальных решений. Мы считаем, что второй фактор перевешивает все остальные и именно поэтому ждать какого-то улучшения американского торгового баланса стоит только после окончания всех переговоров и заключения всех сделок (тем более правительственную поддержку и девальвацию национальных валют никто не отменял).

Рисунок. Данные по торговому балансу США в млрд. долл. и торговому балансу между США и Китаем в млрд. долл

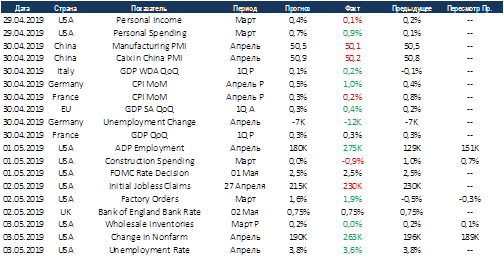

Макроэкономическая статистика

На прошедшей неделе тон рынкам задавали сильные макроэкономические данные по экономикам США и Европы. В США вышли отличные цифры по рынкам труда, уровень безработицы снизился до минимума за 50 лет, прирост рабочих мест превысил ожидания более чем на 70 тыс. В совокупности с данными по росту ВВП за 1 квартал экономика США выглядит очень сильно. Крупнейшие европейские страны отчитались по росту ВВП за 1 квартал, в среднем данные лучше ожиданий, совокупный рост ВВП стран ЕС составил 0,4%. ФРС и ЦБ Англии оставили без изменений основные ставки, что было ожидаемо рынком и влияния не оказало. Немного испортил общую картину Китай, где до минимального положительного значения снизился индекс деловой активности в промышленности.

На этой неделе в центре внимания будут данные по промышленному производству в Европе за март, ожидается существенное замедление. Китай и США отчитаются по инфляции за апрель, тут рынки не ждут сюрпризов. Также выйдут данные по торговому балансу двух крупнейших экономик мира, основной дефицит/профицит образуется от торговли между этими странами и является одной из причин начала торговый войн. Влияние статистики на рынок, скорее всего, будет минимальным.

Корпоративные новости

TPI Composites представил неожиданно слабый прогноз по выручке и EBITDA на 2019 год, но при этом сохранил прогнозные цифры по 2020 году. Основные причины такого пересмотра прогнозов две: долговые проблемы их немецкого клиента Senvion (что снизило прогноз по EBITDA на 16 млн долл в этом году) и последствия забастовки на новом заводе компании в Матаморосе в Мексике (убытки оцениваются в 25 млн долл). Новости, естественно, негативны, в последнее время компанию преследует серия неудач (сюда можно включить и потерянный контракт с GE в Китае), однако мы считаем, что эти события позволяют TPI Composites прийти к более надежному и сбалансированному портфелю заказов. Также мы отмечаем, что рынок постепенно переключается с показателей 2019 года на прогнозы 2020, которые остаются без изменений. Мы сохраняем рекомендацию и находим текущие уровни интересными для входа в долгосрочной перспективе.

Во вторник отчиталась General Motors, крупнейший автопроизводитель США. По итогам квартала доля компании в мировых продажах снизилась с 8,9% до 8,3%, на американском рынке с 16,3% до 15,6%, предсказуемо слабый квартал получился в Китае. Тем не менее, всё не так плохо, качественно улучшился состав продаж, на 19% сократился средний размер скидки на автомобили, продаваемые в США. Что касается цифр, выручка снизилась на 3,4% до $34,9 млрд. и немного не дотянула до прогноза, при этом очищенная прибыль на одну акцию составила $1,41, что существенно лучше ожиданий, но носит временный эффект. Дело в том, что GM является инвестором компании Lyft, которая вышла на IPO в конце марта. И именно в последний день марта цена акций была на своих максимумах и лишь потом пошла вниз, следовательно, в следующей отчётности будет уже отрицательная переоценка. Менеджмент подтвердил свой прогноз на год, по плану идёт обновление линейки полноразмерных пикапов, одного из основных генераторов выручки. Мы позитивно оцениваем перспективы компании, которая уже в конце 2019 начнёт производство собственного парка беспилотных автомобилей для коммерческих нужд.

обсуждение