При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Новый формат венчурных инвестиций.

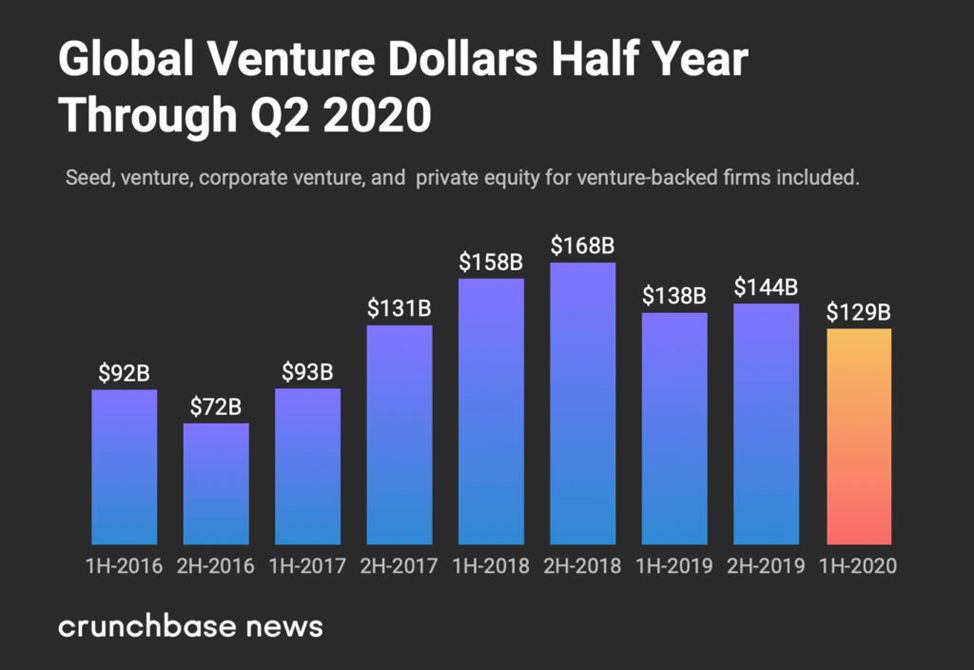

Даже в мире после пандемии венчурный рынок остаётся относительно стабильным – да, есть некоторое снижение относительно предыдущих лет, но в целом сегмент сохраняет свою привлекательность. Это обстоятельство становится мощным фундаментом для увеличения активности фондов и инвесторов, а также для развития различных акселерационных программ.

На данный момент можно утверждать, что рынок перенасыщен предложениями о поддержке, развитии и финансировании стартапов, поэтому основная задача инвестора заключается в грамотном выборе проектов для вложения своих средств. С моей точки зрения, оптимальным решением в сложившейся ситуации будут инвестиции не в конкретные стартапы, а в студию – об этой позиции сегодня и поговорим.

Мир барьеров и рисков

Традиционная форма венчурной организации – это институциональная организация, но практика показала: такой формат слабо жизнеспособен. Конечно, у всех на слуху такие глобальные акселераторы, как 500 Startups или y-combinator, но одни только успешные платформы неспособны удовлетворить все требования рынка. Кроме того, колоссальный поток заявок, ограничения по локализации и языку, а также ряд других факторов становятся непреодолимым препятствием для множества молодых проектов и инвесторов – барьерами, через которые они не могут пробиться.

Одновременно с этим стартапы, которым всё-таки удалось получить финансирование, оказывались предоставлены сами себе на все 100%. Акселераторы и фонды не помогают проектам распорядиться привлечёнными средствами, поэтому стартапы попадают в сложную ситуацию: все активы – это средства инвесторов и некоторая теория о том, как лучше их использовать. Неоптимальные решения создают дополнительные риски.

Естественным следствием сложившейся практики стала потеря инвесторами доверия к молодым стартапам. Сейчас проекту на ранней стадии исключительно сложно найти даже небольшие средства на базовую упаковку своего проекта: стартапы буквально не могут заявить о себе, что приводит к стагнации малого бизнеса. Очевидно, что ситуацию нужно каким-то образом менять.

Снижение рисков и диверсификация вложений

Венчурное инвестирование всегда было связано с большими рисками и серьёзными вложениями. Профессиональные инвесторы вынуждены тратить ресурсы и время на поиск стартапов, проверку их команды и бизнес-модели – в среднем на один проект уходит минимум $100 000. И это просто на проверку, жизнеспособна ли гипотеза: с учётом того, что реальные результаты показывает один стартап из десяти, мы получаем затраты в несколько лет и минимум $1 000 000. Непрофессионалы же вообще лишены возможности адекватно играть на венчурном рынке.

В рамках существующей модели инвестирования решить указанные проблемы невозможно, необходим качественный переход на новый уровень.

Так мы подходим к будущему рынка венчурных инвестиций: модели венчурной студии. Соединяя в себе финансовые и бизнес-инструменты, такая студия представляет собой аналог индексного фонда в сфере инвестирования.

3 проблемы рынка инвестиций, которые решает венчурная студия

Прежде всего, студия – это фильтр рынка стартапов: она берёт на себя задачи по проверке проектов, высвобождая средства и время инвесторов. Грамотная скоринговая система – схожая с теми, которыми пользуются банки – предусматривает проверку особенностей бизнес-модели, основателей стартапов и т. д. В итоге выход к привлечению финансирования получают только заслуживающие внимания и доверия проекты, что резко снижает риски инвесторов.

Далее: обычные затраты в $100 000 и более – это серьёзный порог, который ограничивает вход на рынок венчурных инвестиций. Работа через студию позволяет принять участие в финансировании проектов со значительно меньшей суммой, от $10 000, что открывает рынок для непрофессионалов.

Третья проблема – это диверсификация рисков: инвестор всегда вынужден очень тщательно выбирать стартапы, в которые он готов вложиться, и всё равно сохраняется шанс потерять все вложения по конкретному проекту. При инвестициях в студию речь идёт об одновременном финансировании десятков проверенных стартапов, что автоматически страхует от указанного риска: растёт суммарная капитализация проектов, а с ней увеличивается и прибыль инвестора.

Все перечисленные механизмы не применяются в традиционных системах инвестиционных площадок из-за того, что они слишком массивны и неудобны для классической вертикальной иерархии. Однако использование блокчейна позволяет перейти к горизонтальной структуре, для которой всё перечисленное – естественные функции, не представляющие проблемы.

Я уверен: будущее рынка венчурных инвестиций именно за децентрализованными автономными организациями – DAO.

обсуждение