При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

5 самых коварных поведенческих особенностей и когнитивных искажений, которые заставляют инвестора принимать неправильные решения.

Поведенческие особенности и когнитивные предубеждения являются проклятием для управления портфелем ценных бумаг, поскольку они снижают способность эмоционально абстрагироваться от наших денег. Психологи объясняют, почему инвесторы делают «наоборот». Потому, что одно дело читать примерно такие тексты, как этот. А другое дело, когда речь заходит об инвестировании собственных денег – в этот момент ловушка срабатывает так, что человек перестаёт доверять логике и здравому смыслу. Ниже самые коварные предубеждения, о некоторых вы наверняка слышали, о других – вряд ли. В любом случае полезно перечитать, ведь речь идёт об инвестировании ваших кровных денег.

Склонность к подтверждению

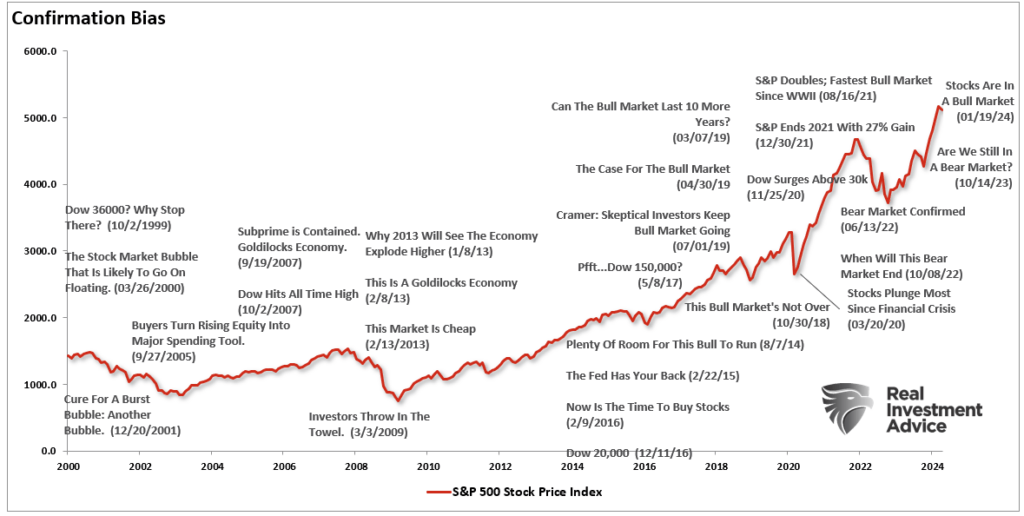

Это термин из когнитивной психологии, который описывает, как люди естественным образом предпочитают информацию, подтверждающую их ранее существовавшие убеждения. Инвесторы ищут информацию, которая подтверждает их мнение, и игнорируют факты или данные, которые их опровергают.

Например, если человек верит, что фондовый рынок будет расти, он, как правило, выбирает только новости и информацию, подтверждающую это мнение. Эта склонность к подтверждению является основной движущей силой психологических циклов инвестирования людей. Как показано ниже, в средствах массовой информации всегда есть «заголовки», которые «подтверждают» мнение инвестора, будь то бычье или медвежье.

Как инвесторы, мы хотим «подтверждения» правильности нашего текущего мыслительного процесса. Именно поэтому мы склонны присоединяться к группам в социальных сетях, которые подтверждают наши мысли и идеалы. Поэтому, поскольку мы ненавидим ошибаться, мы подсознательно избегаем противоречащих источников информации.

Между тем, для инвесторов важно в равной степени взвешивать обе стороны в каждом споре и соответствующим образом анализировать данные. Быть правым и зарабатывать деньги не являются взаимоисключающими понятиями.

Ошибка игрока

Ошибка игрока – ещё одна из наиболее распространённых поведенческих черт. Будучи эмоционально управляемыми людьми, мы склонны придавать огромное значение предыдущим событиям, полагая, что будущие результаты будут такими же.

Между тем, мы хорошо знаем, что «прошлые результаты не являются гарантией будущих результатов».

Однако, несмотря на то, что это утверждение распространено повсюду в финансовой сфере, люди постоянно игнорируют это предупреждение и сосредотачиваются на прошлых доходах, ожидая аналогичных результатов в будущем. Эта особенность поведения является критической проблемой, влияющей на долгосрочную доходность инвесторов. Погоня за эффективностью часто приводит к неудаче, что заставляет людей переходить от одной стратегии на позднем этапе к другой.

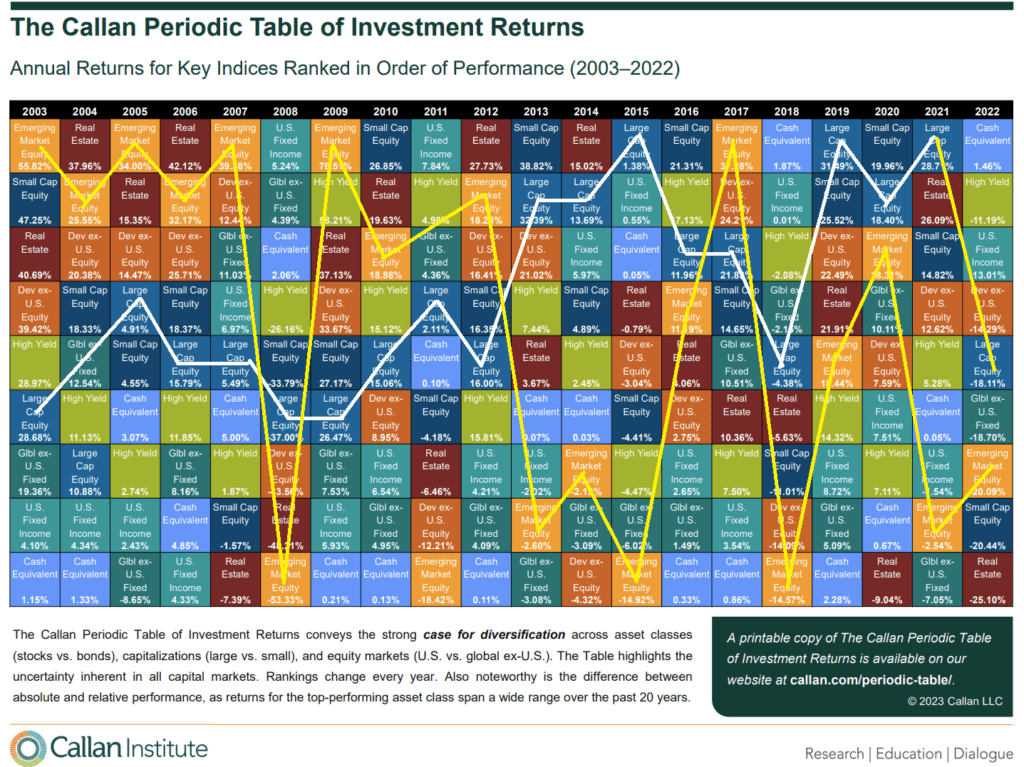

Приведённая ниже периодическая таблица доходности показывает это.

В качестве иллюстрации приведена годовая доходность как развивающихся рынков, так и акций крупной капитализацией. Важно отметить, что все, что находится в верхней части списка в некоторые годы, в последующие годы имеет тенденцию опускаться на дно.

Пренебрежение вероятностью

Когда речь заходит о людях, мы склонны полагаться на то, что возможно, например, сыграть в «лотерею». Статистическая вероятность выигрыша в лотерею астрономически мала – у человека больше шансов умереть на пути к покупке билета, чем выиграть его. Однако именно «возможность» стать сказочно богатым делает лотерею такой успешной в качестве «налога на бедных».

Как инвесторы, мы пренебрегаем вероятностями любого конкретного действия. Это, в частности, статистический показатель риска, связанного с любой конкретной инвестицией. Как у людей, у нас есть поведенческая черта – гоняться за акциями, которые уже показали наибольший рост в цене, поскольку возможно, что они могут подняться ещё выше. Однако вероятность заключается в том, что цена отражает энтузиазм инвесторов, и большая часть прибыли уже произошла.

Пренебрежение вероятностью является ещё одним фактором, объясняющим, почему инвесторы постоянно покупают по высокой цене и продают по низкой.

Стадный инстинкт

Хотя мы часто не осознаем этой особенности поведения, люди склонны идти с толпой. Большая часть такого поведения связана с подтверждением наших решений и потребностью в принятии. Мыслительный процесс основан на вере в то, что если все остальные что-то делают, то и я должен это делать, если хочу, чтобы меня приняли.

В жизни соответствие норме является общепринятым и, во многих отношениях, ожидаемым. Однако стадное поведение приводит к рыночным эксцессам во время подъёмов и спадов на финансовых рынках.

Инвесторы получают наибольшую прибыль в долгосрочной перспективе, действуя против толпы. К сожалению, большинству людей трудно понять, когда следует ставить против массового движения.

Эффект привязки

И, наконец, «привязка», также известная как «ловушка относительности», – это тенденция сравнивать нашу текущую ситуацию с рамками нашего ограниченного опыта. Например, можно поспорить, что человек точно помнит, сколько он заплатил за свой первый дом. Однако, может ли человек точно вспомнить, сколько он заплатил за свой первый кусок мыла, гамбургер или пару ботинок? Скорее всего, нет.

Причина в том, что покупка дома была важным событием в жизни. Поэтому этому событию придаётся такое особое значение и хорошо его помним. Если разница между ценой покупки и продажи дома увеличилась, это позитивное событие, и, следовательно, мы предполагаем, что следующая покупка дома будет иметь аналогичный результат. Мы мысленно «привязаны» к этому событию и основываем наши будущие решения на очень ограниченных данных.

Когда дело доходит до инвестирования, мы делаем почти то же самое. Если мы покупаем акции, которые растут в цене, мы запоминаем это событие. Таким образом, мы привязываемся к этим акциям, а не к тем, которые потеряли в цене. Частные лица, как правило, избегают акций, которые потеряли в цене, даже если они были куплены и проданы в неподходящее время из-за ошибки инвестора.

Делайте правильный выбор из плохих ситуаций

Всем время от времени приходится делать неправильный выбор. Цель состоит в том, чтобы попытаться сделать правильный выбор, который не сильно повлияет на наш план. Например, если вы всё-таки решились съесть бургер, то хотя бы закажите его без сыра и майонеза.

Если вы делаете спекулятивные ставки в своём портфеле, делайте это в меньших объёмах. Или, если вы склоняетесь к панической распродаже всего, начните с продажи некоторых, но не всех своих активов.

Важно, чтобы инвестор придерживался правил и своей инвестиционной дисциплины.

Делайте больше того, что работает, и меньше того, что не работает. Будьте настроены либо по-бычьи, либо по-медвежьи, но не по-свински.

обсуждение