При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Впервые за достаточно долгое время российский рынок паевых инвестиционных фондов сумел показать вполне достойные результаты с точки зрения доходности.

Принципиальным отличием от достижений последних нескольких лет стал «фронтальный характер» роста российских финансовых активов. В частности, неплохо показали себя как облигации, так и акции. Это позволило порадовать инвесторов не только отдельных фондов, реализующим ту или иную узкоспециализированную инвестиционную идею, но и целым «семействам» ПИФов, делавшим ставку на отдельный класс активов или, как вариант, на конкретную отрасль национальной экономики.

Почему так получилось?

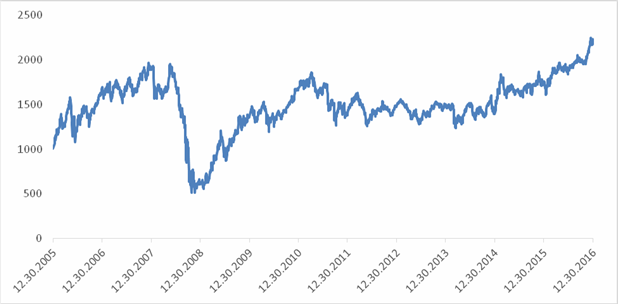

Для отечественного фондового рынка и, прежде всего, для рынка акций прошедший год запомнился знаковым событием: основной индекс «широкого рынка» – индекс ММВБ – сумел преодолеть свой многолетний максимум, достигнутый еще до финансового экономического кризиса 2008 года, и закрепиться выше него. Так, по итогам 2016 года индекс ММВБ прибавил 26,76%, поднявшись с 1761,36 пункта (по состоянию на 30 декабря 2015 года) до 2232,72 пункта (по состоянию на 30 декабря 2016 года).

Рис. 1. Динамика индекса ММВБ в 2006-2016 годах

Иными словами, акции, справедливо считающиеся рисковыми активами, смогли в завершившемся году значительно обогнать по уровню доходности остальные классы активов, в том числе облигации, банковские депозиты, недвижимость, драгоценные металлы и иностранную валюту.

Полученная доходность паевых инвестиционных фондов, специализирующихся на вложениях в акции, обусловлена благоприятным сочетанием сразу нескольких факторов:

- сохранением чрезвычайно низкого уровня процентных ставок в мире, что де-факто означало продолжение «эры очень дешевых денег» в глобальном масштабе, причем в первую очередь этому способствовали действия центральных банков;

- значительным улучшением ценовой конъюнктуры мирового рынка нефти, на котором впервые за последние полтора десятилетия ключевые нефтедобывающие страны (и страны-члены ОПЕК, и независимые нефтедобывающие страны) смогли договориться о добровольном сокращении добычи нефти;

- укреплением российского рубля по отношению к большинству иностранных валют, которое в значительной мере было обусловлено не столько реальным улучшением ситуации в национальной экономике (хотя стоит отметить, что предварительные оценки динамики валового внутреннего продукта России в 2016 году позволяют констатировать существенное замедление темпов экономического спада по сравнению с 2015 годом), сколько политическими и экономическими проблемами, обострившимися как в развитых, так и в развивающихся странах.

Вполне закономерным итогом этого чрезвычайно благоприятного стечения обстоятельств стал приток средств иностранных инвесторов на российский фондовый рынок, причем довольно значительный. Согласно предварительным оценкам Emerging Portfolio Fund Research, в 2016 году все развивающиеся рынки смогли привлечь порядка 1 млрд. долл., из которых более 0,7 млрд. долл. (или более 70%) пришлось на Россию, причем наиболее активно иностранные инвесторы действовали после объявления результатов президентских выборов в США, прошедших 8 ноября 2016 года, на которых победил Д. Трамп, неоднократно высказывавшийся против дальнейшей эскалации «войны санкций».

Логика действий иностранных инвесторов в отношении российского рынка акций была предельно проста: с одной стороны, основные риски, связанные с российскими активами в 2016 году так и не реализовались (примечательно, что ни один из «инвестиционных страхов», характерных для начала 2016 года, не реализовался в действительности), а, с другой стороны, российские акции торговались с серьезным дисконтом по отношению к аналогичным или, как минимум, сопоставимым активам, представленным на других развивающихся рынках. Собственно, этот дисконт постепенно накапливался на протяжении предыдущих нескольких лет на фоне роста геополитической напряженности и ухудшения конъюнктуры сырьевых рынков. Как отмечает Фарит Закиров, портфельный управляющий УК «ТРИНФИКО», на протяжении последнего времени «отставание российского рынка от emerging markets, возникшее в последние годы, стремительно сокращается».

Картина в целом

На момент подготовки материала паевые инвестиционные фонды еще не успели подвести итогов за весь 2016 год (ими обнародована информация лишь по итогам 11 месяцев), однако первые результаты позволяют достаточно корректно судить о том, для каких паевых фондов ситуация, сложившаяся на российском рынке, оказалась наиболее благоприятной.

В качестве «эталонного индикатора» в отношении фондов, включающих в состав своих активов акции, логично использовать индекс ММВБ, который по итогам 11 месяцев 2016 года прибавил 19,50%, а в качестве объектов для сравнения – открытые паевые инвестиционные фонды, являющиеся самыми доступными и удобными для частных инвесторов, по крайне мере, с точки зрения возможности совершать с ними инвестиционные операции (выдача, обмен и погашение инвестиционных паев).

Стоит отметить, что в целом первые 11 месяцев 2016 года оказались достаточно продуктивными для индустрии: их 309 фондов, информация о которых представлена на официальном сайте Национальной лиги управляющих, 233 продемонстрировали положительную доходность (или 75,4% от их количества) и 76 – отрицательную (или 24,6%), причем 90 фондов смогли превзойти результаты индекса ММВБ, а 50 фондов – показать доходность выше 30% годовых (см. таблицу 1).

Таблица 1. Открытые паевые инвестиционные фонды, являющиеся лидерами по приросту расчетной стоимости инвестиционного пая по итогам 11 месяцев 2016 года (топ-50)

| № | Наименование паевого инвестиционного фонда | Прирост расчетной стоимости инвестиционного пая, в % |

|---|---|---|

| 1 | УРАЛСИБ Энергетическая перспектива | 140,01 |

| 2 | Райффайзен – Электроэнергетика | 111,85 |

| 3 | Газпромбанк – Индекс ММВБ – Электроэнергетика | 107,10 |

| 4 | ОТКРЫТИЕ – Индекс ММВБ – электроэнергетика | 104,14 |

| 5 | ВТБ – Фонд Электроэнергетики | 101,89 |

| 6 | РГС – Электроэнергетика | 100,98 |

| 7 | ДОХОДЪ – Электроэнергетика | 98,52 |

| 8 | Максвелл Энерго | 88,58 |

| 9 | Апрель Капитал – Акции второго эшелона | 83,22 |

| 10 | Апрель Капитал – Акции сырьевых компаний | 75,10 |

| 11 | НИТ – Триумф | 74,97 |

| 12 | Сбербанк – Электроэнергетика | 73,35 |

| 13 | Площадь Победы | 65,65 |

| 14 | Апрель Капитал – Акции | 62,13 |

| 15 | ВТБ – Фонд Предприятий с государственным участием | 59,27 |

| 16 | Объединенный | 58,90 |

| 17 | Арсагера – Фонд акций | 57,41 |

| 18 | Максвелл Металлургия | 55,14 |

| 19 | РСХБ – Лучшие отрасли | 49,92 |

| 20 | Сбалансированный | 49,76 |

| 21 | Финам Первый | 48,79 |

| 22 | Ермак – ФКИ | 47,68 |

| 23 | МК акции | 47,23 |

| 24 | Современные инвестиции | 47,09 |

| 25 | Максвелл Фонд госпредприятий | 43,71 |

| 26 | Инфраструктура | 43,34 |

| 27 | РГС – Металлургия | 43,27 |

| 28 | Метрополь Золотое руно | 42,58 |

| 29 | УРАЛСИБ Акции роста | 41,46 |

| 30 | УРАЛСИБ Природные ресурсы | 40,75 |

| 31 | Фонд 2025 | 39,92 |

| 32 | Райффайзен – Индустриальный | 39,69 |

| 33 | УРАЛСИБ Перспективные вложения | 38,33 |

| 34 | Базовые отрасли | 37,60 |

| 35 | Открытие – Акции | 37,19 |

| 36 | Северо-западный | 37,18 |

| 37 | РСХБ – Фонд Акций | 36,09 |

| 38 | Апрель Капитал – Сбалансированный | 34,69 |

| 39 | ВТБ – Фонд Акций | 34,43 |

| 40 | Северо-западный – Фонд акций | 34,22 |

| 41 | Глобал Капитал – Акции | 33,97 |

| 42 | Змей Горыныч | 33,74 |

| 43 | Солид Перспективный | 33,49 |

| 44 | Арсагера – Фонд смешанных инвестиций | 33,21 |

| 45 | ADT – Фонд топливно-энергетического комплекса | 32,99 |

| 46 | Метрополь Афина | 31,94 |

| 47 | Меркури Кэпитал Траст – Акции | 31,86 |

| 48 | Апрель Капитал – Акции несырьевых компаний | 31,21 |

| 49 | ОЛМА – ФОНД ОТРАСЛЕВОГО РОСТА | 30,96 |

| 50 | ВТБ – Фонд Металлургии | 30,51 |

Источник: Национальная лига управляющих

Лучшие из лучших

Безусловным фаворитом прошлого года у инвесторов, работавших на российском рынке акций, стала электроэнергетика, в частности, об этом наглядно свидетельствует тот факт, что первые 8 мест в топ-лист паевых инвестиционных фондов по уровню доходности занимают именно отраслевые энергетические фонды акций, из которых 7 фондов сумели «перешагнуть» отметку в 100%, при этом лучший результат показал фонд «УРАЛСИБ Энергетическая перспектива», расчетная стоимость инвестиционного пая которого выросла за январь-ноябрь 2016 года на 140,01% (в общей же сложности в топ-50 вошло 9 «энергетических фондов»).

Интерес участников российского фондового рынка к электроэнергетике был обусловлен ожиданиями, во-первых, позитивной динамики финансовых показателей энергетических компаний (во многом они связаны с достаточно низкой эластичностью спроса на электроэнергию и постепенным ростом тарифов на нее), и, во-вторых, пересмотра дивидендной политики. Государственные компании должны стать более щедрыми к акционерам по инициативе Министерства финансов, а частные – по причине завершения основной части своих инвестиционных программ.

Кроме того, на протяжении последних лет электроэнергетика была одним из аутсайдеров на российском рынке, чему, по мнению руководителя аналитического отдела инвестиционной компании «Риком-Траст» Олега Абелева, во многом способствовали «постоянно меняющиеся «правила игры» как со стороны государства, так и со стороны бизнес-сообщества», а также высокая «степень износа мощностей». Следовательно, и отраслевой дисконт в это отрасли по сравнению с другими развивающимися странами был наиболее существенным.

Еще одной «сыгравшей» в 2016 году отраслевой инвестиционной идеей стала черная металлургия: российские металлурги смогли воспользоваться улучшением ценовой конъюнктуры рынков коксующегося угля и проката.

В значительной степени скачкообразный рост цен был обусловлен сокращением добычи коксующегося угля в Китае. Первоначально сокращение добычи было инициировано на правительственном уровне, однако плохие погодные условия (проливные дожди) и логистические проблемы (прежде всего, в работе железнодорожного транспорта) привели к тому, что сокращение добычи оказалось намного больше планируемого. Его не смогли оперативно «компенсировать» австралийские поставщики (здесь свою роль сыграли те же логистические факторы, а также сокращение добычи угля на нескольких шахтах). Собственно, опасения возникновения дефицита на мировом рынке (особенно высоко качественного угля отдельных марок) и толкнули цены вверх.

Из более долгосрочных факторов роста, по мнению начальника отдела анализа рынков «Открытие Брокер» Константина Бушуева, можно выделить «ожидаемое ускорение роста глобальной экономики» и «инфраструктурные проекты» (в частности, в Китае и Индии, а при реализации амбициозной программы Д. Трампа – и в США). Пока же лучший результат среди «металлургических» паевых инвестиционных фондов у фонда «Максвелл Металлургия», прибавившего 55,14%.

Из остальных инвестиционных идей, откровенно порадовавших инвесторов в 2016 году, можно отметить ставку на акции «второго эшелона» (так, фонд «Апрель Капитал – Акции второго эшелона» за 11 месяцев «подрос» на 83,22%), оказавшиеся в серьезном плюсе как за счет общих рыночных тенденций, так и за счет внутренних корпоративных событий, а также на фонды, ориентированные на вложения в акции государственных компаний (можно отметить фонд «ВТБ – Фонд Предприятий с государственным участием» с результатом +59,27%).

Таким образом, с точки зрения доходности прошедший год можно смело назвать успешным как для всего российского фондового рынка в целом (по крайне мере для активов, номинированных в рублях), так и для рынка паевых инвестиционных фондов в частности.

обсуждение