При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

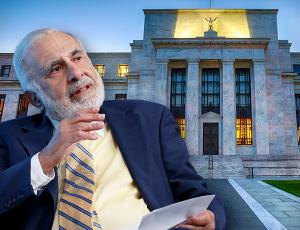

Миллиардер Карл Икан потерял около $9 млрд за 6 лет, делая медвежью ставку против широкого рынка и, в конце концов, был вынужден признать ошибочность подобных стратегий изначально.

Ошибка Икана

Карл Селиан Икан является основателем и контролирующим акционером Icahn Enterprises. Его называются акционером-активистом за то, что после покупки пакета акций той или иной компании, его команда оказывает давление на менеджмент, чтобы он внёс изменения в политику корпоративного управления. Считается, что это Карл Икан придумал данную стратегию для хедж-фондов. Икан входит в список Forbes 400. В 2017 году впервые сделал ставку против рынка, ожидая что экономика рухнет вслед за мировым финансовым кризисом, и сократил в портфеле всё – от индексов широкого рынка до коммерческих ипотечных кредитов. За шесть лет – с 2017 года по 1-й квартал 2023 года – миллиардер потерял около $9 млрд.

– Я, очевидно, полагал, что рынок ждут большие неприятности. Но ФРС вывела на рынок триллионы долларов для борьбы с Covid. Оказалась верна старая поговорка: «Не пытайтесь играть против ФРС», – признался миллиардер в интервью изданию The Financial Times и сформулировал три урока, которые он вынес из поражения.

1. Я всегда говорил людям, что нет никого, кто действительно мог бы обыграть рынок в краткосрочной или в среднесрочной перспективе. Возможно, я совершил ошибку, не придерживаясь своих собственных правил в последние годы.

2. Вы никогда не получите идеальный хедж, однако, если придерживаться правил, в которые я всегда верил, то было бы всё в порядке. Но и этого не сделал.

3. В разгар пандемии стимулирующие меры Федеральной резервной системы не только предотвратили ещё больший экономический спад, но и создали условия для роста рынков. В период с 2020 по 2021 годы Icahn Enterprises сообщила о краткосрочных убытках в размере $4,3 млрд.

«Большую часть времени рынок он идёт вверх»

Бен Карлсон, автора блога «A Wealth of Common Sense» и портфельный менеджер Ritholtz Wealth Management, согласен с тем, что фондовый рынок время от времени терпит крах, но большую часть времени рынок он идёт вверх:

По подсчётам блогера, со времён 2– мировой войны было всего 13 медвежьих рынков (включая текущую итерацию).

«Если ваш горизонт инвестирования 5 лет, то в 88% случаях вы получите прибыль. Если горизонт равен 10 лет – то вероятность возрастает до 95%», – Бен Карлсон Ritholtz Wealth Management

В среднем медвежий рынок случается раз в 6 лет или около того.

4 раза фондовый рынок рухнул на 30% и более. В среднем такой медвежий рынок случается каждые 13 лет или около того.

А вот сбой на 50% или хуже произошёл всего 3 раза. В среднем это один случай из каждых 26 лет.

Бен Карлсон уверен, что положительные стороны значительно перевешивают отрицательные на фондовом рынке:

– Иметь негативное ожидание к рынку из года в год – это ставка с очень низкой вероятностью.

С 1926 года фондовый рынок США демонстрирует положительную доходность:

- 56% времени на ежедневной основе

То есть если взять все торговые сессии с 1926 года,

то в 56% случаях они закрывались в зелёной зоне. - 63% времени на ежемесячной основе

- 75% времени на ежегодной основе

- 88% времени на 5-летней основе

- в 95% случаев на 10-летней основе

- 100% времени на 20-летней основе

То есть, если взять любой 20-летний отрезок с 1926 года, то суммарно он будет в зелёной зоне.

– Имеет смысл подготовиться к риску снижения цен на фондовом рынке, но предсказать его заранее невозможно. И также важно подготовиться к росту на фондовом рынке, потому что большую часть времени он идет вверх, – заключает блогер.

обсуждение