При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Майкл Батник, руководитель исследовательского департамента Ritholtz Wealth Management и автор блога «The Irrelevant investor» представил свои прогнозы на 2022 год, оговорившись, что все прогнозы почти всегда ошибочны. Тем не менее, они удовлетворяют наши потребности в обучении и развлечении. Ни много, ни мало.

Майкл Батник, руководитель исследовательского департамента Ritholtz Wealth Management и автор блога «The Irrelevant investor», представляя свои 10 прогнозов честно написал, что ничто в этом списке не является инвестиционным советом:

– Я ничего не делаю со своим портфелем, основываясь на этих прогнозах, и вы тоже не должны этого делать.

Акции стоимости опередят акции роста на 20%

Как отмечает биржевик, в 2021 году, акции роста малой капитализации показали доходность в 2,5% в то время, как акции стоимости малой капитализации – в 28%.

По мере восстановления экономики в течение первых трёх месяцев 2021 года акции стоимости крупных компаний выросли на 11%, а акции роста крупных компаний, наоборот, продемонстрировали снижение – на 1%. Всего же, по итогам года, акции роста показали 29% доходности, а акции стоимости – всего 12%.

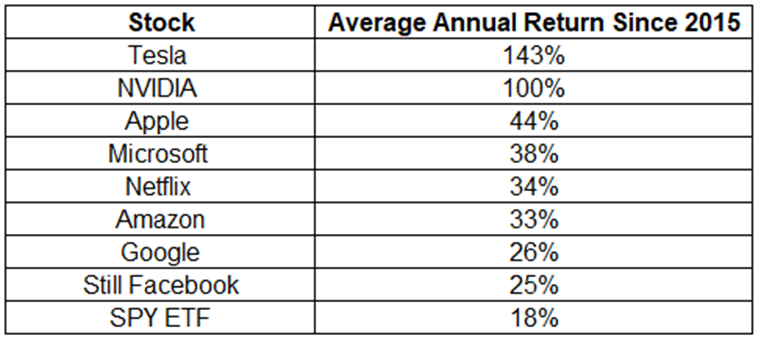

Если взять индекс Russell 1000, то капитализация Топ-10 «акций роста» составляет 49% от всего индекса. Apple, Amazon, Facebook, Google, Microsoft, Netflix, Nvidia и Tesla увеличили рыночную капитализацию почти на $3 трлн в 2021 году.

При этом, капитализация Топ-10 «акций стоимости» составляет всего 18%.

По мере восстановления экономики и нормализации процентных ставок ФРС эксперты ожидают, что наиболее чувствительные к экономике отрасли будут демонстрировать лучшие результаты.

2021 год стал катастрофой для менеджеров компаний с крупной капитализацией: только 21% менеджеров крупных компаний превзошли показатели S&P-500.

Очень сложно обыграть индекс, когда столько акций это уже сделали. Например, акции Tesla последние 6 лет подрастали по 143% в год.

Биткойн

– Биткойн может стоить $30 тыс. или $100 тыс. Но суть в том, что биткойн не так волатилен при капитализации в $1 трлн, как при $10 млрд. $30 тыс. - это снижение на 37% по сравнению с текущими уровнями и снижение от пика до минимума на 57%, безусловно, в соответствии с историческими просадками, – отмечает Майкл Батник, автор блога «The Irrelevant investor».

Еще несколько прогнозов, связанных с криптовалютами:

- ETH не свергнет лидерство биткойна.

- SEC не одобрит «спотовый» биткоин-ETF.

- Tesla - единственная компания из индекса S&P-500, на балансе которой есть биткоин. Но в 2022 году к Tesla присоединятся другие участники индекса.

В 2021 году Tesla выпустила 936 172 автомобиля, что на 86% больше, чем в 2020 году. Тот факт, что они смогли сделать во время глобальной нехватки чипов, очень впечатляет.

– Традиционные фундаментальные показатели не отпугивали акционеров Tesla в течение последних нескольких лет, и я не вижу, чтобы это изменилось в 2022 году. Да, рост акций не будет таким же, как в 2021 году, но нет оснований, чтобы они рухнули, – пишет Майкл Батник.

ARKK превзойдет Nasdaq-100 на 20%

ARKK, фонд под управлением Кэтти Вудс, превзойдет индекс Nasdaq-100 на 20% в 2022 году. В это трудно поверить, но ARKK превзошел QQQ на 50% в 2021 году.

Средний запас акций фонда снизился на 52% по сравнению с 52-недельным максимумом, в то время как сам фонд сократился на 40%. Индексы S&P-500 и Nasdaq-100, для сравнения, находятся на рекордно высоком уровне.

Эксперт считает, что в наступающем году корпорации продолжат выкупать свои акции. Что касается акций Apple, то рост котировок акций компании напрямую связан с программами buy back.

ФРС снизит ставки

Согласно заявлениям руководителей ФРС, в 2022 году состоится три снижения ключевой ставки. И поэтому, у S&P-500 будет худший год, начиная с 2008 года. Это не так смело, как кажется. Худший год для индекса с 2008 года составил -6%. Я прогнозирую, что в этом году он упадет более чем на 15%. Сочетание высоких мультипликаторов, высокой инфляции, проблем с цепочками поставок и повышения процентных ставок ФРС окажется слишком сложным для инвесторов.

За последние три года индекс S&P-500 вырос на 31%, 18% и 29% соответственно.

обсуждение