При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Банковский сектор вышел из кризиса раньше остальной экономики. Крупнейшие банки заработали рекордную прибыль. Корпоративное кредитование устойчиво растет. Рост розничного кредитования обеспечили льготная ипотека и потребкредиты. Реструктуризация проблемных кредитов в основном завершена. Объемы вкладов населения снижаются. Разбор основных объемов проблемных активов еще впереди.

Банковский сектор вернулся к нормальной работе раньше, чем многие отрасли российской экономики. В 1-м полугодии 2021 года основные показатели деятельности банков росли, а прибыль оказалась просто рекордной.

Согласно данным Банка России, за 1-е полугодие 2021 года активы банков выросли на 6,7% с учетом влияния валютной переоценки и составили 110,1 трлн. рублей.

Объем кредитов физлицам за 1-е полугодие 2021 года вырос на 11,8% и составил 22,8 трлн. рублей. Ипотека послужила важнейшим драйвером роста розничного кредитного портфеля из-за популярности программы «льготная ипотека под 6,5% годовых». Россияне спешили купить жилье в кредит, зная, что условия программы станут гораздо менее привлекательными с июля месяца. По данным Frank RG, в 1-м полугодии 2021 года топ-20 банков выдали 907 тысяч ипотечных кредитов (+45% к 1 полугодию 2020 года) на общую сумму 2,6 трлн. рублей. При этом 292 тыс. ипотечных кредитов на общую сумму 959 млрд. рублей были выданы по госпрограммам.

Вследствие возросшей потребительской активности также возросли выдачи автокредитов и необеспеченных потребкредитов. Доля просроченных кредитов физлицам на конец полугодия составила 4,3%.

Объем кредитов юрлицам за 1-е полугодие 2021 года вырос на 5% и составил 48,1 трлн. рублей. Доля просроченных кредитов предприятиям составила на конец полугодия 6,5%.

За период с апреля 2020 года банки провели масштабную программу реструктуризации кредитов предприятиям и частным лицам. Всего было реструктурировано 2 миллиона кредитных договоров с физлицами на общую сумму 954 млрд. рублей. Компаниям малого и среднего бизнеса реструктурировано 101 тысяча кредитных договоров на сумму 936 млрд. рублей. Кредиты компаниям крупного бизнеса были реструктурированы на сумму 6,1 трлн. рублей или 16,6% от общего размера кредитного портфеля.

По прогнозам Банка России, 20%-30% от реструктурированных кредитов окажутся проблемными. Это составит всего лишь 2%-3% от общего объема кредитного портфеля.

Запас капитала банковской системы на конец 1-го полугодия 2021 года оценивается Центробанком в 6 трлн. рублей или 10% от сводного кредитного портфеля. Именно такой объем ссуд банки смогут списать за счет собственных средств в случае необходимости без нарушения обязательных нормативов. Однако регулятором предполагается, что с учетом реализации заложенного имущества списывать придется гораздо меньшую сумму. При этом в банковской системе запас капитала распределен между банками очень неравномерно, и ряд банков могут серьезно пострадать в процессе разбора проблемных активов.

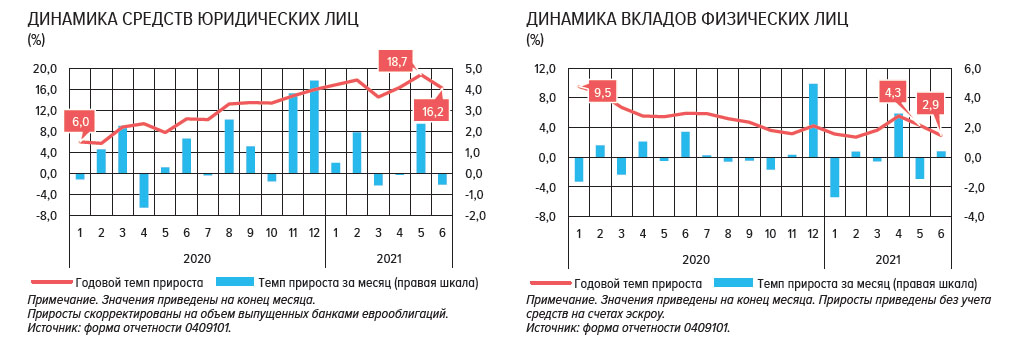

Средства физлиц в банках снизились за 1-е полугодие 2021 года на 0,8% до 32,3 трлн. рублей без учета остатков на счетах эскроу. Это объясняется как традиционным оттоком вкладов в январе, так и низкими процентными ставками. При этом сокращался объем банковских вкладов, а остатки на текущих счетах физлиц немного возросли.

Совокупный объем депозитов и средств организаций на счетах возрос на 3,7% до 33,6 трлн. рублей.

Прибыль банковского сектора за 1-е полугодие 2021 года составила 1,2 трлн. рублей, что вдвое (!) превышает результат 1-го полугодия 2020 года. Убыток показали 104 банка, прибыль – 237. Прибыль росла в основном за счет роста объемов бизнеса и снижения с 729 до 298 млрд. рублей расходов на создание резервов на потери по активам. Росту прибыли способствовали также снижение процентных расходов по вкладам населения из-за низких ставок и рост доходов от оказания брокерских услуг и доходов от расчетно-кассового обслуживания клиентов. По прогнозам Банка России, сводная прибыль банковского сектора за 2021 год может превысить 2 трлн. рублей.

При этом доля активов прибыльных банков составляет 98% от общих активов банковской системы, 80% прибыли получено системно значимыми банками, т.е. убыточными были в основном небольшие банки.

Более детально ситуацию в крупнейших банках страны можно узнать из приведенных ниже таблиц. Эти данные приведены без учета влияния валютной переоценки.

Таблица 1. Банки с максимальным размером кредитного портфеля предприятиям

|

№ п/п |

Наименование банка |

Размер кредитного портфеля на 1 июля 2021 г., млн. рублей |

Размер кредитного портфеля на 1 января 2021 г., млн. рублей |

Изменение, млн. рублей |

Изменение, % |

|---|---|---|---|---|---|

|

1 |

СберБанк |

15 063 717 |

14 397 360 |

666 356 |

5 |

|

2 |

ВТБ |

7 579 228 |

7 676 618 |

-97 390 |

-1 |

|

3 |

Газпромбанк |

4 467 803 |

4 329 187 |

138 615 |

3 |

|

4 |

Московский Кредитный Банк |

2 361 225 |

2 170 426 |

190 799 |

9 |

|

5 |

Альфа-банк |

2 273 201 |

2 020 794 |

252 407 |

12 |

|

6 |

Россельхозбанк |

2 235 972 |

2 288 867 |

-52 894 |

-2 |

|

7 |

Банк Открытие |

1 295 206 |

1 152 424 |

142 782 |

12 |

|

8 |

Траст |

947 186 |

898 064 |

49 121 |

5 |

|

9 |

Райффайзенбанк |

556 316 |

519 192 |

37 124 |

7 |

|

10 |

ЮниКредит Банк |

537 435 |

483 215 |

54 219 |

11 |

|

11 |

Совкомбанк |

525 095 |

324 021 |

201 073 |

62 |

|

12 |

Россия |

505 823 |

458 880 |

46 942 |

10 |

|

13 |

Всероссийский Банк Развития Регионов |

456 674 |

390 909 |

65 765 |

17 |

|

14 |

Новикомбанк |

413 597 |

386 341 |

27 256 |

7 |

|

15 |

Санкт-Петербург |

374 345 |

359 851 |

14 493 |

4 |

|

16 |

Росбанк |

290 479 |

285 661 |

4 817 |

2 |

|

17 |

Банк ДОМ.РФ |

263 950 |

180 890 |

83 059 |

46 |

|

18 |

Пересвет |

233 598 |

220 805 |

12 792 |

6 |

|

19 |

СМП Банк |

159 506 |

120 557 |

38 949 |

32 |

|

20 |

Ак Барс |

148 528 |

131 871 |

16 656 |

13 |

Источник: данные Банка России и портала Banki.ru.

Как видим, большинство крупных банков наращивали корпоративное кредитование. В абсолютном выражении значительно нарастили объем кредитного портфеля предприятиям Сбербанк, МКБ, Альфа-банк и Совкомбанк. Снижение объема кредитного портфеля показали ВТБ и Россельхозбанк.

Напомним, что банк «Пересвет» проходит процедуру финансового оздоровления. А банк «Траст» стал банком «плохих долгов», которые были переданы в «Траст» из банков печально известного «московского кольца». Отчетность Промсвязьбанка, преобразованного в банк по работе с предприятиями ОПК, перестала публиковаться на сайте Банка России в полном объеме. Поэтому этот банк с крупным кредитным портфелем не входит в наш рейтинг.

Таблица 2. Банки с максимальным размером кредитного портфеля физлицам

|

№ п/п |

Наименование банка |

Размер кредитного портфеля на 1 июля 2021 г., млн. рублей |

Размер кредитного портфеля на 1 января 2021 г., млн. рублей |

Изменение, млн. рублей |

Изменение, % |

|---|---|---|---|---|---|

|

1 |

СберБанк |

9 263 308 |

8 471 928 |

791 380 |

9 |

|

2 |

ВТБ |

3 705 887 |

3 269 967 |

435 919 |

13 |

|

3 |

Альфа-банк |

1 065 953 |

883 791 |

182 161 |

21 |

|

4 |

Газпромбанк |

705 319 |

656 069 |

49 250 |

8 |

|

5 |

Россельхозбанк |

593 768 |

555 246 |

38 522 |

7 |

|

6 |

Росбанк |

536 911 |

372 208 |

164 703 |

44 |

|

7 |

Банк Открытие |

527 441 |

459 475 |

67 965 |

15 |

|

8 |

Тинькофф Банк |

497 731 |

412 706 |

85 024 |

21 |

|

9 |

Почта Банк |

419 599 |

451 685 |

-32 086 |

-7 |

|

10 |

Совкомбанк |

385 452 |

331 850 |

53 601 |

16 |

|

11 |

Райффайзенбанк |

335 363 |

320 276 |

15 087 |

5 |

|

12 |

Банк ДОМ.РФ |

237 175 |

166 164 |

71 010 |

43 |

|

13 |

Банк Уралсиб |

185 590 |

170 441 |

15 148 |

9 |

|

14 |

Хоум Кредит Банк |

181 676 |

174 104 |

7 571 |

4 |

|

15 |

ЮниКредит Банк |

151 600 |

157 930 |

-6 329 |

-4 |

|

16 |

МТС Банк |

150 747 |

118 228 |

32 519 |

28 |

|

17 |

Сетелем Банк |

149 284 |

141 697 |

7 587 |

5 |

|

18 |

Московский Кредитный Банк |

147 269 |

136 766 |

10 503 |

8 |

|

19 |

Ак Барс |

137 850 |

89 004 |

48 845 |

55 |

|

20 |

Русский Стандарт |

134 501 |

131 001 |

3 500 |

3 |

Источник: данные Банка России и портала Banki.ru.

В абсолютном выражении сильнее всего нарастили объемы портфелей Сбербанк, ВТБ, Альфа-банк и Росбанк. При этом рост показателей Росбанка частично может объясняться присоединением к нему дочернего розничного Русфинанс банка, которое завершилось в марте месяце. Объем кредитного портфеля лидеров рынка – Сбербанка и ВТБ по-прежнему на порядок превышает объемы кредитных портфелей других банков.

В относительном выражении значительно нарастили объем портфелей Банк ДОМ.РФ и АК Барс. Некоторые банки, в том числе ранее традиционно делавшие упор на розницу, заметно сбавили темп наращивания портфелей. Напомним, что банк Уралсиб проходит процедуру финансового оздоровления.

Таблица 3. Банки с максимальным размером просроченной ссудной задолженности в сводном кредитном портфеле

|

№ п/п |

Наименование банка |

Размер просрочки на 1 июля 2021 г., млн. рублей |

Размер просрочки на 1 января 2021 г., млн. рублей |

Изменение, млн. рублей |

Изменение, % |

|---|---|---|---|---|---|

|

1 |

СберБанк |

829 500 |

793 445 |

36 054 |

5 |

|

2 |

Траст |

675 164 |

694 948 |

-19 784 |

-3 |

|

3 |

ВТБ |

365 125 |

330 368 |

34 757 |

11 |

|

4 |

Банк Открытие |

181 440 |

182 973 |

-1 533 |

-1 |

|

5 |

Россельхозбанк |

150 868 |

161 365 |

-10 496 |

-7 |

|

6 |

Альфа-банк |

136 839 |

146 284 |

-9 444 |

-6 |

|

7 |

Пересвет |

129 736 |

131 737 |

-2 001 |

-2 |

|

8 |

БМ-Банк |

116 030 |

85 664 |

30 366 |

35 |

|

9 |

Газпромбанк |

105 568 |

146 760 |

-41 191 |

-28 |

|

10 |

Московский Индустриальный Банк |

88 780 |

95 364 |

-6 583 |

-7 |

|

11 |

Русский Стандарт |

61 072 |

51 934 |

9 138 |

18 |

|

12 |

Московский Кредитный Банк |

49 963 |

54 661 |

-4 698 |

-9 |

|

13 |

Тинькофф Банк |

49 769 |

39 787 |

9 981 |

25 |

|

14 |

Совкомбанк |

46 933 |

45 329 |

1 603 |

4 |

|

15 |

Почта Банк |

45 986 |

37 679 |

8 306 |

22 |

|

16 |

Банк ДОМ.РФ |

45 643 |

45 038 |

604 |

1 |

|

17 |

Инвестторгбанк |

43 375 |

45 710 |

-2 335 |

-5 |

|

18 |

Таврический Банк |

41 083 |

41 224 |

-141 |

0 |

|

19 |

Московский Областной Банк |

39 226 |

48 410 |

-9 183 |

-19 |

|

20 |

Восточный Банк |

34 703 |

30 161 |

4 541 |

15 |

Источник: данные Банка России и портала Banki.ru.

В таблице показана суммарная просрочка банков по кредитам предприятий и частных лиц. Заметно нарастили объемы просрочки в относительном выражении банки «Русский стандарт», Тинькофф банк и Почта банк. А лучше всех разбор проблемных долгов удался Газпромбанку и Мособлбанку. Напомним, что БМ-Банк, Мособлбанк, Инвестторгбанк, банк «Пересвет» и банк «Таврический» проходят процедуру финансового оздоровления.

Банк России ожидает рост просрочки и проблемных кредитов, который был сглажен из-за реструктуризации части кредитов в рамках предусмотренных законом кредитных каникул или собственных программ банков.

Таблица 4. Крупнейшие банки по объему средств предприятий

|

№ п/п |

Наименование банка |

Размер средств предприятий на 1 июля 2021 г., млн. рублей |

Размер средств предприятий на 1 января 2021 г., млн. рублей |

Изменение, млн. рублей |

Изменение, % |

|---|---|---|---|---|---|

|

1 |

СберБанк |

10 397 553 |

7 568 170 |

2 829 382 |

37 |

|

2 |

ВТБ |

8 689 256 |

6 072 097 |

2 617 159 |

43 |

|

3 |

Газпромбанк |

4 644 166 |

3 864 737 |

779 428 |

20 |

|

4 |

Альфа-банк |

1 987 095 |

1 791 216 |

195 878 |

11 |

|

5 |

Россельхозбанк |

1 698 949 |

1 418 989 |

279 959 |

20 |

|

6 |

Национальный Клиринговый Центр |

1 474 625 |

830 863 |

643 762 |

77 |

|

7 |

Московский Кредитный Банк |

1 426 671 |

1 386 995 |

39 676 |

3 |

|

8 |

Банк Открытие |

959 577 |

784 189 |

175 387 |

22 |

|

9 |

Всероссийский Банк Развития Регионов |

854 113 |

629 410 |

224 702 |

36 |

|

10 |

Россия |

830 841 |

708 590 |

122 250 |

17 |

|

11 |

Совкомбанк |

734 999 |

496 984 |

238 014 |

48 |

|

12 |

Росбанк |

647 348 |

586 542 |

60 805 |

10 |

|

13 |

ЮниКредит Банк |

647 255 |

668 898 |

-21 642 |

-3 |

|

14 |

Райффайзенбанк |

494 489 |

484 319 |

10 170 |

2 |

|

15 |

Новикомбанк |

417 493 |

458 875 |

-41 382 |

-9 |

|

16 |

Ситибанк |

382 942 |

362 490 |

20 452 |

6 |

|

17 |

Ак Барс |

374 820 |

372 028 |

2 791 |

1 |

|

18 |

БМ-Банк |

322 585 |

308 898 |

13 687 |

4 |

|

19 |

Банк ДОМ.РФ |

255 150 |

210 881 |

44 269 |

21 |

|

20 |

Банк Уралсиб |

217 989 |

224 287 |

-6 298 |

-3 |

Источник: данные Банка России и портала Banki.ru.

Значительный приток средств предприятий наблюдался в большинстве банков-участников рейтинга. В абсолютном выражении рекордсменами стали Сбербанк и ВТБ. Небольшой отток средств предприятий произошел в ЮниКредит банке, Новикомбанке и банке «Уралсиб».

Таблица 5. Крупнейшие банки по объему вкладов физлиц

|

№ п/п |

Наименование банка |

Размер вкладов физлиц на 1 июля 2021 г., млн. рублей |

Размер вкладов физлиц на 1 января 2021 г., млн. рублей |

Изменение, млн. рублей |

Изменение, % |

|---|---|---|---|---|---|

|

1 |

СберБанк |

14 549 060 |

14 800 892 |

-251 832 |

-2 |

|

2 |

ВТБ |

4 675 944 |

4 640 929 |

35 014 |

1 |

|

3 |

Альфа-банк |

1 443 928 |

1 434 739 |

9 188 |

1 |

|

4 |

Газпромбанк |

1 398 084 |

1 399 193 |

-1 109 |

0 |

|

5 |

Россельхозбанк |

1 306 885 |

1 275 138 |

31 747 |

2 |

|

6 |

Банк Открытие |

845 788 |

902 336 |

-56 547 |

-6 |

|

7 |

Райффайзенбанк |

628 852 |

621 887 |

6 964 |

1 |

|

8 |

Тинькофф Банк |

514 515 |

458 551 |

55 963 |

12 |

|

9 |

Московский Кредитный Банк |

460 931 |

476 895 |

-15 963 |

-3 |

|

10 |

Совкомбанк |

458 658 |

446 154 |

12 503 |

3 |

|

11 |

Почта Банк |

356 991 |

371 775 |

-14 784 |

-4 |

|

12 |

Росбанк |

281 108 |

297 760 |

-16 651 |

-6 |

|

13 |

ЮниКредит Банк |

250 897 |

263 453 |

-12 555 |

-5 |

|

14 |

Санкт-Петербург |

248 910 |

253 322 |

-4 411 |

-2 |

|

15 |

СМП Банк |

176 610 |

179 733 |

-3 122 |

-2 |

|

16 |

Банк Уралсиб |

167 202 |

173 152 |

-5 950 |

-3 |

|

17 |

Россия |

166 503 |

138 302 |

28 201 |

20 |

|

18 |

Уральский Банк Реконструкции и Развития |

164 180 |

167 014 |

-2 833 |

-2 |

|

19 |

Ситибанк |

161 808 |

166 479 |

-4 671 |

-3 |

|

20 |

Русский Стандарт |

137 908 |

147 135 |

-9 226 |

-6 |

Источник: данные Банка России и портала Banki.ru.

В начале года вкладчики традиционно забирают из банков часть своих средств. Однако в 2021 году к традиционному оттоку средств добавился фактор рекордно низких ставок по вкладам и резкий рост потребительской инфляции по товарам повседневного спроса. Обращает на себя внимание отток средств вкладчиков из Сбербанка в размере 252 млрд. рублей, который, впрочем, составил лишь 2% в относительном выражении. В относительном выражении заметный приток средств вкладчиков произошел в банке «Россия» и в Тинькофф банке.

Таблица 6. 20 самых прибыльных банков

|

№ п/п |

Наименование банка |

Чистая прибыль на 1 июля 2021 г., млн. рублей |

Финансовый результат на 1 июля 2020 г., млн. рублей |

Изменение, млн. рублей |

|---|---|---|---|---|

|

1 |

СберБанк |

594 843 |

337 529 |

257 313 |

|

2 |

ВТБ |

129 534 |

51 777 |

77 757 |

|

3 |

Альфа-банк |

70 006 |

57 965 |

12 040 |

|

4 |

Газпромбанк |

58 594 |

15 008 |

43 586 |

|

5 |

Банк Открытие |

53 545 |

23 883 |

29 662 |

|

6 |

Совкомбанк |

26 149 |

552 |

25 597 |

|

7 |

Траст |

24 135 |

-15 906 |

40 042 |

|

8 |

Тинькофф Банк |

23 398 |

16 208 |

7 190 |

|

9 |

Райффайзенбанк |

16 890 |

14 236 |

2 654 |

|

10 |

Московский Кредитный Банк |

14 283 |

9 841 |

4 442 |

|

11 |

Росбанк |

13 612 |

6 444 |

7 168 |

|

12 |

ЮниКредит Банк |

10 055 |

2 782 |

7 273 |

|

13 |

Национальный Клиринговый Центр |

9 653 |

7 715 |

1 938 |

|

14 |

Банк Уралсиб |

9 373 |

1 585 |

7 787 |

|

15 |

Санкт-Петербург |

8 666 |

4 278 |

4 387 |

|

16 |

Пересвет |

6 298 |

2 031 |

4 267 |

|

17 |

Новикомбанк |

5 948 |

8 249 |

-2 301 |

|

18 |

Россия |

5 622 |

8 942 |

-3 320 |

|

19 |

Всероссийский Банк Развития Регионов |

5 508 |

5 041 |

467 |

|

20 |

Хоум Кредит Банк |

5 358 |

-906 |

6 265 |

Источник: данные Банка России и портала Banki.ru.

Для сравнения того, как изменилась прибыльность работы банков за 1-е полугодие 2021 года, дана величина финансового результата за аналогичный период прошлого года. Большинство участников рейтинга показали результат заметно лучше, чем в 2020 году. Тем не менее, традиционно основная часть прибыли банковской системы России формируется Сбербанком и ВТБ.

Таблица 7. 20 самых убыточных банков

|

№ п/п |

Наименование банка |

Убыток на 1 июля 2021 г., млн. рублей |

Финансовый результат на 1 июля 2020 г., млн. рублей |

Изменение, млн. рублей |

|---|---|---|---|---|

|

1 |

МСП Банк |

-6 879 |

31 |

-6 910 |

|

2 |

Восточный Банк |

-3 197 |

-1 155 |

-2 042 |

|

3 |

БМ-Банк |

-1 750 |

6 627 |

-8 378 |

|

4 |

РГС Банк |

-1 725 |

-2 919 |

1 193 |

|

5 |

Русский Стандарт |

-989 |

-416 |

-573 |

|

6 |

Московский Областной Банк |

-868 |

-3 196 |

2 328 |

|

7 |

Алеф-банк |

-736 |

509 |

-1 245 |

|

8 |

ЦентроКредит |

-651 |

-13 |

-637 |

|

9 |

Газэнергобанк |

-376 |

-465 |

89 |

|

10 |

Икано Банк |

-304 |

-121 |

-182 |

|

11 |

СИАБ |

-288 |

-63 |

-225 |

|

12 |

Веста |

-232 |

-46 |

-186 |

|

13 |

Тендер-Банк |

-188 |

55 |

-243 |

|

14 |

Банк Жилищного Финансирования |

-142 |

11 |

-153 |

|

15 |

Перспектива |

-129 |

6 |

-135 |

|

16 |

Балтинвестбанк |

-128 |

-1 618 |

1 489 |

|

17 |

ВУЗ-Банк |

-111 |

2 370 |

-2 482 |

|

18 |

Венец |

-104 |

-18 |

-86 |

|

19 |

Инбанк |

-96 |

6 |

-102 |

|

20 |

ИК Банк |

-92 |

-95 |

3 |

Источник: данные Банка России и портала Banki.ru.

Для сравнения того, как изменились результаты работы банков за 1-е полугодие 2021 года, дана величина финансового результата за аналогичный период 2020 года. Отметим, что у большинства рассматриваемых банков финансовый результат ухудшился в сравнении с аналогичным периодом прошлого года. Хотя убыток за 1-е полугодие банкам часто удается исправить до конца года, в 2021 году в связи с продолжающимися проблемами в экономике для получения прибыли убыточным банкам придется приложить серьезные усилия.

В целом в банковском секторе России в 1-м полугодии 2021 года наблюдались резкие колебания значений ряда важных показателей работы, что хорошо видно из приведенных данных финансовой отчетности. Это вызвано традиционными изменениями показателей в начале года, а также медленным восстановлением деловой активности бизнеса в целом.

Из важных факторов, которые не видны в финансовой отчетности, можно выделить резко возросшую роль систем дистанционного банковского обслуживания, которые получили во время пандемии коронавируса мощный толчок к развитию. И хотя после снятия карантинных ограничений клиенты вновь стали посещать банковские офисы, доля операций по удаленным каналам превышает докризисную. Крупные банки вкладывают значительные средства в построение и развитие собственных экосистем, выходя на новые для них рынки.

Важной чертой экономического кризиса 2020 года стала мягкая процентная политика Банка России. Если в прошлые кризисы в 2008 и 2014 годах регулятор резко поднимал ключевую ставку, то летом 2020 года Банк России, наоборот, опустил ключевую ставку до исторически низкого уровня в 4,25% годовых. Это решение оказало существенную поддержку экономике, так как одновременно заметно снизились ставки по банковским кредитам предприятиям и частным лицам.

Но благодаря такой политике регулятора ставки по банковским вкладам достигли в начале 2021 года исторически минимальных значений. Низкие ставки, девальвация рубля и введение налога на крупные банковские вклады спровоцировали отток вкладов, в первую очередь – вкладов в инвалюте.

Значительная доля изъятых вкладов осталась в банках на текущих счетах и может быть как изъята при дальнейшем ухудшении ситуации в экономике и потрачена на текущие нужды, так и возвращена на вклады при условии роста процентных ставок. Частично изъятые из банков средства направляются россиянами на фондовый рынок. Банки являются активными участниками этого процесса, предлагая частным клиентам брокерские услуги.

В марте 2021 году Банк России начал переход к нейтральной процентной политике, что сопровождалось несколькими повышениями ключевой ставки. 23 июля ключевая ставка была повышена до 6,5% годовых. Судя по последним выступлениям главы Банка России Эльвиры Набиуллиной, в числе важных причин такого решения – быстрый рост инфляции и возросшие геополитические риски. Банки как всегда изменяют ставки по кредитам и вкладам осторожно, с небольшой задержкой следуя за решениями регулятора.

В 2021 году потребительское кредитование серьезно оживилось. За счет получения кредитов часть россиян стремится компенсировать падение своих реальных доходов. Кредитование корпоративных заемщиков в 2021 году пока идет достаточно вяло. Компании с осторожностью начинают новые проекты, а банки с еще большей осторожностью их финансируют после тщательного изучения большого объема документов.

Ситуация с ликвидностью в банковском секторе немного ухудшилась. Объем высоколиквидных рублевых активов составил на конец рассматриваемого периода 15,3 трлн. рублей. Значительная его часть приходится на рыночные активы, под залог которых банки могут при необходимости получить средства в Банке России. Объем высоколиквидных валютных активов банковской системы страны составил $45,3 млрд., чего достаточно для покрытия 13% всех обязательств в валюте.

При этом избыток дешевой ликвидности имеют госбанки, крупные частные банки и «дочки» инобанков. Крупнейшие банки больше всех выигрывают и от размещения свободных бюджетных средств Минфином. В то же время небольшие частные банки иногда вынуждены держать повышенный запас ликвидности.

В 2021 году Банк России продолжил зачистку сектора от слабых игроков. С рынка в первую очередь уходили небольшие банки, к которым у регулятора накопились серьезные вопросы по чистоте проводимых ими операций и по соблюдению банковских нормативов. Такая зачистка малозаметна для большинства банковских клиентов.

Растет концентрация активов в крупнейших банках. На долю 12 системно значимых банков (с их дочерними кредитными организациями) в совокупности приходится более 75% активов банковского сектора. При этом в топ-10 по активам входят всего 3 банка, не контролируемых государством, а в некоторых секторах рынка госбанки уже занимают фактически монопольное положение. Построение и развитие госбанками собственных экосистем может еще сильнее упрочить их положение на финансовом рынке.

Объем прибыли банковской системы России за 1 полугодие 2021 года у большинства крупных банков в 1,5-2 раза превысил результат за соответствующий период прошлого года. Но основной объем прибыли традиционно сосредоточен в нескольких крупнейших банках, прежде всего – в госбанках.

В 2020 году банки подошли к кризису в значительно лучшей форме, чем было, например, в 2014 году. Удаление Центробанком с рынка слабых игроков и повышение требований к качеству работы остальных банков дали свои плоды. Однако нужно помнить, что банкам еще предстоит разбор плохих долгов, который займет до двух лет. По мнению Банка России, текущий запас прочности банковского сектора по капиталу вполне достаточен для покрытия потенциальных потерь.

обсуждение