При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

2023 год ещё не прошёл даже наполовину, а рынки уже преподнесли инвесторам удивительные открытия, ломающие наши представления о том, что растёт и почему.

Урок № 1. Динамика акций бигтеха и ключевая ставка – вещи, несвязанные

Акциям технологических компаний не нужны низкие ставки, чтобы расти. Акции технологических компаний в прошлом году упали: индекс Nasdaq100 упал более чем на 30%. ФРС повысила процентные ставки с 0% до более чем 4%, что не помогло долгосрочным активам, таким как акции роста.

– Однако существовала теория, за которую многие ухватились, что акции технологических компаний – это всего лишь игра со ставками, – вспомнил о такой Бен Карлсон, портфельный управляющий Ritholtz Wealth Management LLC.

В 2010-х и начале 2020-х ставки были минимальными, в то время как акции технологических компаний взлетели до небес, поэтому казалось очевидным, что существует обратная связь. Когда ставки были ниже, акции технологических компаний приносили прибыль, а когда ставки были выше, акции технологических компаний шли плохо.

Однако в этом году ФРС подняла ставки выше 5% и может продолжить повышать ставки ещё один, может быть, ещё два раза, прежде чем все будет сказано и сделано. Между тем, Nasdaq100 вырос более чем на 30% в 2023 году.

Эксперт считает, что низкие ставки, безусловно, помогли росту долгосрочных активов. Но одни только низкие ставки не заставили Apple увеличить продажи с $170 млрд до почти $400 млрд за 10 лет. Низкие ставки не имеют никакого отношения к спекуляциям с искусственным интеллектом, происходящим в настоящее время с акциями NVIDIA.

Процентные ставки являются важной переменной, когда речь идёт о рынках и экономике. Но сами по себе ставки не расскажут вам всей истории, когда речь заходит о том, куда люди вкладывают свои деньги.

Акции технологических компаний также были фундаментальной игрой на инновациях, которые теперь стали неотъемлемой частью всей нашей жизни.

Урок № 2. Рынки по-прежнему не любят инфляцию

В среднем фондовый рынок приносит гораздо больше прибыли в год, когда инфляция ниже, чем, когда она выше.

С конца 1920-х годов средняя годовая доходность S&P500, когда инфляция росла год от года, составила 5,5%. Средняя доходность, когда инфляция снижалась год от года, составила 14,3%.

Урок № 3. Экономика потребления растёт повышенными темпами

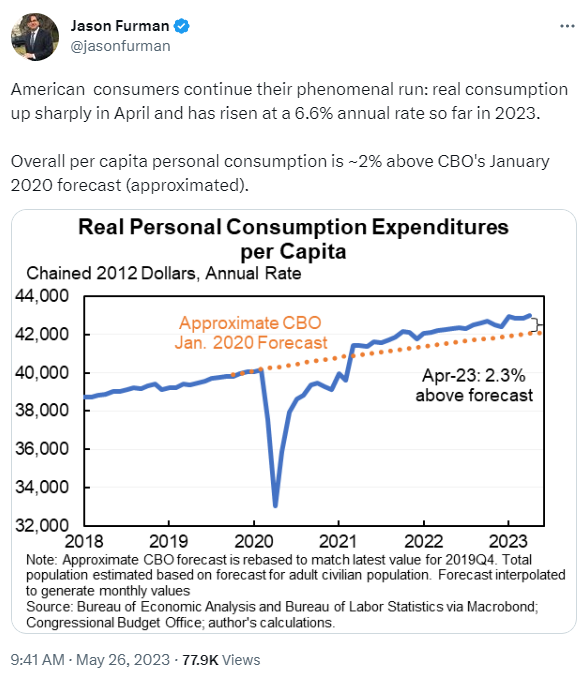

– Мы любим тратить деньги в этой стране, и пандемия, кажется, усилила это желание, – отмечает Бен Карлсон и приводит в пример твит от Джейсона Фурмана, заместителя председателя Национального экономического совета США.

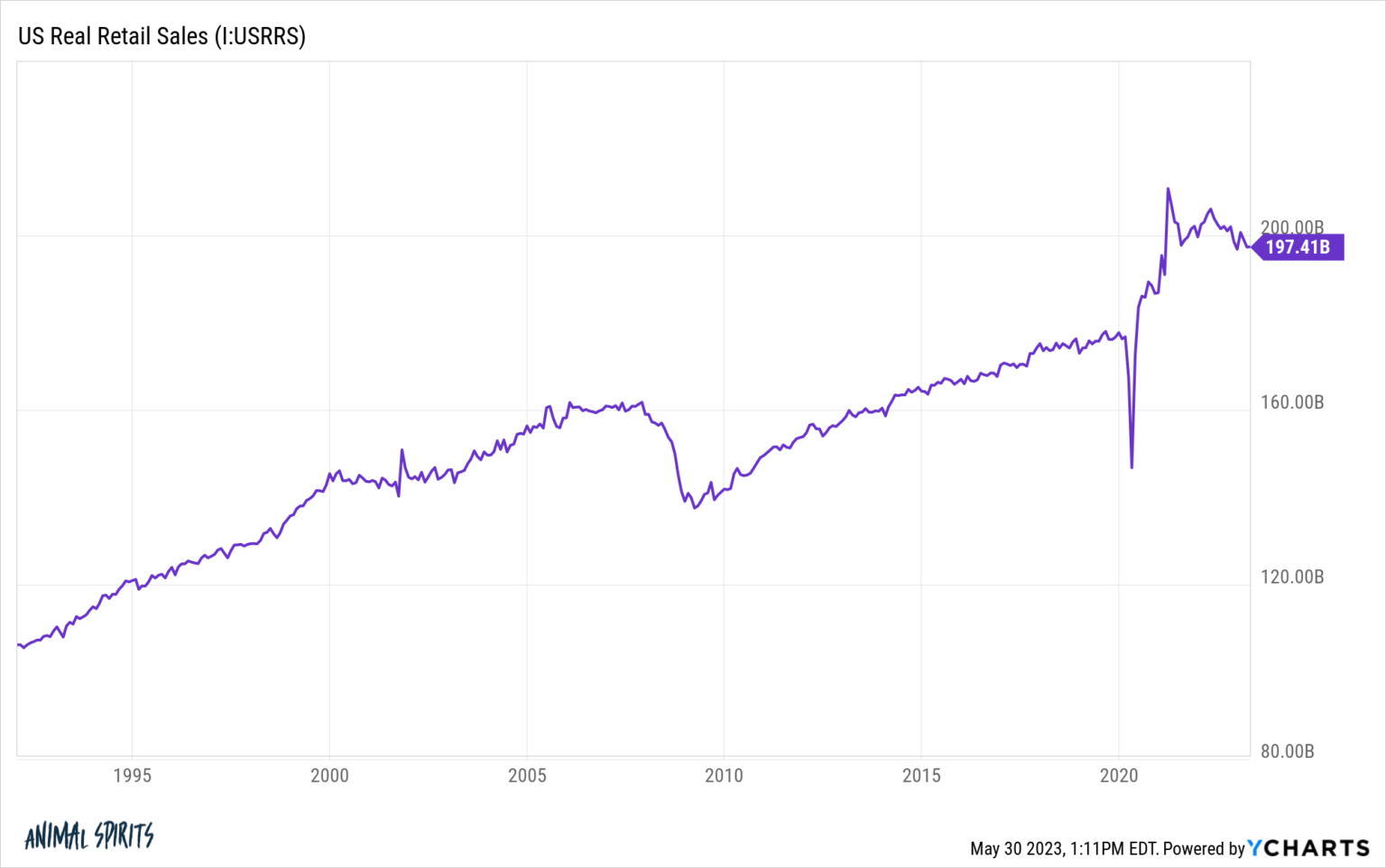

Конечно, во многом повышенные темпы потребления связаны с высокой инфляцией, но даже в реальном выражении сумма денег, которую мы тратим, намного превышает предыдущую тенденцию:

Урок № 4. Высокие ставки и инфляция не гарантируют плохой доходности

Более высокие ставки и инфляция не гарантируют плохой доходности фондового рынка. Есть много маркетологов/экономистов, которые думают, что мы могли бы быть в новом режиме более высоких ставок и более высокой инфляции.

Это возможность, которую стоит рассмотреть. Многие из тех же людей предполагают, что это будет плохо для рынков. В конце концов, доходность финансового рынка за последние 40 с лишним лет – это результат дезинфляции и падения ставок.

Это средняя годовая доходность фондового рынка США за 40-летний период роста инфляции и процентных ставок:

1940-1979 годы: 10,3% в год

А это средняя годовая доходность фондового рынка США за 40-летний период падения инфляции и процентных ставок:

1980-2019 годы: 11,7% в год

Бен Карлсон удивлён, что в период 1980-2019 годов дела для рынка обстояли лучше, но считает, что «не настолько, как можно было бы подумать»:

– Я не знаю, входим ли мы в новый режим более высоких ставок и инфляции. Но если да, это не обязательно означает, что фондовый рынок обречён. В конце концов, какой смысл инвестировать в первую очередь, если вы не думаете, что в будущем все станет лучше?

обсуждение