При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Перспективы роста инвестиционного страхования жизни.

Рынок страхования жизни продолжает зависеть от банков: по итогам 2017 года банкиры принесли страховщикам жизни порядка 300 млрд руб. премий, что превышает общий объем сборов по страхованию жизни в 2016 году. В среднесрочной перспективе эта зависимость может стать вызовом для рынка и поводом для развития онлайн-канала, который к 2021-2022 годам может увеличить свою долю в структуре продаж страховщиков жизни до с 0,1% до 10%.

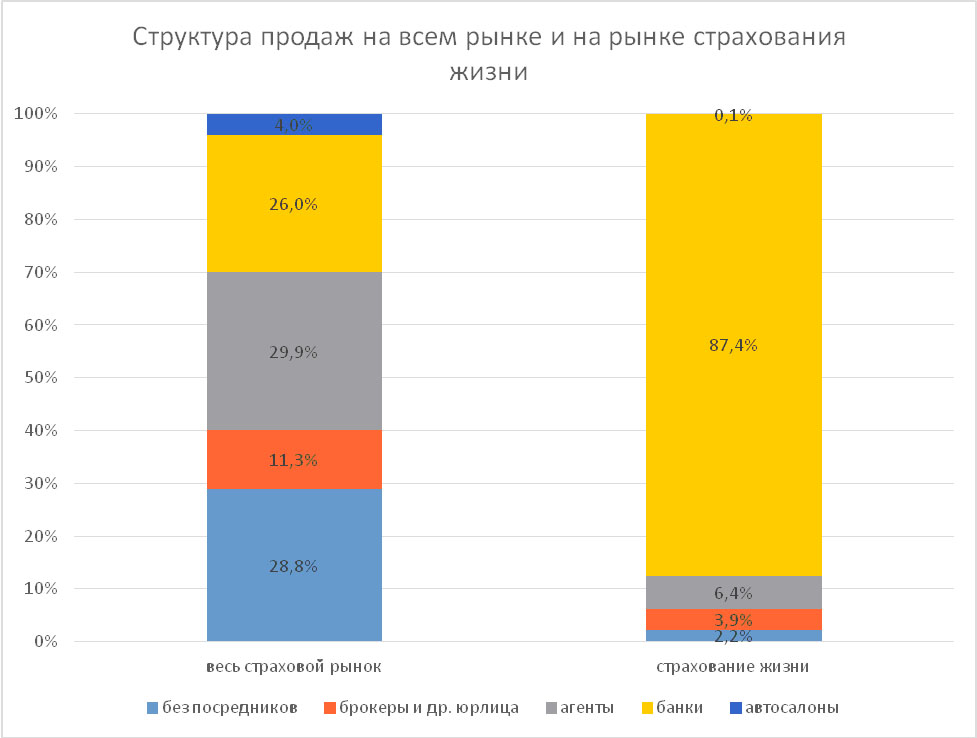

Банковский канал продолжает доминировать. Страховой рынок в целом имеет довольно сбалансированную структуру продаж. По итогам 1-го полугодия 2017 года доля банковского канала продаж составила 25,5%, на агентский канал продаж - пришлось 29,4%, а прямые продажи (включая онлайн канал) - 30,1%.

Однако на рынке страхования жизни совершенно иная картина. Здесь мы уже не первый год наблюдаем устойчивый тренд – подавляющее большинство продаж полисов страхования жизни приходится на единственный канал продаж – кредитные организации. Согласно данным ЦБ по итогам 1-го полугодия 2017 года, доля этого канала продаж в структуре портфеля страховщиков жизни занимает 87,4%.

Источник: данные ЦБ РФ

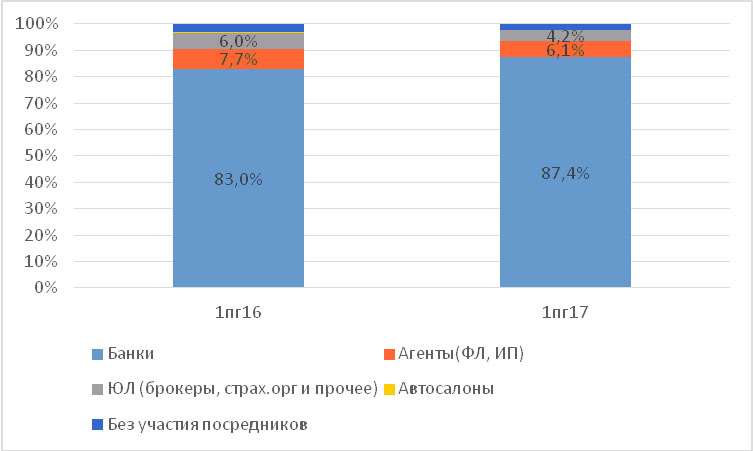

При этом доля банковского канала за год выросла с 83% до 87,4%, а агентского наоборот – сократилась почти на 2 п.п. Абсолютное лидерство банковского канала продаж обусловлено в первую очередь взрывным ростом сегмента инвестиционного страхования жизни. По расчетам «Ингосстрах Жизнь» на основе данных ЦБ, на долю ИСЖ в портфеле страховщиков жизни пришлось 64,2% премии, объем этого сегмента по итогам 1-го полугодия 2017 года составил более 90 млрд рублей. Именно программы инвестиционного страхования жизни обеспечили такой бурный рост всему рынку life страхования, который по итогам 6 месяцев текущего года составил 141,2 млрд рублей, опередив ОСАГО.

Источник: данные ЦБ РФ

Общий объем премии, собранной страховщиками жизни через посредников по итогам 6 месяцев 2017 года, составил порядка 138 млрд рублей, что за 60% выше, чем в аналогичный период предыдущего года. Продажи через кредитные организации выросли на 67% по итогам 1-го полугодия 2017 года, через агентов - на 25%, прямые продажи - на 21%. Темпы роста продаж полисов страхования жизни через банковский канал также увеличиваются в 2017 году (если по итогам 2-ого квартала 2016 года канал банкострахования вырос по отношению к 1 кварталу на 11%, то в 2017 году этот показатель достиг 37%).

Продолжает расти концентрация на рынке. Если год ранее на Топ-10 приходилось порядка 86% от объемов премий, заработанных через посредников, то в этом году эта доля составляет уже более 90%. Также выросла доля компаний, аффилированных с кредитными организациями: с 83,3% до 85,5%.

Топ-10 страховых компаний по премии через посредников, тыс. руб.

| ССД | 1ПГ17 | 1ПГ16 | Динамика |

|---|---|---|---|

| СБЕРБАНК СТРАХОВАНИЕ ЖИЗНИ | 41 049 792 | 26 454 002 | 55% |

| РОСГОССТРАХ-ЖИЗНЬ | 26 912 840 | 15 487 160 | 74% |

| АЛЬФАСТРАХОВАНИЕ-ЖИЗНЬ | 20 724 123 | 12 219 104 | 70% |

| РЕНЕССАНС ЖИЗНЬ | 10 071 079 | 7 395 480 | 36% |

| ВТБ СТРАХОВАНИЕ ЖИЗНИ | 8 082 304 | 5 073 509 | 59% |

| ВСК-ЛИНИЯ ЖИЗНИ | 4 620 734 | 56 856 | 8027% |

| ИНГОССТРАХ-ЖИЗНЬ | 4 295 496 | 1 832 436 | 134% |

| СК СОГАЗ-ЖИЗНЬ | 3 727 492 | 399 535 | 833% |

| СИВ ЛАЙФ | 3 003 785 | 4 998 423 | -40% |

| УРАЛСИБ ЖИЗНЬ | 2 549 269 | 683162 | 273% |

| Премия по Топ-10 | 125 036 914 | 74 599 667 | 68% |

| Всего через посредников, по рынку СЖ | 138 006 589 | 86249748 | 60% |

Источник: данные ЦБ РФ

На текущую ситуацию во многом влияет ситуация в банковском секторе: динамика депозитного и кредитного портфелей физических лиц, к которым привязаны сборы страховщиков жизни.

Например, по итогам 6 месяцев 2017 года розничный кредитный портфель увеличился на 3,5%. Рост потребительского и ипотечного кредитования продиктован снижением кредитных ставок, что делает заемные средства более привлекательными, и как следствие увеличивает спрос на страховые продукты, идущие кроссом к кредитным (страхование жизни заемщиков по итогам полугодия 2017 года выросло на 26% по отношению к аналогичному периоду прошлого года).

С другой стороны, с 2015 года большинство банков не повышали ставки по депозитам сроком от года и больше (в конце октября Центробанк РФ снова снизил ключевую ставку, до 8,25% - большинство крупных банков сопроводили это корректировкой ставков по вкладам в пользу понижения).

Снижение реальных доходов граждан продолжает оказывать давление на рост объема привлеченных средств, а профицит ликвидности провоцирует банки переключиться на комиссионные продукты. На фоне низкой привлекательности ставок по депозитам банки нашли подходящую замену - инвестиционное страхование жизни - продукт, не требующий досоздания резервов и генерирующий практически моментальную комиссионную прибыль.

Вместе с тем, некоторые крупные банки уже летом начали повышать ставки по краткосрочным вкладам, предложив клиентам сезонные продукты, что могло спровоцировать небольшой рост вкладного портфеля физлиц на 2,9%. Сохранение такой тенденции до конца года может спровоцировать небольшое снижение темпов роста банкострахования, поскольку часть клиентов решит воспользоваться выгодными банковскими предложениями. Тем не менее, учитывая сезонность, тренд этот будет краткосрочный и существенного влияния на соотношение сил в структуре продаж страховщиков жизни не окажет.

Отказ от офисов в пользу онлайна. Существенно изменилась структура продаж без посредников. В целом такие продажи увеличились за год на 21%. При этом продажи через филиалы и офисы компаний сократились практически до нуля, в то время как продажи через онлайн канал увеличились более чем в 6 раз. В других видах страхования онлайн канал уже доказывает уже свою эффективность на фоне классического ритейла за счет низких издержек.

| Продажи без посредников | Премия, 1пг2016 | Премия, 1пг2017 | Динамика |

|---|---|---|---|

| Прочее | 2559806 | 3026409 | 18% |

| Филиалы и офисы | 9703 | 311 | -97% |

| Интернет | 13255 | 98741 | 645% |

| Всего | 2582764 | 3125461 | 21% |

Источник: данные ЦБ РФ

Учитывая устоявшуюся традицию продаж полисов страхования жизни face-to-face, по нашим оценкам, существенных изменений в структуре продаж страховщиков жизни в ближайшие 1-1,5 года не предвидится. Бурного роста агентских продаж в ближайшее время не ожидается: традиционный для страховщиков жизни канал продаж на конец года соберет 10-12 млрд рублей, сократив свою долю в общей структуре продаж.

На рынке продолжит расти концентрация. Крупные страховые компании, связанные с кредитными организациями, в ближайшие 1-1,5 года будут занимать все большую долю на рынке страхования жизни. При этом даже в сегменте страхования жизни заемщиков, который традиционно был больше «рыночным» продолжится передел сил в пользу «кэптивных» игроков.

При сохранении текущих тенденций в банковском секторе банки продолжат доминировать в продажах страховщиков жизни. При сохранении текущего темпа роста, к концу года сборы в этом канале продаж достигнут 295-310 млрд руб. При реализации негативных факторов (сокращение продаж в крупных банках, подпадающих под процедуру санации, или подвергшихся санкциям регулятора), мы ожидаем сокращение темпов роста до 53-55% (270-275 млрд руб.). На краткосрочный прогноз вряд ли смогут повлиять текущие корректировки ставок по депозитам во втором полугодии 2017 года. В перспективе одного-полутора лет темпы роста банкострахования в сегменте страхования жизни будут замедляться и в 2018 году они остановятся на отметке 50-55% за счет постепенного исчерпывания базы.

Misselling (некачественные продажи), одна из насущных проблем отрасли, вызывает все больше негативных эмоций у клиентов, что в перспективе 2-3 лет может снизить интерес к продукту, если страховщики и банки не обратят свое внимание на качество продаж и сервисную составляющую. Снижение доверия к рынку и к его локомотивному продукту, инвестиционному страхованию жизни, может привести к еще большей консолидации рынка.

Что касается онлайн-канала, то в краткосрочной перспективе этот канал вряд ли займет какое-то существенное место в структуре продаж, но к 2021-2022 годам его доля может увеличится до 10-12%. Чтобы иметь возможность конкурировать на рынке, страховщикам придется выстроить особую экосистему для клиентов. Развитие личных кабинетов, возможности удаленного урегулирования и омниканальная система коммуникаций с клиентом - станут ключевыми задачами страховщиков в онлайне на ближайшие годы.

обсуждение