При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Эльман Мехтиев: «Долги, выставляемые на продажу, будут «молодеть»

- 26.06.2021 | 16:00

- Интервью

- Дмитрий Бжезинский

- Finversia

Эльман Мехтиев, президент Национальной ассоциации профессиональных коллекторских агентств (НАПКА) председатель совета СРО «МиР», в интервью порталу Finversia.ru, рассказал о ситуации на рынках банковского кредитования, микрофинансирования и взыскания долгов, а также дал оценку законодательным изменениям, регулирующим коллекторскую деятельность.

– Эльман, хотелось сегодня обсудить с вами широкий круг тем, связанных с кредитованием, микрофинансированием, коллекторским рынком. Начнем с банковского кредитования. Аналитики банковского рынка, да и сам регулятор – Банк России – обращали внимание на потенциальный риск «перегрева» рынка потребительского кредитования. Вы согласны с этими оценками, наблюдаете эти признаки?

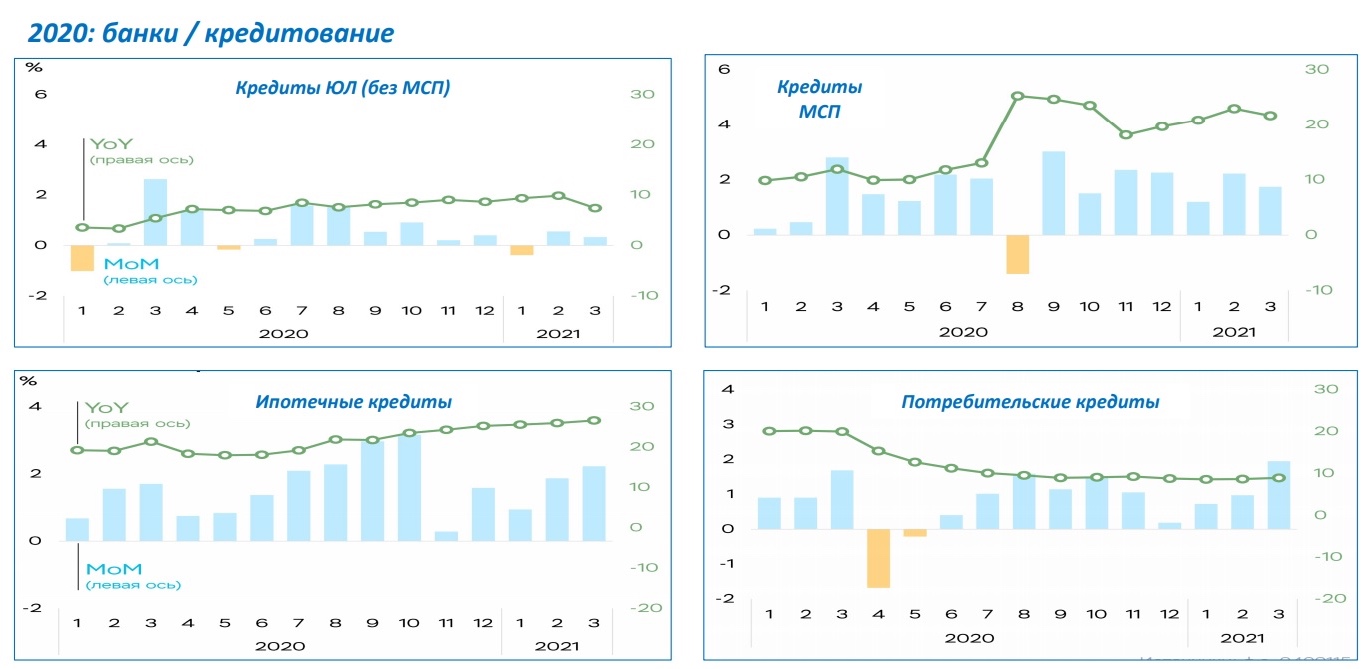

– Наверное, не мне оценивать выводы Банка России: лучший критерий истины – это практика. Но если посмотреть на то, что творилось на рынке в прошлом году, то можно обнаружить несколько очень интересных тенденций, о которых, на мой взгляд, нужно публично говорить и обсуждать. Так, в банковском секторе наблюдалось две противоположные тенденции. Одну из них я бы условно назвал «ковидный QE», количественное смягчение, которое получилось, с одной стороны, за счет накачки льготным финансированием для корпоративного сектора и МСБ, а, с другой – за счет послаблений по резервированию и программ реструктуризации кредитов, которые также касались, в основном, юрлиц и МСБ.

Если внимательно посмотреть на данные ЦБ, видно, что как только заканчивается программа льготного финансирования, объемы кредитования, которые до этого росли (пусть и незначительными темпами), сразу же падают.

– Да, по оценкам «Эксперт РА» в прошлом году объемы кредитования МСБ, если не учитывать льготные кредиты, сократились более чем на 20%.

– Да, и такая же ситуация складывалась, например, на ипотечном рынке. За прошлый год, если я правильно помню цифры, ипотечный портфель банков вырос на 25,8%. Рост этот произошел как раз на льготной ипотеке: в те моменты, когда программа приостанавливалась, сразу же наблюдалось «проседание» объемов выдач. При этом льготная ипотека, если называть вещи своими именами, «разогрела» рынок, «перекосила» конкурентную среду, при том, что этой программой активно пользовались те, кого называют «инвесторами» (лица, рассматривающие приобретение недвижимости в качестве инструмента размещения средств, прим. ред.).

И только в одном секторе кредитования этого «ковидного QE» не было. Я говорю о необеспеченном потребительском кредитовании. Несмотря на это оно росло, а банки – еще один интересный момент – создавали здесь резервы даже в большем объеме, чем того требовалось.

Получилась очень интересная ситуация: с одной стороны – «накачка» льготным финансированием, которым воспользовались банки в определенных секторах и рост в необеспеченном потребительском кредитовании – едва ли не единственном сегменте, где был спрос и, может быть, даже платежеспособный спрос.

Поэтому я вижу проблемы банков не в том, есть или нет «перегрев» на рынке, а в ответе на вопрос: «есть ли жизнь после QE?». И на него банки должны будут ответить. Сейчас эта «жизнь» есть как раз в необеспеченном потребительском кредитовании, которое было лишено этого количественного смягчения.

– То есть органический, естественный рост рынка был только в этом сегменте?

– Он не был органическим. Потому что я не могу назвать органическим ростом ситуацию, при которой он прекращается, как только прекращаются поставки финансирования извне.

– Но мы же говорили об отсутствии «ковидного QE» в этом сегменте? Более того, регулятор намеренно притормаживает этот рост, вводя с 1 июля новые надбавки к уровню риска для таких кредитов…

– Да, вы правы. Здесь необходимо было предпринимать регуляторные меры, так как банки «бросились» в этот сегмент. И часть из них не обращала внимания на качество клиентов, ставя на первое место спрос, даже неплатежеспособный.

– А что происходило на рынке микрофинансирования?

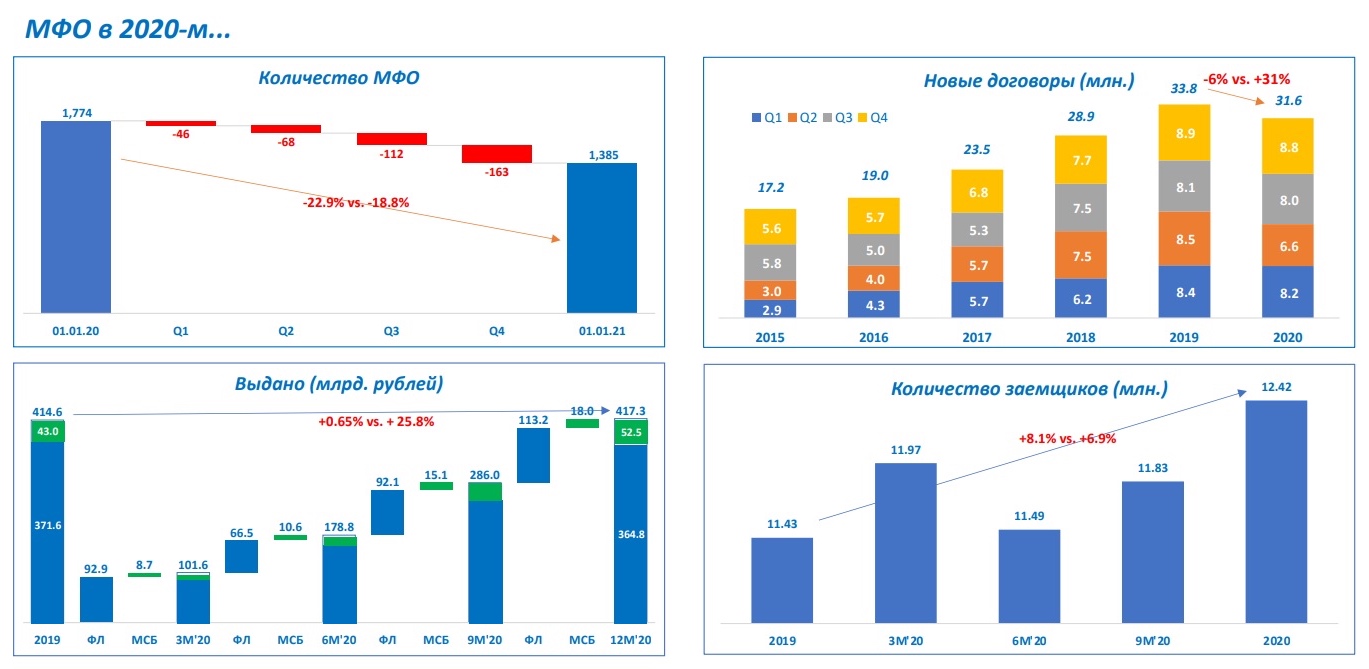

– Здесь была совершенно другая история. Для МФО, само-собой, в отличие от банков, никакого количественного смягчения не было. Но это помогло избежать вечной «болезни» льготных финансов: укрупнения крупных игроков.

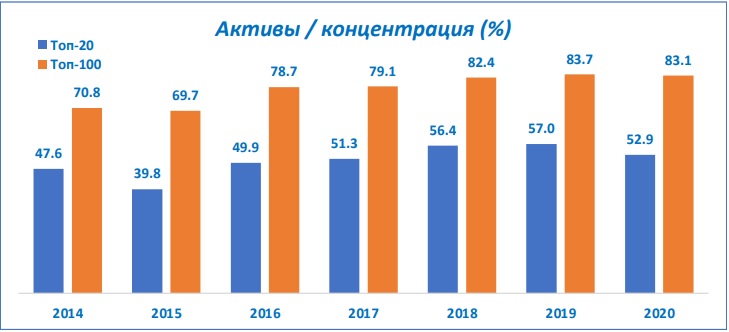

На рынке МФО получилась другая ситуация: крупные игроки стали выдавать меньше займов, но более качественных. Концентрация активов снизилась, но повысилась рентабельность бизнеса и показатель возврата на капитал. МФО оказались на развилке: идти по пути интенсивного или экстенсивного развития.

– Вы говорите о снижении концентрации на рынке, но из данных ЦБ следует, что более 90% всех займов МСБ обеспечили как раз государственные МФО. То есть в этом сегменте концентрация, напротив, растет.

– Я бы не назвал их государственными, так как они принадлежат различным органам власти, а не только федеральным, это некоммерческие МФО, но по сути вы правы. Льготное финансирование, которое было запущено через такие организации для МСБ еще в 2019 году, действительно, сделало своё дело: портфель таких МФО резко вырос. Но это ровно та проблема, которую я отмечал и для банков. Если завтра закончится это льготное финансирование, что вы будете делать?

– Вернемся к качеству портфеля, которое, как вы отметили, улучшается. В последнее время часто приходится слышать, что МФО и банки сближаются с точки зрения качества клиентуры. Действительно это сближение наблюдается?

– Давайте, что называется, «плясать от печки». Кто является клиентами МФО? Извините за английские термины, но это unbanked, то есть те, кого банки не обслуживают, underbanked, то есть те, кому банки выдают недостаточные объемы средств и, наконец, это те, кто любит разные технологические новшества и им все равно, банк это или МФО, главное, чтобы заём можно было мгновенно оформить онлайн.

Теперь скажите, разве банки не работают сегодня с первой категорией, например, с мигрантами? Работают, даже выдают им карты, хотя еще три года назад это был именно unbanked-сегмент. То есть не завтра, а уже «сегодня вечером» эту категорию банки начнут кредитовать.

Поэтому не только МФО двигаются в сторону банков, но и банки, у которых снижается маржа, идут в сторону традиционных клиентов МФО.

– Из пункта А в пункт Б…

– Да, и они встретятся посередине. Скажу больше: они уже встретились, и уже началась «война» за качественного клиента. Например, в прошлом году резко выросли цены на так называемую лидогенерацию. А если борьба за качественного заемщика в сети растет, то неужели она растет только для МФО? И победителем тут выйдет не тот, кто заплатит больше, а тот, кто заплатит меньше.

– Не очень очевидный тезис.

– Победит тот, кто сам будет «притаскивать» к себе эти лиды, не платя лидогенераторам. Достигается это за счет совершенно иного подхода к работе в Интернете. Чтобы привлечь клиента, можно либо платить за «лиды», либо бесплатно отдавать клиенту то, за что вы сами заплатили. А дальше появляется возможность для монетизации клиентской базы.

– Тогда перейдем к ситуации с долгами россиян. Эльвира Набиуллина недавно отмечала, что подавляющее число заемщиков, воспользовавшихся кредитными каникулами, вернулись в график платежей. А всего к началу года завершилось 75% каникул. Вы, как руководитель НАПКА, также видите улучшение ситуации?

– Положительный выход из кредитных каникул коллекторы и не должны видеть.

– Да, разумеется, а как дела у тех заемщиков, которые не смогли нормально выйти «с каникул», вернуть платежеспособность?

– Осенью прошлого года в ЦБ предполагали, что в график платежей смогут вернуться около 80% заемщиков. Я был более пессимистичен, предполагая, что не более 70% заемщиков смогут нормально вернуться «с каникул». Если, действительно, оценки регулятора свидетельствуют о 75%, то это очень неплохой результат.

Теперь о том, что увидели коллекторы. К сожалению, это продолжалось только на протяжении прошлого года, но не отметить этот факт нельзя: изменилось поведение должников. Несмотря на падение доходов, из-за того, что люди не смогли тратить деньги так, как привыкли, у них образовалось больше свободных денег. И уже в конце апреля прошлого года мы стали отмечать рост платежей по погашению просроченной задолженности (как по банковским кредитам, так и по займам МФО). Эта тенденция продлилась приблизительно до декабря. Клиентам стало ясно, что им выгоднее платить по долгам. По данным нашего опроса почти 70% должников, ссылающихся на финансовые трудности, отвечают, что как только финансовая ситуация у них улучшится, они будут платить. Раньше в большинстве случаев мы сталкивались с ответом: «Не платил, и платить не буду».

– Это именно «урок кризиса» или же постепенный рост финансовой грамотности?

– Вынужден сказать, что финансовая грамотность не растет. И не будет расти. Простой пример: после кризиса 2008 года был проведен опрос, который показал, что те же самые люди, которые до кризиса заявляли о своей финансовой грамотности, после кризиса говорили о недостатке у них финансовой грамотности. То есть, когда у людей хорошо с финансами, они считают себя финансового грамотными. И наоборот.

Поэтому просвещение, финансовая грамотность и умение использовать разные финансовые инструменты – это совершенно разные вещи. Да, уровень просвещенности растет, но даже если все вокруг знают алфавит, это вовсе не означает, что все вокруг читают книги и, более того, используют знания, которые в них содержатся.

– Что в целом происходит сейчас на коллекторском рынке с точки зрения его динамики? Как за первый квартал или уже почти за первое полугодие изменились объемы долгов, передаваемых коллекторам?

– Если мы говорим про агентскую схему, то в прошлом году был всплеск передачи долгов, вызванный пандемией. Когда у тебя возникает необходимость позвонить большему числу людей, чем обычно, ты будешь передавать это на аутсорсинг. Приблизительно в третьем квартале прошлого года начался возврат к нормальной модели бизнеса кредиторов, что сказалось и на коллекторском рынке. В итоге, за прошлый год были неплохие объемы переданных долгов по агентской схеме; значительно меньше было продано долгов по договорам цессии. Кредиторам во втором и даже в третьем квартале было не до продаж.

Я предполагаю, что в этом году мы увидим рост продаж долгов (что наблюдалось уже в первом квартале). И банки, и МФО заинтересованы в качестве портфеля и экономии затрат для работы с просрочкой. Долги, выставляемые на продажу, будут «молодеть», что, в свою очередь, означает рост их цены. В принципе, цивилизованный рынок, к которому мы придем, означает, что цены на нем ощутимо вырастут. Соответственно, на рынке останутся только те профессионалы, которые умеют работать при таких ценах.

Обращу внимание, что, когда я говорю про стремление к цивилизованности, я имею в виду не только рынок взыскания долгов, но и в целом финансовый рынок. У нас эти рынки как-то разделили, коллекторов «отдали» под надзор ФССП, дескать, это не финансовые услуги. Но ведь если взять жизненный цикл финансового продукта, то человек сначала «ведется» на рекламу, затем приобретает этот продукт, потом по нему платит, а если не платит, то начинается взыскание. Крайней точкой здесь может быть личное банкротство. То есть для потребителя финансовой услуги жизненный цикл у услуги один и един.

– Долги существенно «помолодели»?

– В начале прошлого года, по сравнению с развитыми рынками, они были слишком «старыми», даже старше 360 дней. Сейчас нормально смотрят и на 180 дней, а некоторые кредиторы экспериментируют и с просрочкой в 90 дней.

– К вопросу о цивилизованности рынка: незадолго до вас мы общались в Анатолием Аксаковым, главой комитета Госдумы по финрынку, который со своей стороны оценивал законодательство, регулирующее финансовый рынок. Какие законы, принятые в этом году, вы оцениваете в качестве позитивных для коллекторского рынка, а какие могут повлиять на него отрицательно?

– К отрицательным я не могу отнести ничего, поскольку большинство принятых законов, увы, не будет иметь влияния на реальный процесс взыскания. Что касается положительных изменений в законодательство, то отмечу очень важный момент, на котором коллекторское сообщество настаивало с момента принятия профильного закона в 2016 году. Причем, я имею в виду не 230-ФЗ «О коллекторской деятельности», а принятый вместе с ним 231-ФЗ, который вводил нормы ответственности для профессиональных взыскателей. В КоАП была добавлена статья 14.57, в которой были прописаны штрафы для нарушителей. Однако в статье содержалась одна интересная строчка: «за исключением кредитных организаций». Но постойте, у нас 95% средств в долг физлицам выдают именно банки, которые и собирают бОльшую часть долгов самостоятельно.

Понятно, что нарушения последовали тут же. Не буду называть конкретные банки, но один из очень крупных игроков только после того, как я обратил на это внимание, убрал из общих условий договора пункт о том, что заемщик изначально соглашается на то, что банк имеет право звонить ему в два раза больше, чем это записано в 230-ФЗ.

Был «отличный» кейс с банком «Пойдем», который возмутился выписанным ему штрафом ФССП в 20 тыс. рублей и дошел до Верховного суда. Если перевести решение суда с юридического на русский, то оно означает, что нарушение было, а вот меры ответственности за это не установлено. А нарушение состояло в том, что социальных сетях банк «поливал грязью» должника.

Так вот буквально на днях Владимир Путин подписал закон, который исключает из статьи 14.57 КоАП это исключение. Это очень важное событие с точки зрения эффективной защиты прав потребителей финуслуг.

Кстати, еще одна часть этого же закона касается уравнивания величин штрафа: банкам и МФО подняли штрафы до уровня тех, которые должны были платить коллекторы. Это неравенство больше било по потребителям, чем по коллекторам, которые за все время заплатили лишь 7 таких штрафов.

– А что касается тех законов, которые, по вашим словам, не будут работать?

– Давайте перечислим. Это закон о запрете на звонки третьим лицам. В 230-ФЗ и так содержится норма о том, что коллектор при звонке должен не только назвать себя, но и идентифицировать того, с кем общается. И если это третье лицо, то коллектор не имеет права ничего ему сообщать. Но и тут есть одна тонкость: по новому закону работает это только в отношении долгов МФО, а вот если общение идет по долгу перед банком, то с третьими лицами взаимодействовать разрешено. Более того, в этом случае достаточно получить устное согласие такого лица, если есть возможность доказать, что такое согласие было дано, при том, что по долгу перед МФО согласие должно быть только письменным. Вам не напоминает то самое «за исключением кредитных организаций»? Еще раз ждем 5 лет?

Точно также не будет работать закон, запрещающий коллекторам изымать в счет уплаты долга домашних животных. Коллекторы и так не имели права этого делать. Баловалось этим одна МФО: так она давно не в реестре. Изымать имущество в счет долга имеют право только судебные приставы в счет погашения той задолженности, которая признана судом.

– То есть подобные законы вам – коллекторам – не мешают?

– Не в этом дело. Главное, что они не защищают права потребителей. Тот, кто преследует материальную выгоду, всегда найдет способы обойти букву закона. Но если бы эта буква закона защищала потребителей, то мы, как саморегулируемая организация, обратили бы внимание коллег на то, что некоторых их действия являются недопустимой практикой. Но что делать, если закон не исполним? Такое законодательство лишь создает больше правовой неопределенности.

– Продолжая тему если не законов, то законотворцев, не могу не спросить про ситуацию с депутатом Виталием Милоновым, на которого коллекторы подают в суд.

– В суд мы не можем подать – он имеет депутатскую неприкосновенность. Поэтому мы, в соответствии с процедурой, обратились в Следственный комитет. Причем обратились еще в начале апреля, но в положенный срок ответа не получили. Поэтому, когда господин депутат выступил с повторными заявлениями, в которых на наш взгляд разжигал вражду по профессиональному признаку, мы вновь обратились в Следственный комитет с просьбой дать оценку этим фактам. Мы ждем ответа и нам неинтересно, пойдет ли этот господин вновь на выборы, будет ли у него далее иммунитет или нет. Мы считаем, что перед законом все равны.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Кирилл Дианов: «Финансовый сектор стал драйвером импортозамещения»

Российский финансовый сектор находится на этапе масштабной технологической перестройки ввиду регуляторных требований и ограничений на использование зарубежного программного обеспечения. Ужесточение стандартов ЦБ, в том числе приказ № 683-П, ставит перед банками и страховыми компаниями задачу не только обеспечить высокий уровень информационной безопасности, но и выстроить устойчивую ИТ-инфраструктуру на базе отечественных решений. Вместе с Кириллом Диановым, руководителем направления облачной интеграции «Онланты», обсудили тренд на импортозамещение в финсекторе и проанализировали ряд используемых решений.

Кирилл Дианов: «Финансовый сектор стал драйвером импортозамещения»

Российский финансовый сектор находится на этапе масштабной технологической перестройки ввиду регуляторных требований и ограничений на использование зарубежного программного обеспечения. Ужесточение стандартов ЦБ, в том числе приказ № 683-П, ставит перед банками и страховыми компаниями задачу не только обеспечить высокий уровень информационной безопасности, но и выстроить устойчивую ИТ-инфраструктуру на базе отечественных решений. Вместе с Кириллом Диановым, руководителем направления облачной интеграции «Онланты», обсудили тренд на импортозамещение в финсекторе и проанализировали ряд используемых решений.

Тимур Аитов: «Эпитет «цифровой» – порой просто дань моде»

Как идут процессы развития цифровой экономики в нашей стране, какие проблемы нас подстерегают на этом пути? Какие значимые проекты уже реализованы и как происходящее отразится и уже отражается на каждом из нас – об этом в беседе с председателем комиссии по безопасности финансового рынка совета Торгово-промышленной палаты России Тимуром Аитовым. Основные ракурсы сегодняшней беседы – проблематика цифрового рубля (ЦР), уязвимости и риски систем искусственного интеллекта (ИИ), будущее денежной системы (ДС) страны в целом.

Тимур Аитов: «Эпитет «цифровой» – порой просто дань моде»

Как идут процессы развития цифровой экономики в нашей стране, какие проблемы нас подстерегают на этом пути? Какие значимые проекты уже реализованы и как происходящее отразится и уже отражается на каждом из нас – об этом в беседе с председателем комиссии по безопасности финансового рынка совета Торгово-промышленной палаты России Тимуром Аитовым. Основные ракурсы сегодняшней беседы – проблематика цифрового рубля (ЦР), уязвимости и риски систем искусственного интеллекта (ИИ), будущее денежной системы (ДС) страны в целом.

обсуждение