При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Реформа налога на доходы граждан, которая предусматривает прогрессию в зависимости от уровня дохода, преследует цели достижения нового общественного согласия, нежели пополнения бюджета. Теме налогов был посвящен недавний онлайн-семинар «Эксперт РА».

Предложения минфина России

С момента введения в 2001 году плоской шкалы налога на доходы физического лица (НДФЛ), так называемая «системная оппозиция» в лице КПРФ и ЛДПР неоднократно пыталась реформировать её. И именно – вернуться к прогрессивному налогу: чем больше гражданин зарабатывает, тем больше платит государству. Однако все попытки части депутатов оказывались безуспешными. Однако, уже в 2021 году был сделан первый шаг к введению прогрессивной шкалы: граждане, чьи доходы превышали 5 млн рублей в год (около 417 тыс. рублей в месяц), стали платить 15% вместо обычных 13%.

Дальнейшим триггером для реформы стало послание президента России Владимира Путина Федеральному Собранию в конце февраля 2024 года. В итоге министерство финансов России внесло в Госдуму законопроект со следующими основными параметрами будущей реформы НДФЛ:

Параметры предлагаемой системы прогрессивного налогообложения

|

Годовой доход |

Среднемесячный доход |

Ставка |

|---|---|---|

|

До 2,4 млн рублей |

До 200 тыс. рублей |

13% |

|

2,4-5 млн |

200 – 416,7 тыс. |

15% |

|

5-20 млн |

416,7 – 1667 тыс. |

18% |

|

20-50 млн |

1,67 – 4,17 млн |

20% |

|

От 50 млн |

От 4,17 млн |

22% |

Реформа: за и против

– Граница в 2,4 млн рублей, скорее всего, не случайна. В законе про самозанятых говориться, что специальная налоговая ставка действует при доходах, не превышающих 2,4 млн рублей. Соответственно, это сделано для того, чтобы отчасти избежать регуляторного арбитража, – рассказала в ходе специального вебинара Анастасия Подругина, доцент факультета мировой экономики и мировой политики Высшей школы экономики.

По её словам, реформа, инициированная минфином, призвана снизить неравенство доходов. В тоже время, эксперт оговорился, что есть научные работы, в которых делается вывод, что при определённых условиях неравенство доходов может и вырасти. Например, если богатые начнут выводить свои капиталы в оффшоры.

– Основной аргумент в пользу прогрессивной налоговой системы лежит в области справедливости и перераспределения богатства в обществе. Этот аргумент основан на концепции ability-to-pay, – подчеркнула в своём выступлении Анастасия Подругина.

Данная концепция основана на том, что лица с более высокими доходами имеют больше возможностей нести бремя налогообложения, чем лица с более низкими доходами. Таким образом, с учётом регрессивности НДС и других косвенных налогов прогрессивный налог также подается как инструмент снижения неравенства в налогообложении.

Аргументы за и против введения института прогрессивной шкалы НДФЛ

Анастасия Подругина считает, ссылаясь на исследования, что прогрессивный налог искажает стимулы экономических агентов к труду – дополнительные усилия будут приносить всё меньше располагаемого дохода с перешагиванием с одной ступени на другую. Более высокие налоговые ставки для агентов с более высокими доходами могут ограничивать их способность инвестировать в бизнес и создавать рабочие места, тем самым снижая общий объем производства в экономике.

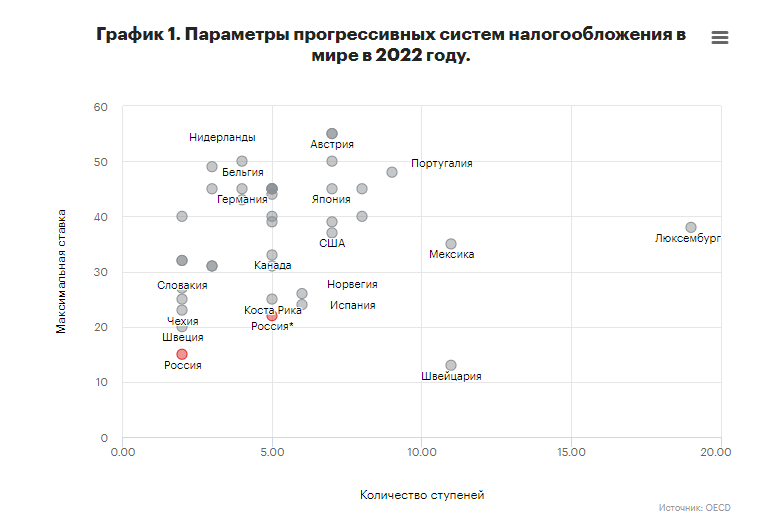

Прогрессивные системы налогообложения распространены в Европе и мире. При этом количество ступеней – планок доходов и соответствующих им значений налога – разнятся иногда кардинально. Например, в Швеции действуют всего 2 ступени дохода. А в Люксембурге – 19.

– Система налогообложения в стране во многом демонстрирует представления государства и общества о справедливости, – подчеркнула Подругина.

Ближайшими соседями с нами в координатах «количество ступеней – максимальная ставка» окажутся Коста-Рика, Испания, Норвегия. При условии, если законопроект будет принят депутатами в нынешней конфигурации.

Для оценки прогрессивности системы важно не только то, насколько высока максимальная ставка, но и то, какова доля людей, которые платят именно такой налог.

– Например, в США и Корее очень небольшая доля населения облагается по минимальной ставке, тогда как в Великобритании она значительно выше, – пояснила аналитик.

Доля населения, облагаемая налогом по первой, самой низкой ставке

- 23% – Италия

- 20% – Австрия

- 20% – Великобритания

- 20% – Ирландия

- 20% – Литва

- 20% – Швеция

- 19% – Словакия

- 17% – Польша

- 11% – Франция

- 10% – США

- 9% – Нидерланды

- 6% – Корея

Для России аналогичный показатель составил 0 для нулевой ставки налога и около 99,9% для первой ставки налога в 13% в 2023 году. В случае снижения порогового значения для ставки 15% до 2,4 млн рублей такой показатель составил бы около 98,6% в 2023 году.

То есть, почти 99% населения в прошлом году заплатили бы налог по ставке 13%, их не коснулось бы снижение порогового значения, подчеркнула Анастасия Подругина. В будущем году с учетом инфляции это значение составит около 98,2%, если ориентироваться на последний прогноз минэкономразвития, предсказывающий инфляцию в 5,1% в 2024-м и около 4% в 2025-м.

Отдельно аналитик остановилась на распределении прибыли по домохозяйствам. В отечественной системе индивидуального налогообложения размер налога не зависит от количества членов семьи, от количества детей. Например, домохозяйство со среднедушевым доходом в 700 тыс. рублей в год может состоять как из одного работающего взрослого с прибылью в 2,1 млн рублей в год и двух иждивенцев, так и двух работающих взрослых с доходом по 700 тыс. рублей. Вышеприведенные расчеты верны только для домохозяйств второго типа, в которых среднедушевой доход домохозяйства равен получаемой прибыли. Домохозяйства любых других типов будут увеличивать оценку доли населения, которой коснется изменение.

Какую часть населения затронет реформа?

Вышеприведенные расчеты верны только для домохозяйств, в которых среднедушевой доход домохозяйства равен получаемой прибыли.

– Соответственно, домохозяйства любых других типов будут увеличивать оценку доли населения, которой коснется изменение. Вероятно, что оценка в 3,2% работающих граждан, которых коснутся предложенные изменения, данная минфином, близка к истине, – рассуждает Подругина.

– Обсуждение реформы со стороны выглядит так, как будто всё уже предрешено, – замечает Владимир Климанов, директор Института реформирования общественных финансов.

Между тем, как только законопроект попал в Госдуму, в депутатской среде начались бурные дискуссии. К примеру, представители РСПП настаивают на том, что ставки должны быть ниже, а представители фракции ЛДПР, наоборот, считают, что ставки следует поднять.

– Кроме того, пока непонятно, как будет выглядеть схема перераспределения полученных с новых налогов денег между федеральным и региональными бюджетами, – добавил вопросов Климанов.

Эксперт напомнил, что в ходе последней итерации реформы НДФЛ – когда налог был поднят до 15% для тех граждан, кто заработал более 5 млн рублей в отчётный период – депутаты приняли решение перечислять средства в фонд «Круг добра», который перечисляет деньги на лечение детских тяжёлых болезней.

Карина Худенко, партнёр компании «Технологии доверия» (бывшая PriceWaterHouseCoopers), согласилась с коллегами в том, что реформа НДФЛ задумывалась не для пополнения бюджета. Эксперт также напомнила, что введение ставки в 15% для доходов от 5 млн рублей принесло в бюджет в 2 раза больше денег, чем закладывал минфин.

Как поведёт себя рынок труда после начала реформы? Карина Худенко напомнила, что рынок труда итак значительно перегрет, а с введением прогрессивной шкалы ситуация ухудшится:

– Вероятно, что повышение зарплат для высокооплачиваемых сотрудников будет заложено в бюджеты 2025 года.

Худенко отмечает, что реформа неизбежно повысит нагрузку на фонд оплаты труда предприятий – покрытие налога частично возьмёт на себя работодатель.

Кроме того, эксперт уверена, что часть из 3 млн человек, которых всё-так затронет реформа, изменят своё потребительское поведение. Иными словами, начнут меньше тратить. В этой связи можно ожидать снижения доходов в таких сегментах экономики, как внутренний туризм, рестораны, спортивные центры и проч.

– Негативный эффект будет однозначно, однако он будет ограниченным, – резюмировала Карина Худенко.

Москва.

обсуждение