При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

На фондовом рынке воцарилось затишье

- 09.06.2021 | 13:48

- Рынки

- Алексей Калачев

- Финам

В среду, 8 июня, торги в Москве начались с умеренного роста. Индекс МосБиржи не проявил большой силы, находясь неподалеку от максимальных значений, в то время как индекс РТС прибавлял более решительно с учетом продолжающегося укрепления курса рубля.

В отсутствии важных новостей и статистики и в условиях невнятного внешнего фона рынок накапливает силы, поскольку затишье не длится долго. Накануне Всемирный банк повысил прогноз глобального роста в этом году до 5,6% с январского прогноза в 4,1%. Основное внимание игроков теперь будет приковано к реакции ФРС США к завтрашним данным по инфляции.

В Китае индекс потребительских цен в мае показал рост в годовом сравнении на 1,3%, индекс цен производителей подскочил на 9%. Фондовые индексы поднебесной показали отсутствие выраженной динамики.

Остальные рынки ЮВА двигались разнонаправленно, при этом KOSPI и Nikkei 225 показали снижение. Европа с открытия бирж также не демонстрирует роста. Фьючерсы на индексы США словно замерли в ожидании без особых изменений. Фьючерсы на большинство промышленных металлов слегка снижаются. Однако цена нефти марки Brent растет на 0,45% до 72,55 долларов за баррель, а рубль продолжает укрепляться к доллару и евро.

На этом фоне, по состоянию на 11:30 МСК, индекс МосБиржи прибавляет 0,22%, поднимаясь до 3 815,97 пункта, а номинированный в долларах индекс РТС растет на 0,67% до 1 670,45 пункта.

В лидерах роста – «Аэрофлот» (+2,35%), не слишком ликвидные бумаги «Фармсинтез» (+2,06%) и привилегированные акции «Транснефти» (+2,01%).

В числе проигравших с утра пребывают привилегированные акции «Мечела», бумаги Энел Россия (-1,69%) и ТМК (-1,48%).

Инвесторам, интересующимся российским рынком акций, мы рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

Значимых корпоративных новостей сегодня не ожидается. Росстат представит данные об оценке индекса потребительских цен с 1 по 7 июня 2021 года. Президент РФ В. Путин в режиме видеоконференции приме участие в запуске Амурского газоперерабатывающего завода компании «Газпром». А вечером ожидаются данные по запасам сырой нефти в США.

С технической точки зрения индекс МосБиржи остается в рамках восходящего канала, причем у верхней его границы. В сочетании Индексом относительной силы (RSI), который находится в зоне перекупленности, это означает, что можно ожидать движения вниз к середине этого канала в район 3700 пунктов.

США: игроки продолжают выжидать

Во вторник, 8 июня, фондовые площадки США завершили день незначительными разнонаправленными изменениями. Инвесторы проявляли сдержанность в ожидании новых данных по инфляции, который выйдут в четверг, опасаясь, что они могут заставить ФРС начать пересматривать сверхмягкую денежно-кредитную политику.

Свежие данные по внешней торговле совпали с ожиданиями рынка. Экспорт вырос на 1,1% до $205 млрд, импорт снизился на 1,4% до $273,9 млрд. Дефицит торгового баланса США сократился до $68,9 млрд в апреле 2021 года с рекордной величины в $75 млрд в марте.

В то же время информация с рынка труда поддерживает опасения о возможности сворачивания программ финансовой поддержки населения. Согласно ежемесячному отчету JOLTS, количество вакансий увеличилось на 998 тыс. до 9,3 млн в апреле, отражая значительный рост спроса на рабочую силу. При этом владельцы крупных и малых предприятий жалуются на трудности с поиском квалифицированных рабочих, несмотря на высокий уровень безработицы. Количество новых сотрудников выросло на лишь 69 тыс. до 6,075 млн, в то время как общее количество увольнений увеличилось на 324 тыс. до 5,76 млн.

По результатам торговой сессии индикатор «голубых фишек» Dow Jones Industrial Average отступил на 0,09% до отметки 34 599,82 пункта, индекс широкого рынка Standard & Poor's 500 снизился на символические 0,02% до 4 227,26 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite показал рост на 0,31% до значения 13 924,91 пункта.

Если не считать Clover Health Investments, бумаги которой сетевые игроки Reddit разогрели на 85,82%, и прочих так называемым «мемов», в числе которых GameStop, AMC Entertainment Bed Bath & Beyond Inc, Workhorse Group и др., то одним из роста на Nasdaq можно считать акции Stitch Fix, которые подскочили на 14,08%. Компания, предоставляющая онлайн-услуги персонального подбора одежды, сократила чистый квартальный убыток на 45%, показав результат выше ожиданий.

Производитель телекоммуникационного оборудования Marvell Technology отчитался о скорректированной прибыли в размере $0,29 на акцию. Выручка компании подскочила на 20% в годовом выражении - до $832,3 млн. Аналитики ожидали скорректированную прибыль на уровне $0,27 на акцию при выручке в $805,4 млн. Акции Marvell Technology прибавили 5,10%.

Первую пятерку лидеров роста в составе S&P 500 сформировали такие бумаги, как NRG Energy (+4,46%), News Corp (+3,78%), Xerox (+3,12%), Albemarle (+3,06%) и Lumen Technologies (+3,04%).

В числе наиболее проигравших оказались акции Micron Technology (-4,18%), CMS Energy (-3,93%), Discovery (-3,84%) и Discovery Communications (-3,78%), а также DISH Network (-3,22%).

Акции производителя оборудования для производства микросхем Applied Materials, входящие в состав стратегии «US. Сбалансированная», а также в состав стратегии «Global. И целого мира мало» (доступна только квалифицированным инвесторам), снизились в цене на 2,24%.

S&P 500

На дневном графике S&P 500 продолжается среднесрочный восходящий тренд. Как мы видим, индекс консолидируется вблизи максимальных значений и, вероятно, готовится их обновить.

Европа: авиаперевозчики идут на взлет

Европейские индексы с открытия движутся в разные стороны, ожидая более внятных сигналов от финансовых регуляторов в связи с ростом инфляции. Ослабление пандемических ограничений поддерживает акции компаний, связанных с авиаперелетами.

По свежим данным, сальдо торгового баланса Германии составило 15,9 млрд евро по сравнению с 14,0 млрд евро месяцем ранее, но все же оказалось ниже прогнозов, предсказывавших 16,3 млрд евро. Объем экспорта Германии в апреле относительно марта вырос на 0,3%, импорт снизился на 1,7%.

В среду ожидается встреча официальных лиц Великобритании и Европейского союза для рассмотрения действия протокола по Северной Ирландии.

По состоянию на 12:05 МСК британский FTSE 100 снижается на 0,59%. Германский DAX отступает на 0,09%, а французский CAC 40 поднимается на 0,09%. Сводный фондовый индекс региона STOXX Europe 600 пребывает вблизи закрытия вчерашних торгов, опускаясь на 0,05% до уровня 453,80 пункта.

Накануне Государственный департамент США ослабил свои рекомендации об ограничении поездок в ряд стран, включая Францию и Германию. На этом фоне поднимаются акции европейских авиакомпаний: Air France KLM и Lufthansa прибавляют 2,7%, а бумаги IAG стали дороже на 2,9%. Акции Aeroports Paris подскочили на 4,9%.

В числе лидеров роста также оказались нидерландская компания WFD Unibail Rodamco (+5,9%), управляющая коммерческой недвижимостью, и шведская биофармацевтическая компания Swedish Orphan Biovitrum (+4,8%).

В числе аутсайдеров отметились норвежская рыбоводческая компания Salmar ASA (-5,5%), шведский продавец хозяйственных товаров и инструмента Husqvarna (-4,9%) и австрийская нефтяная компания OMV (-4,7%).

DAX

С точки зрения теханализа на дневном графике индекс DAX остается в рамках восходящего тренда, но снова встречает рост сопротивления после выхода на вершину. Сильная поддержка присутствует в районе 15 200 пунктов.

Китай: торги проходили в нейтральном ключе

В среду, 9 июня, китайские фондовые индексы также не показали внятной общей динамики на фоне действий регуляторов по «охлаждению» товарных рынков. Игроков беспокоят признаки инфляции, которые находят подтверждение в новой статистике.

Хотя индекс потребительских цен в мае показал снижение на 0,2% относительно апреля, в годовом исчислении этот ключевой индикатор уровня инфляции показал рост на 1,3%. Это выше, чем 0,9% в апреле, хотя и меньше прогнозного значения в 1,6%.

При этом цены производителей в Китае продолжили рост пятый месяц подряд. В мае они подскочили на 9% в годовом выражении, что стало самым существенным ростом с сентября 2008 года. Аналитики ожидали подъема на 8,5% после роста на 6,8% в апреле.

Центральное руководство КНР призвало все региональные власти регулировать товарный рынок, усилить надзор и приложить все усилия, чтобы обеспечить адекватное предложение и стабильные цены на импортную продукцию. При этом Народный банк Китая снизил объемы вливания наличных денег в банковскую систему через операции обратного РЕПО.

По итогам биржевых сессий сводный индекс CSI 300 показал символический рост на 0,08% до 5 236,45 пунктов, а индекс высокотехнологичных компаний ChiNext отступил на 0,03% до 3 2207,63 пункта. Индекс Hang Seng в Гонконге, где торги заканчиваются на час позже, чем на биржах материкового Китая, завершил день на уровне 29 278,00 пунктов, потеряв 0,05%.

В числе аутсайдеров дня в Гонконге оказались бумаги Alibaba Health Information (-2,80%), поставщика спортивной одежды и аксессуаров ANTA Sports Products (-1,72%) и производителя смартфонов Xiaomi (-1,23%).

Акции крупнейшего онлайн-ритейлера Alibaba (входят в состав активов стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам), снизились на 1,05%.

Среди бумаг, показавших рост, обосновались акции производителя молочных продуктов и мороженного China Mengniu Dairy (+4,88%), нефтяной компании CNOOC (+3,08%) и производителей солнечных панелей Xinyi Solar (+3,38%).

CSI 300

С точки зрения теханализа индекс CSI 300 совершил возврат к верхней границе того канала, где он накапливал силы три весенних месяца. Здесь теперь находится серьезный уровень поддержки, оттолкнувшись от которого индекс может возобновить рост.

На валютном рынке пара USD/CNY снижается на 0,12% до 6,3924, тогда как курс USD/CNH опускается на 0,10% до 6,3916. Котировки валютной пары USD/HKD остаются почти без изменений, отступая на 0,01% до 7,7594.

Доходность 10-летних китайских государственных облигаций в четверг укрепилась на 2,4 б. п. до 3,144%.

Цены на нефть вновь бьют рекорды

В среду, 9 июня, цены на нефть достигли новых высот после возобновления роста днем ранее. Инвесторы позитивно отреагировали на решение американских властей ослабить ограничения для путешествий в Канаду, Францию и Германию, поскольку это будет способствовать восстановлению международного авиасообщения и увеличению спроса на нефть. Кроме того, вчера госсекретарь США Энтони Блинкен заявил, что санкции в отношении Ирана скорее всего сохранятся. Это посеяло сомнения в успешности исхода переговоров по ядерной сделке, тем самым поддержав рост нефтяных цен. Еще одним позитивным фактором для рынка «черного золота» стали опубликованные вчера данные от Американского института нефти, показавшие снижение запасов сырой нефти в США.

К 11:59 МСК августовские фьючерсы на нефть марки Brent растут на 0,60% и находятся у отметки $72,65, а июльские фьючерсы на нефть марки WTI торгуются в плюсе на 0,60% на уровне $70,47.

Одной из причин возобновления роста нефтяных котировок стало ослабление в США ограничений на международное авиасообщение с Канадой, Германией и Францией. На фоне прогресса в вакцинации населения риски новых вспышек заболеваемости коронавирусом снижаются, что позволяет странам постепенно открывать границы. Стоит сказать, что спрос на нефть со стороны авиационного сегмента пока не восстановился до докризисных уровней, в связи с чем потенциал роста здесь все еще сохраняется.

Помимо этого, вчерашние заявления госсекретаря США Э. Блинкена посеяли некоторые сомнения в успешном исходе переговоров с Ираном. Блинкен допустил, что многие санкционные меры в отношении Ирана сохранятся даже в случае возвращения к Тегеранской ядерной сделке. Очевидно, что для Ирана ключевым является вопрос снятия ограничений на экспорт нефти, и обозначенная позиция США по санкционному вопросу может притормозить переговорный процесс.

Дополнительным импульсом для роста цен на нефть стали опубликованные вчера данные от Американского института нефти. По итогам прошлой недели запасы сырой нефти в США сократились на 2,108 млн баррелей в сравнении с предыдущим снижением на 5,36 млн баррелей, что, однако, оказалось хуже консенсус-прогноза в -3,576 млн баррелей. Сегодня в 17:30 МСК ожидается выход официальной статистики по запасам нефти в Штатах от агентства EIA.

Отдельно стоит сказать, что вчера агентство EIA выпустило очередной ежемесячный отчет по нефтяному рынку. Согласно представленным данным, прогноз по мировому спросу на нефть на 2021 год был сохранен на уровне 97,7 млн б/с, при этом ожидаемый рост добычи нефти во втором полугодии будет способствовать замедлению снижения накопленных нефтяных запасов, однако рыночный баланс при этом сохранится.

Нефть Brent

Цена нефти марки Brent по итогам предыдущей сессии закрылась выше уровня $72, а сегодня достигла нового максимума на отметке $72,83. При этом по индикатору стохастика складывается ситуация «медвежьей дивергенции», когда новые пики на графике цены сопровождаются снижением стохастических линий, что может являться признаком скорого окончания восходящего тренда.

Цены цветных металлов снижаются на торгах в среду. По состоянию на 11:59 МСК котировки золота опускаются на 0,17% и находятся у отметки $1891,20 за тройскую унцию.

Золото (GC)

Цена золота пока удерживается под уровнем $1900. Вместе с тем стохастические линии развернулись вверх, что может быть сигналом к росту котировок в краткосрочной перспективе.

Волатильность на валютных рынках снизилась в ожидании данных по инфляции в США

В среду, 9 июня, на валютном рынке наблюдается пониженная волатильность. Инвесторы находятся в ожидании публикации данных по инфляции в США, которые станут известны завтра и заседания ЕЦБ, также намеченного на четверг.

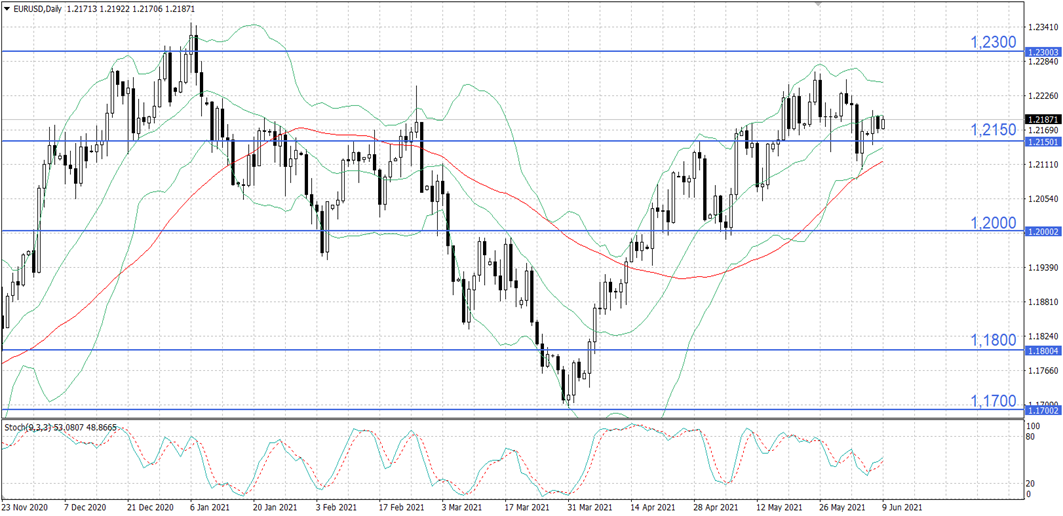

По состоянию на 11:51 МСК курс EUR/USD подрастает на 0,12% и находится на отметке 1,21860, а индекс доллара DXY опускается на 0,06% и торгуется у уровня 90,025. По итогам предыдущей торговой сессии курс основной валютной пары снизился на 0,16%, до отметки 1,2171, а индикатор DXY подрос на 0,14%, закрывшись на уровне 90,076.

Временное затишье на валютных торгах связано с ожиданием свежих данных по инфляции в США, которые могут повлиять на дальнейшие решения ФРС в части денежно-кредитной. Согласно консенсус-прогнозу, в мае инфляция в Штатах ускорилась на 0,5 п.п., до 4,7%, в связи с чем многие инвесторы не исключают, что Федрезерв может ранее запланированного перейти к сворачиванию монетарных стимулов.

Также завтра ожидается заседание ЕЦБ, и участников рынка интересуют оценки регулятора по текущему состоянию европейской экономики. В целом каких-то кардинальных изменений ДКП Европейского ЦБ не ожидается, однако евро может оказаться чувствительным к намекам о корректировке темпов покупки облигаций в рамках программы PEPP.

Что касается макроэкономической статистики, вчера в еврозоне вышли окончательные данные по изменению занятости за первый квартал. Показатель сократился на 1,8% г/г против снижения на 1,9% г/г в четвертом квартале, что оказалось лучше предварительной оценки в -2,1% г/г. Окончательные данные по изменению ВВП еврозоны также порадовали инвесторов: значение показателя было пересмотрено вверх на 0,5 п.п., до -1,3% г/г, в сравнении с -4,7% г/г по итогам четвертого квартала. Вместе с тем индексы экономических настроений ZEW в еврозоне и отдельно в Германии продемонстрировали отрицательную динамику. Так, в еврозоне июньское значение индекса составило 81,3 пункта против 84 пунктов в мае, а в Германии показатель снизился на 4,6 пп., до 79,8 пункта, тогда как аналитики ждали роста до 86 пунктов.

В США вчера стали известны данные по количеству открытых вакансий JOLTS. В апреле показатель вырос до 9,286 млн против 8,288 млн месяцем ранее и консенсус-прогноза в 8,3 млн. Сальдо торгового баланса США в апреле сложилось на уровне -68,9 млрд долл. в сравнении с -75 млрд долл. в марте, тогда как аналитики ожидали результата в -69 млрд долл.

Сегодня следует проследить за публикацией в США апрельских данных по объему товарно-материальных запасов на оптовых складах.

Курс EUR/USD удерживается выше уровня 1,2150 над линией 50-дневной скользящей средней. Стохастические линии развернулись вверх, не доходя до границы зоны перепроданности, что может указывать в пользу роста по инструменту в краткосрочной перспективе.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Фондовые индексы США завершают построждественскую сессию без существенных изменений

Основные фондовые индексы США в последний час построждественской сессии остаются стабильными, акции балансируют на исторических вершинах.

Фондовые индексы США завершают построждественскую сессию без существенных изменений

Основные фондовые индексы США в последний час построждественской сессии остаются стабильными, акции балансируют на исторических вершинах.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение