При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Нефтегазовый сектор помогает российскому рынку продолжить рост

- 15.09.2021 | 14:43

- Рынки

- Сергей Кауфман

- Финам

В среду, 15 сентября, российский фондовый рынок показывает положительную динамику в первой половине торгов. Индекс МосБиржи снова обновил исторический максимум. В лидерах роста находятся акции нефтегазового сектора на фоне позитивной динамики цен на нефть, которые повышаются почти на процент, и очередных исторических максимумов по ценам на газ в Европе.

Индекс МосБиржи к середине торговой сессии вырос на 0,56% до 4078,5 пункта, а долларовый индекс РТС прибавил 0,76% до 1767,9 пункта.

Торги в США во вторник завершились преимущественно снижением. Сегодня фьючерс на индекс S&P 500 растёт на 0,3%, а доходность 10-летних «трежериз» остаётся у отметки 1,28%.

В течение дня мировые инвесторы будут следить за объёмом промышленного производства в США за август, еженедельными данными по запасам нефти от EIA и данными по инфляции в ряде европейских стран и Канаде.

Александр Новак сообщил, что в ближайшие дни Минэнерго должно представить доклад о возможности обеспечения экспорта газа Роснефтью через Северный поток-2. Учитывая наличие у Роснефти договорённости с BP по поставкам газа и отсутствие прогресса в исключении СП-2 из действия газовый директивы, можно предположить, что у компании Игоря Сечина в этот раз высокие шансы на успех. Акции Роснефти к середине торгов растут на 5,5%.

Цены на газ в Европе впервые в истории превысили отметку $950 за тыс. кубометров. На этом фоне очередной день лучше рынка себя чувствуют акции «Газпрома», растущие на 0,9%.

Прочими лидерами роста в индексе МосБиржи являются акции Транснефти а.п. (+2,54%), Лукойла (+2,40%), и Магнита (+2,03%). В минусе торговались акции TCS Group (-2,48%), ММК (-1,40%), и Фосагро (-1,32%).

Сегодня акции ТМК последний день торгуются с дивидендом 17,71 руб. на акцию (15% доходности).

Инвесторам, интересующимся российским рынком акций, мы рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

С технической точки зрения на дневном графике индекс МосБиржи вплотную приблизился к верхней границе среднесрочного восходящего канала. Индекс относительной силы указывает на локальную перекупленность индекса.

В США продолжается небольшая коррекция

Во вторник, 14 сентября, американские индексы по итогам торгов продемонстрировали негативную динамику. Инвесторы продолжают опасаться повышения максимальной ставки корпоративного налога до 26,5% с текущих 21% в рамках финансирования бюджетного плана. Небольшого позитива вчера добавили данные по инфляции, которые дают надежду на продолжение мягкой монетарной политики. На этом фоне хуже рынка выглядел банковский сектор, а немного лучше – золотодобытчики и большинство технологических компаний.

По итогам торгов индикатор «голубых фишек» Dow Jones Industrial Average упал на 0,84% до 34 577,6 пункта. Индекс широкого рынка Standard & Poor's 500 стал легче на 0,51% до 4 445,9 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite снизился на 0,45% до 15 037,8 пункта.

Что касается опубликованной вчера макростатистики, базовый индекс потребительских цен в августе вырос на 4% г/г, хотя консенсус ждал роста на 4,2%. Отметим, что инфляция ниже прогнозов даёт ФРС возможность проводить более мягкую монетарную политику.

Правительство Макао заявило, что собирается ужесточить контроль над индустрией казино. На этом фоне в лидерах падения оказались компании, являющиеся операторами казино в Макао: Wynn Resorts (-10,85%) и Las Vegas Sands (-9,75%).

Между тем, акции одного из ведущих в мире производителей компьютеров и мобильных устройств Apple, входящие в состав стратегии "US. Сбалансированная", а также стратегии "Global. И целого мира мало" (доступна только квалифицированным инвесторам) упали на 0,96%. Вчера компания провела презентацию, на которой, среди прочего, представила iPhone 13. Отметим, что акции Apple часто растут до презентации, но немного корректируются после неё.

На 7,3% упали акции телекоммуникационной корпорации Comcast после того, как компания заявила о замедлении темпов роста количества подписчиков в августе.

S&P 500

С точки зрения теханализа на дневном графике индекс S&P 500 приблизился к нижней границе среднесрочного восходящего канала, что повышает вероятность отскока ближе к верхней границе фигуры.

Европейские индексы начали день нейтрально

В среду, 15 сентября, основные европейские индексы показывают нейтральную динамику в первой половине торгов. Негатива европейским инвесторам добавляет снижение китайского и американского рынка, а также данные по инфляции в Великобритании, которые оказались выше прогноза. Однако позитивная статистика по объёму промышленного производства в Еврозоне уравновешивает негатив.

По состоянию на 12:10 МСК немецкий DAX увеличился на 0,01%, британский FTSE 100 вырос на 0,05%, а французский CAC 40 стал легче на 0,17%. Сводный фондовый индекс региона STOXX Europe 600 упал на 0,1% до 467,2 пункта.

Что касается опубликованной сегодня макростатистики, индекс потребительских цен в Великобритании в августе вырос на 3,2% г/г, хотя консенсус ожидал роста только на 2,9% г/г. При этом во Франции годовая инфляция в августе совпала с прогнозом и составила 1,9%, а в Италии оказалась ниже ожиданий – 2% против 2,1%. Отметим также, что объём промышленного производства в Еврозоне в июле вырос на 7,7% г/г – лучше прогноза.

Розничная сеть магазинов одежды H&M сообщила, что за 3 месяца, оканчивающиеся августом, выручка компании снизилась на 11% относительно уровня доковидного 2019 года. Аналитики ожидали более сильной динамики, в связи с чем акции H&M снижаются на 3,1%.

Конкурент H&M Inditex (владеет сетью Zara) сообщил, что за период с мая по июль увеличил продажи на 7% относительно уровня 2019 года. Однако этого оказалось недостаточно для роста – к середине торгов акции Inditex теряют 1,6%%.

DAX

С точки зрения теханализа на дневном графике DAX нашёл локальную поддержку на уровне 50-дневной скользящей средней. Для возобновления роста индексу необходимо преодолеть линию краткосрочного нисходящего тренда, расположенную у отметки 15900.

Ряд негативных новостей не оставил шансов китайскому рынку

В среду, 15 сентября, китайские индексы завершили торги снижением. Основными причинами слабой динамики стали экономические данные ниже прогнозов и обвал акций операторов казино в Макао из-за регулирования. Также инвесторов продолжает волновать ситуация с финансовыми трудностями оператора недвижимости Evergrande, что, по некоторым оценкам, несёт риски для всей экономики Китая.

По итогам сессии индекс CSI 300 упал на 1,01% до 4 867,3 пункта, тогда как ChiNext снизился на 1,12% до 3 200,4 пункта. Гонконгский индекс Hang Seng отступил на 1,84% до 25 033,2 пункта.

Из опубликованной сегодня макростатистики можно отметить, что объём промышленного производства в Китае в августе вырос на 5,3% г/г – ниже консенсуса, ожидавшего роста на 5,8% г/г. Объём розничных продаж в августе вырос всего на 2,5% г/г, хотя аналитики прогнозировали рост на 7%.

Обвалом закончились торги для операторов казино в Макао: Sands China (-32,51%), Wynn Macau (28,97%) и Galaxy Entertainment (-19,92%). Днём ранее правительство Макао заявило о планах ужесточить регулирование казино.

Акции онлайн-ритейлера Alibaba Group, входящие в состав стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам, упали на 2,72% на фоне общего негатива.

С точки зрения теханализа на дневном графике индекс CSI 300 не смог закрепиться выше верхней границы треугольника и начал коррекцию ближе к нижней границе фигуры.

К 11:20 МСК на валютном рынке пара USD/CNY снизалась на 0,01% до 6,437, тогда как курс USD/CNH вырос на 0,02% до отметки 6,434. Котировки валютной пары USD/HKD прибавили 0,01% до 7,778.

Доходность 10-летних китайских государственных облигаций в среду выросла на 2,7 б.п. до 2,917%.

Цены на нефть продолжают расти на фоне позитивных прогнозов от МЭА

В среду, 15 сентября, нефть прибавляет в цене около 0,9% после прироста на 0,1% днем ранее. Позитивные настроения на нефтяном рынке во многом обусловлены улучшенными прогнозами по спросу на нефть от агентства МЭА на следующий год, а также снижением запасов в США. Вместе с тем угрозы новых разрушений на добывающих платформах в Мексиканском заливе снизились – шторм Николас оказался заметно слабее недавнего урагана Ида, и полное восстановление добычи в регионе ожидается к началу октября.

К 11:47 МСК ноябрьские фьючерсы на нефть марки Brent растут на 0,80% и находятся у отметки $74,19, а октябрьские фьючерсы на нефть марки WTI торгуются в плюсе на 0,94% на уровне $71,12.

Вчера агентство МЭА представило обновленные оценки по нефтяному рынку, согласно которым прогноз по спросу на 2022 год был повышен на 85 тыс. б/с, до 99,4 млн б/с. При этом во втором полугодии 2022 года спрос превысит допандемийный уровень и составит более 100 млн б/с. Вместе с тем прогноз на текущий год был ухудшен на 105 тыс. б/с, до 96,1 млн б/с, что обусловлено негативным влиянием недавних вспышек коронавируса в Азиатском регионе. При этом МЭА ожидает возобновление роста спроса в четвертом квартале на фоне наблюдающейся нормализации эпидемиологической обстановки в странах АТР. Также агентство прогнозирует устранение дефицита и восстановление баланса на нефтяном рынке уже в октябре текущего года, если ОПЕК+ продолжит политику по наращиванию добычи. В целом инвесторы довольно позитивно восприняли отчет МЭА, в результате чего нефтяные котировки получили импульс к росту.

Помимо этого, поддержку ценам на нефть оказали данные по нефтяным запасам в США от Американского института нефти. Так, по итогам недели, завершившейся 10 сентября, запасы сырой нефти в Штатах сократились на 5,437 млн баррелей против снижения на 2,882 млн баррелей неделей ранее и консенсус-прогноза в -3,903 млн баррелей, что по большей части обусловлено сокращением добычи из-за урагана Ида. При этом запасы бензина и дистиллятов снизились на 2,8 млн и 2,9 млн баррелей соответственно.

Вместе с тем риски более длительного простоя добывающих и перерабатывающих мощностей в Мексиканском заливе, похоже, не будут реализованы. Прошедший вчера по побережью Техаса и Луизианы ураган Николас вызвал перебои в электроснабжении, однако существенного ущерба нефтяной отрасли он не нанес, и нефтяные предприятия продолжили работать в штатном режиме. При этом, по прогнозам МЭА, объемы добычи в регионе восстановятся уже к началу октября, в связи с чем временный дефицит предложения на нефтяном рынке в скором времени будет устранен.

Касательно статистики по нефтяному рынку, сегодня в 17:30 МСК агентство EIA представит официальные недельные данные по запасам нефти, бензина и дистиллятов в США.

Нефть Brent

Цена нефти марки Brent закрепилась над уровнем предыдущего локального максимума $73,7 и сейчас тестирует отметку $74. В случае закрепления выше этого уровня следующей целью движения выступит отметка $75, далее - $77,8. Вместе с тем стохастические линии находятся в зоне перекупленности, что указывает на ограниченный потенциал роста и вероятность консолидации/снижения по инструменту на краткосрочном горизонте.

Цены цветных металлов снижаются на торгах в среду. По состоянию на 11:47 МСК котировки золота опускаются на 0,31% и находятся у отметки $1801,55 за тройскую унцию.

Золото (GC)

Цена золота преодолела сопротивление, пролегающее на уровне $1800, и закрепилась выше линии 50-дневной скользящей средней, что может быть сигналом к росту. Стохастические линии находятся в благоприятном для покупок положении, что также указывает в пользу восходящего движения по инструменту на краткосрочном горизонте.

Доллар ослабевает после слабых данных по инфляции в США

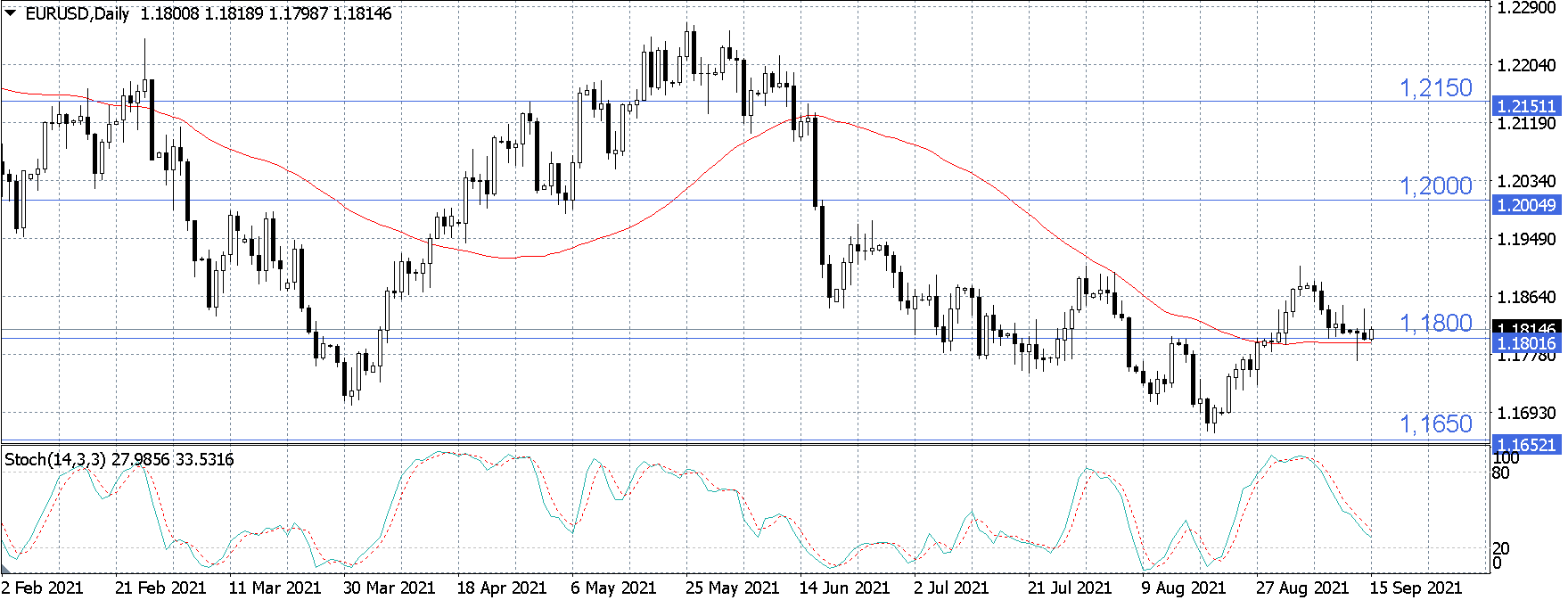

В среду 15 сентября, пара EUR/USD растет на 0,11% и торгуется у отметки в 1,1815. Индекс доллара DXY снижается на 0,10% и торгуется у отметки в 92,53.

Доллар снижается против мировых валют после того, как более мягкие, чем ожидалось, данные по инфляции в США умерили непосредственные ожидания относительно сокращения масштабной программы по покупке облигаций со стороны Федрезерва.

Опубликованные во вторник данные по США показали, что в августе инфляция составила 5,3% г/г и 0,3% м/м, что оказалось ниже результатов за предыдущий месяц в 5,4% г/г и 0,5% м/м, но соотнеслось с консенсус-прогнозом в 5,3% г/г и 0,4% м/м. Между тем базовый индекс потребительских цен вырос на 4% г/г и на 0,1% м/м, что также оказалось ниже как июльских результатов в 4,3% г/г и 0,3% м/м, так и прогнозов аналитиков в 4,2% г/г и 0,3% м/м.

Инвесторы и аналитики теперь ожидают решения ФРС на следующей неделе, которое, по словам инсайдеров, обозначит начало сворачивания программы покупки активов.

"Более мягкие данные ослабляют опасения относительно предстоящего ускорения роста цен и должны ослабить давление на ФРС в вопросе сворачивания программы покупки казначейских облигаций в сентябре. Однако все еще возможно, что сокращение масштабной программы по монетарной поддержке экономики может быть начато ближе к концу 2021 года.

Инвесторы и аналитики теперь ожидают заседания Федерального комитета по открытым рынкам (FOMC) по ДКП на следующей неделе, во время которого, по словам инсайдеров, могут быть объявлены сроки начала сворачивания программы покупки активов.

Что касается макроэкономической статистики, то вчера помимо вышеописанных данных по инфляции за август важных макроэкономических показателей опубликовано не было.

Сегодня стоит обратить внимание на публикацию в США данных по индексам экспортных и импортных цен и промышленному производству за август, а также по индексу деловой активности в производственном секторе от ФРБ Нью-Йорка за сентябрь. В еврозоне, в свою очередь, станут известны данные по промышленному производству за июль.

Курс EUR/USD находится близко к уровню поддержки в 1,1800, торгуясь у отметки в 1,1815. Стохастические линии направлены вниз, что указывает на благоприятную ситуацию для продаж по инструменту в краткосрочной перспективе.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Нефть демонстрирует осторожный рост на фоне ближневосточной напряжённости

Во вторник нефтяные котировки демонстрируют умеренный рост: инвесторы оценивают ослабление надежд на мирное соглашение между Россией и Украиной и усиливающиеся геополитические риски на Ближнем Востоке.

Нефть демонстрирует осторожный рост на фоне ближневосточной напряжённости

Во вторник нефтяные котировки демонстрируют умеренный рост: инвесторы оценивают ослабление надежд на мирное соглашение между Россией и Украиной и усиливающиеся геополитические риски на Ближнем Востоке.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение