При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Позитивная динамика российского рынка акций пока сохраняется

- 14.09.2021 | 14:01

- Рынки

- Игорь Додонов

- Финам

Российский рынок акций открыл торги вторника, 14 сентября, повышением вслед за продолжающимся ралли цен на нефть, которые превысили отметку $74 за баррель по сорту Brent. При этом индекс Мосбиржи обновил исторический максимум. Однако к середине дня подъем сменился консолидацией на фоне смешанной конъюнктуры мировых фондовых площадок. Так, торги на биржах Азии сегодня завершились без единой динамики на фоне сохраняющейся сложной эпидемиологической обстановки в ведущих странах региона и связанной с этим неопределенностью по поводу экономического восстановления, фондовая Европа в начале торгов демонстрирует преимущественно минорный настрой. Мировые инвесторы проявляют осторожность в ожидании предстоящего заседания Федрезерва, на котором может быть объявлено о начале сворачивания стимулирующих программ.

Ведущие американские фондовые индикаторы завершили вчерашние торги в среднем с умеренным повышением, сегодня фьючерс на индекс S&P 500 увеличивается на 0,1%. Доходность 10-летних «трежериз» поднимается на 1 базисный пункт и находится на отметке 1,34%.

Индекс МосБиржи к середине торговой сессии окреп на 0,33% до 4054,4 пункта, а индекс РТС повысился на 0,04% до 1751,7 пункта.

Сегодня российские и мировые инвесторы будут внимательно следить за августовской динамикой потребительских цен в США, учитывая, что инфляция, помимо ситуации на рынке труда, является ключевым фактором, который оказывает влияние на решения регулятора. Кроме того, Американский институт нефти (API) опубликует отчет об изменении запасов углеводородов в Штатах.

Наиболее существенный подъем к середине дня продемонстрировали акции «ФосАгро» (+2%), «Газпрома» (+1,6%), «Лукойла» (+1,5%), «Акрона» (+1,1%), «ВСМПО-Ависмы» (+0,8%). Между тем подешевели бкмаги «НЛМК» (-2,4%), «Мечела» (-1,9%), «Норникеля» (-1,7%), «Северстали» (-1,6%), «Полюса» (-1,5%).

Акционеры «ММК» на внеочередном собрании одобрили дивиденды за 2-й квартал в размере 3,53 руб. на акцию (по итогам 1-го квартала компания выплатила 1,795 руб. на акцию). Дата закрытия реестра на получение дивидендов – 27 сентября. Стоимость акций «ММК» на этом фоне поднялась на 1,1%.

Инвесторам, интересующимся российским рынком акций, мы рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

С технической точки зрения на дневном графике индекс МосБиржи встретил сопротивление вблизи верхней границы восходящего канала. Ожидаем формирования движения в направлении нижней границы фигуры, в район отметки 3930 пунктов.

Американские индексы скорректировались вверх после снижения

Американские фондовые индексы в среднем умеренно повысились в понедельник, скорректировавшись вверх после заметного снижения на прошлой неделе, оказавшегося самым существенным за три месяца. Позитивным фактором для рынка стали сообщения об определенном улучшении эпидемиологической ситуации в стране. Так, число новых случаев заражения Covid-19 в Штатах на прошлой неделе снизилось более чем на 10% от пика, зафиксированного в рамках текущей волны пандемии. При этом объявленный ранее президентом США Джо Байденом новый план вакцинации, как ожидается, поможет сдержать дальнейшее распространение коронавируса в стране. Кроме того, инвесторы продолжали следить за обсуждением предлагаемого демократами $3,5-триллионного плана бюджетных расходов, финансировать который предполагается в том числе за счет повышения ставки корпоративного налога до 26,5% с 21%. По оценкам аналитиков Goldman Sachs, такой шаг может привести к снижению прибыли компаний из индекса S&P 500 на 5% в 2022 г.

Что касается макростатистики, дефицит госбюджета США в августе сократился на 14,7% в годовом выражении до $170,635 млрд, сообщил Минфин страны. Доходы бюджета в прошлом месяце подскочили на 20,2% до $268,378 млрд, тогда как расходы увеличились лишь на 3,7% до $439,013 млрд.

По итогам дня индекс «голубых фишек» Dow Jones Industrial Average вырос на 0,76% до 34 869,6 пункта. Индекс широкого рынка Standard & Poor's 500 увеличился на 0,23% до 4 468,7 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite просел на 0,07% до 15 105,6 пункта.

На фоне роста стоимости «черного золота» в лидерах подъема оказались акции нефтекомпаний. Бумаги Exxon Mobil подорожали на 2,6%, Chevron – на 2%, ConocoPhillips – на 3,3%.

Цена акций Apple, входящих в состав стратегии «US. Сбалансированная», увеличилась на 0,4% в преддверии сегодняшнего мероприятия компании, на котором, как ожидается, будет представлена новая линейка iPhone.

Капитализация службы экспресс-доставки United Parcel Service повысилась на 0,6% после того, как компания сообщила о приобретении краудсорсинговой онлайн-платформы Roadie, позволяющей доставлять товары день в день.

Между тем бумаги фармкомпаний Moderna и Pfizer подешевели на 6,6% и 2,2% на заявлениях ряда экспертов о том, что разрабатываемые ими вакцины-бустеры от Covid-19 могут оказаться слабо востребованными на рынке.

S&P 500

С точки зрения теханализа на дневном графике индекс S&P 500 нашел поддержку вблизи нижней границы среднесрочного восходящего канала. Ожидаем формирования отскока к верхней границе фигуры, с перспективой нового тестирования исторических максимумов.

Фондовая Европа демонстрирует понижательный настрой

Сегодня основные европейские фондовые индексы изменяются разнонаправленно, в среднем с небольшим понижением. Инвесторы, судя по всему, предпочитают не совершать резких движений в преддверии публикации блока статистики по Штатам, важной в контексте предстоящего заседания Федрезерва. Тем временем вышедшие сегодня макроданные показали, что безработица в Великобритании в мае-июле сократилась на 0,1 процентный пункт до 4,6%, минимума с июня-августа 2020 г. Это говорит о продолжающемся восстановлении рынка труда в стране.

По состоянию на 12:30 МСК немецкий DAX повысился на 0,17%, британский FTSE 100 опустился на 0,21%, а французский CAC 40 стал легче на 0,41%. Сводный фондовый индекс региона STOXX Europe 600 уменьшился на 0,11% до 467,1 пункта.

Капитализация датской пивоваренной компании Carlsberg просела на 2% после того, как аналитики Berenberg понизили рекомендацию по ее акциям до «Продавать».

В то же время стоимость бумаг британского ритейлера спорттоваров JD Sports Fashion, отчитавшегося о рекордной прибыли по итогам 1-го финполугодия, подскочила на 8,8%.

Капитализация датского производителя ювелирных украшений Pandora поднялась на 5,6% в связи с тем, что компания повысила прогнозы по выручке и прибыли на ближайшие годы, а также объявила об увеличении программы buyback.

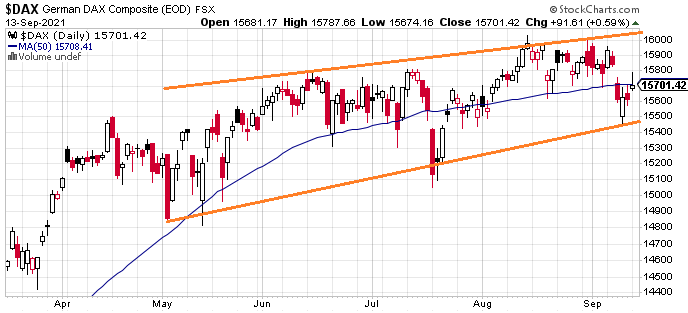

DAX

С точки зрения теханализа на дневном графике индекс DAX оттолкнулся от нижней границы среднесрочного восходящего клина и протестировал 50-дневную скользящую среднюю. Если данная линия будет пройдена, подъем продолжится к верхней границе фигуры, в район 16 000 пунктов.

Рынки Китая закрылись в преимущественно «красной» зоне

Основные китайские фондовые индексы заметно снизились во вторник. При этом аутсайдерами торгов стали акции компаний из сферы недвижимости и финкомпаний после того, как один из крупнейший девелоперов страны China Evergrande Group, известный своей крайне высокой долговой нагрузкой, предупредил о высоком риске дефолта. Помимо этого, давление на настроения инвесторов оказывали новости об ухудшении эпидемиологической обстановки в Поднебесной. Так, в понедельник в стране было зафиксировано 59 новых случаев заболеваемости коронавирусом, а новым очагом заражения стала восточная провинция Фуцзянь. Как сообщается, для предотвращения распространения инфекции власти ряда городов провинции уже ввели ограничения на поездки граждан.

По итогам сессии индекс CSI 300 упал на 1,49% до 4 917,2 пункта, хотя ChiNext повысился на 1,32% до 3 236,6 пункта. Гонконгский Hang Seng снизился на 1,36% до 25 464 пунктов.

Как уже отмечалось, наибольшее снижение продемонстрировали акции компаний из сферы недвижимости и финкомпаний. Бумаги China Evergrande Group на торгах в Гонконге упали в цене на 11,9%, Country Garden Holdings – на 5,1%, China Resources Land – на 3,8%, China Merchants Bank – на 3,6%, Citic Pacific Company – на 2,6%, China Construction Bank – на 2,4%.

Кроме того, на фоне ужесточения регулирования под давлением продолжал оставаться технологический сектор. Цена бумаг Alibaba Group опустилась на 1,6%, Tencent – на 1,2%.

Стоимость акций онлайн-поисковика Baidu, входящих в состав стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам, снизилась на 1%.

Между тем благодаря высоким ценам «черного золота» неплохо смотрелись бумаги нефтекомпаний. Стоимость акций PetroChina увеличилась на 3,9%, CNOOC – на 0,2%.

С точки зрения теханализа на дневном графике индекс CSI 300 вернулся внутрь среднесрочного нисходящего клина и пробил вниз 50-дневную скользящую среднюю. Ожидаем продолжения движения в направлении нижней границы фигуры, при этом ближайшим уровнем поддержки выступает отметка 4800 пунктов.

К 11:20 МСК на валютном рынке пара USD/CNY ослабла на 0,12% до 6,443, а курс USD/CNH понизился на 0,02% до 6,440. Котировки валютной пары USD/HKD практически не изменились, оставшись на отметке 7,779.

Доходность 10-летних китайских государственных облигаций во вторник поднялась на 1 б.п. до 2,90%.

Угроза нового урагана в Мексиканском заливе поддерживает рост цен на нефть

Во вторник, 14 сентября, цены на нефть растут третью торговую сессию подряд, прибавляя около 0,6%. Росту нефтяных котировок способствуют ожидания нового урагана в Мексиканском заливе, что может грозить более длительными перебоями в добыче и нефтепереработке в этом регионе. Помимо этого, ОПЕК улучшил прогноз по росту спроса на нефть в следующем году, что оказало дополнительную поддержку ценам «черного золота».

К 11:47 МСК ноябрьские фьючерсы на нефть марки Brent подрастали на 0,63% и находились на отметке $73,97, а октябрьские фьючерсы на нефть марки WTI торговались в плюсе на 0,54% на уровне $70,83.

В Мексиканском заливе сохраняются неблагоприятные погодные условия, в связи с чем растут риски более длительных перебоев в добыче и переработке нефти в регионе. Так, шторм Николас усилился до урагана и приближается к побережью Техаса. На текущий момент около 40% добывающих мощностей в Мексиканском заливе остаются закрытыми из-за недавнего урагана Ида, а новый ураган может еще больше усугубить ситуацию.

Дополнительным плюсом для нефтяного рынка стали весьма оптимистичные прогнозы по спросу на нефть от ОПЕК. В альянсе по-прежнему ожидают, что спрос по итогам 2021 года увеличится на 6 млн б/с, при этом прогноз прироста на 2022 год был улучшен с 3,3 млн б/с до 4,2 млн б/с, на фоне ожиданий высоких темпов роста мировой экономики. Таким образом, в следующем году совокупный спрос на нефть может достигнуть 100,8 млн б/с, что выше допандемийного уровня. Вместе с тем в четвертом квартале текущего года ОПЕК ожидает замедления роста спроса в связи с увеличением числа заражений COVID-19 и наступлением холодов в Северном полушарии.

Помимо этого, в ОПЕК отмечают сохраняющиеся неопределенности, включая пандемию коронавируса, что требует скоординированной политики со стороны добывающих стран, в том числе участников Венского соглашения.

Сегодня в центре внимания инвесторов будет публикация прогнозов по нефтяному рынку от МЭА, а также данные от Американского института нефти по запасам нефти в США.

Нефть Brent

Цена нефти марки Brent тестирует уровень предыдущего локального максимума $73,7 на предмет пробития вверх. Если котировкам удастся закрепиться выше этой отметки, следующей целью движения выступит уровень $75, далее – $77,8. Вместе с тем стохастические линии находятся в зоне перекупленности, что указывает на ограниченный потенциал роста и вероятность консолидации/снижения по инструменту на краткосрочном горизонте.

Цены цветных металлов снижаются на торгах во вторник. По состоянию на 11:47 МСК котировки золота опускались на 0,20% и находились у отметки $1790,85 за тройскую унцию.

Золото (GC)

Цена золота закрепилась под линией 50-дневной скользящей средней ниже отметки $1800. Стохастические линии достигли зоны перепроданости, что говорит об ограниченном потенциале дальнейшего снижения и вероятности консолидации/роста по инструменту в ближайшем времени.

Доллар ослабевает в преддверии сентябрьского заседания ФРС

Во вторник 14 сентября, пара EUR/USD растет на 0,13% и торгуется у отметки в 1,1823. Индекс доллара DXY снижается на 0,17% и торгуется у отметки в 92,51.

Доллар ослабевает по отношению к другим мировым валютам на фоне ожиданий скорого объявления о сокращении программы покупки активов на заседании ФРС 21-22 сентября. Также позднее сегодня инвесторы ожидают данные по инфляции в США, чтобы оценить возможность ужесточения денежно-кредитной политики Федрезерва.

В преддверии следующего заседания ФРС 21-22 сентября инвесторы внимательно следят за данными по потребительским ценам в США. Аналитики ожидают, что базовый ИПЦ (индекс, который не включает волатильные цены на энергоносители и продукты питания) в августе вырос на 0,3% по сравнению с июлем, а годовая инфляция немного снизилась до 4,2% с 4,3% в июле. Также ожидается, что общая инфляция потребительских цен немного снизилась с 5,4% в июле до 5,3% в августе. Помимо этого, стоит отметить, что опрос ФРБ Нью-Йорка показал рекордные за все время наблюдений (с 2013 г.) уровень инфляционных ожиданий домохозяйств в августе. Так, средний прогноз по инфляции на горизонте 1 года составил 5,2%, а на горизонте 3 лет – 4%, что значительно выше 2%-йцели ФРС.

В то же время в пятницу газета the Wall Street Journal сообщила, что чиновники ФРС будут пытаться прийти к консенсусу для начала сокращения объемов покупки облигаций в ноябре. В таком случае сокращение программы покупки активов начнется немного раньше, чем предполагали многие инвесторы, и может оказать давление на рисковые активы.

Также инвесторы обеспокоены ростом числа зараженных дельта-штаммом в Китае, опасаясь ситуации, произошедшей в августе, когда на фоне замедления роста промышленного производства и розничных продаж в Поднебесной произошел обвал мировых цен на нефть и резкое укрепление доллара. Так, число зараженных COVID-19 в Китае выросло более чем в два раза после относительного затишья в последние несколько недель.

Что касается макроэкономической статистики, то вчера в США стали известны данные о состоянии бюджета, который в августе показал дефицит $171 млрд по сравнению с июльскими -$302 млрд, что оказалось немного лучше консенсус-прогноза -$173 млрд.

В Германии был опубликован индекс оптовых цен за август, который подрос на 0,5% м/м против роста на 0,7% м/м в июле. В годовом выражении рост индекса составил 12,3% г/г по сравнению с июльским приростом на 11,3% г/г.

Сегодня стоит обратить внимание на публикацию в США вышеупомянутых данных по инфляции за август.

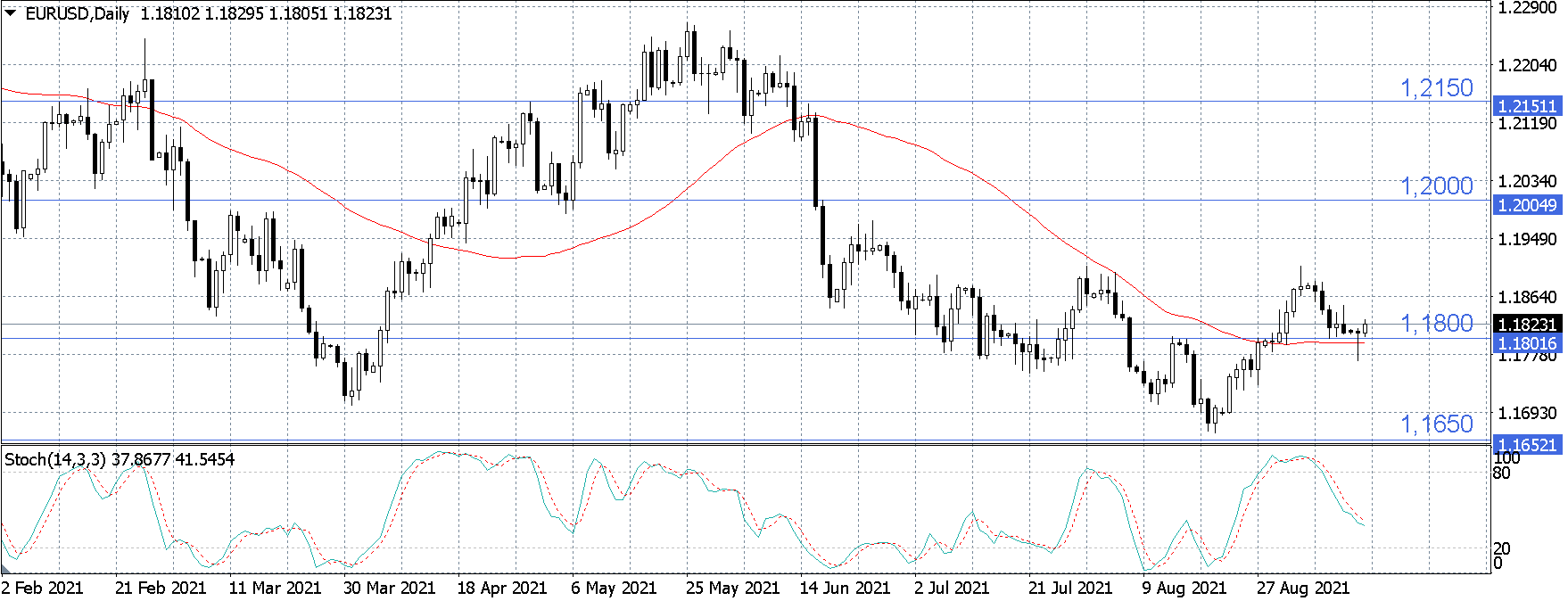

Курс EUR/USD находится близко к уровню поддержки 1,1800, торгуясь у отметки 1,1823. Стохастические линии направлены вниз, что указывает на благоприятную ситуацию для продаж по инструменту в краткосрочной перспективе.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение