При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Российские индексы демонстрируют отрицательную динамику

- 14.07.2021 | 13:04

- Рынки

- Сергей Кауфман

- Финам

В среду, 14 июля, российский фондовый рынок в первой половине торгов демонстрирует отрицательную динамику, что отчасти обусловлено дивидендными отсечками в акциях Газпрома и ВТБ, а также снижением нефтяных котировок и общим негативным фоном на внешних площадках.

Американские фондовые индексы завершили вчерашнюю сессию на отрицательной территории. На данный момент фьючерс на индекс S&P 500 понижается на 0,12%, в то время как доходность 10-летних «трежериз» понизилась до 1,410%.

Среди макроэкономической статистики сегодня стоит выделить публикацию данных по инфляции в Великобритании, объем промышленного производства еврозоны, индекс цен производителей и блок данных по ипотечному рынку США, а также еженедельные запасы сырой нефти от EIA. В центре внимания мирового инвестиционного сообщества будет выступление главы ФРС США Пауэлла и публикация «Бежевой книги». Помимо этого, на сегодня запланированы выступления представителя ЕЦБ Шнабель, представителя Бундесбанка Маудерера и замглавы Банка Англии Рамсдена.

Что касается корпоративных событий, то сегодня операционные результаты своей деятельности за второй квартал опубликовала ММК. Так, объем выплавки чугуна в отчетном периоде вырос на 2,6% кв/кв и составил 2 640 тыс. тонн благодаря росту производительности доменных печей на фоне высокого спроса на металлопродукцию. Объем выплавки стали увеличился на 3,1% кв/кв до 3 401 тыс. тонн, что также является следствием благоприятной обстановки на рынке металлов. Тем самым, продажи металлопродукции ММК возросли на 14,3% кв/кв и достигли 3 320 тыс. тонн. Однако акции компании оказались под общим негативным давлением и снижаются на 1,41%.

Индекс МосБиржи к середине торговой сессии понизился на 1,06% до 3835,98 пункта, а номинированный в долларах индекс РТС отступил на 1,11% до 1630,25 пункта.

В числе лидеров роста к середине дня оказались префы Мечела (+6,07%), акции Распадской (+2,48%), Росбанка (+1,03%), Самолета (+1,02%) и Ленэнерго (+0,65%). Заметно подешевели бумаги Газпрома (-2,44%), ВТБ (-1,85%), Детского мира (-1,43%), Северстали (-1,26%).

Инвесторам, ориентированным на работу с перспективными отечественными компаниями и качественными дивидендными историями, можем предложить присмотреться к стратегии «RU. Капитал и дивиденды», отслеживающей именно такие бумаги.

С технической точки зрения на дневном графике индекс МосБиржи остается в рамках восходящего тренда, тогда как медленные стохастические линии и индикатор RSI резко сменили курс и теперь направлены на юг, что свидетельствует о сохранении потенциала снижени до уровня поддержки, которым выступает линия тренда и нижняя линияя полос Боллинджера.

Американские индексы завершили торги в минусе после публикации данных по инфляции

Во вторник, 13 июля, ключевые фондовые индексы Соединенных Штатов Америки завершили торговую сессию на отрицательной территории после публикации данных по инфляции, которые показали, что потребительские цены в июне выросли на 5,4%, тогда как аналитики ожидали замедления инфляции с майских 5,0% до 4,9%. Тем не менее, глава ФРБ Сан-Франциско Мэри Дейли продолжает придерживаться мнения, что усиление инфляции носит временный характер на фоне возобновления деловой активности и ожидает, что темпы повышения потребительских цен ослабнут.

Опубликованная вчера статистика также показала, что дефицит бюджета США в июне сократился на 80% с $864,074 млрд годом ранее до $174,161 млрд, при этом министерство торговли страны сообщило, что доходы бюджета выросли на 86,5% с $240,829 млрд за аналогичный период прошлого года до $449,199 млрд, а расходы сократились на 44% с $1,105 трлн годом ранее до и 623,359 млрд.

По итогам торгов индикатор «голубых фишек» Dow Jones Industrial Average понизился на 0,31% до 34 888,79 пункта. Индекс широкого рынка Standard & Poor's 500 уменьшился на 0,35% до 4 369,21 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite отступил на 0,38% до 14 677,7 пункта.

Удачно сложилась сессия для акций одного из ведущих в мире производителей компьютеров и мобильных устройств Apple, входящие в состав стратегии «US. Сбалансированная», а также стратегии «Global. И целого мира мало» (доступна только квалифицированным инвесторам) увеличились в цене на 0,79%.

Котировки производителя видеоигр Electronic Arts повысились на 1,32% после того, как аналитики BMO Capital Markets повысили рейтинг ее акций с Market Perform до Outperform, сославшись на высокие показатели продаж игры Apex Legends.

Среди фаворитов торгов оказались акции производителя безалкогольных напитков PepsiCo, которые подорожали на 2,31% после того, как компания повысила годовой прогноз прибыли на фоне сильных результатов за второй квартал. Так, выручка в отчетном периоде подскочила на 20,5% г/г до $19,22 млрд, что оказалось лучше ожиданий рынка в $17,96 млрд.

Акции Goldman Sachs снизились в цене на 1,19%, несмотря на впечатляющие финансовые показатели за второй квартал. Так, банк сообщил о росте чистой прибыли на 16% г/г до $15,39 млрд. При этом разводненная прибыль на акцию составила $15,02 против консенсус-прогноза в размере $10,24. Причиной роста прибыли одного из крупнейших инвестиционных банков Уолл-стрит стал рекордный объем сделок на рынке M&A.

В числе аутсайдеров торгов сегодня также оказались бумаги другого крупного американского банка J.P. Morgan, просевшие на 1,49% после того, как он отчитался о 155%-ом росте прибыли во втором квартале, чему способствовали высвобождение зарезервированных под убытки средств и резкое увеличение числа заключенных сделок. Так, чистая прибыль увеличилась с $4,69 млрд или $1,38 на акцию годом ранее до $11,95 млрд или $3,78 на бумагу, превысив прогноз аналитиков в $3,20 на акцию.

Тем временем, рыночная капитализация авиастроительной корпорации Boeing уменьшилась на 4,23% после того, как компания обнаружила производственный брак в самолетах 787 Dreamliner, из-за чего возникнут задержки в поставке продукции клиентам.

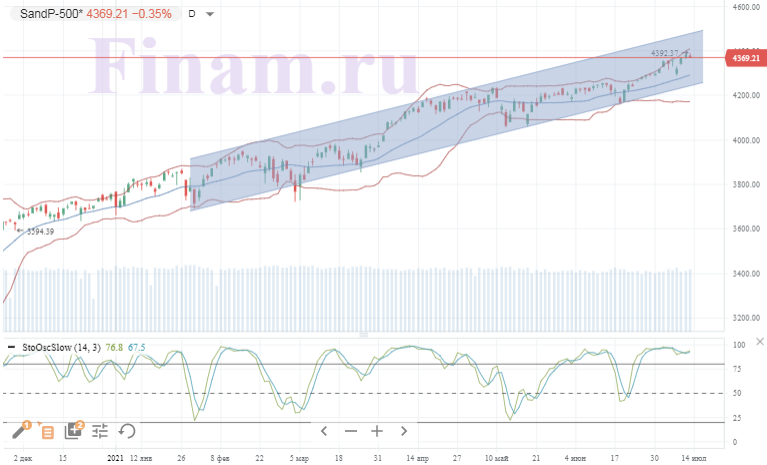

S&P 500

На дневном графике S&P 500, торгуясь в рамках восходящего канала, оттолкнулся от верхней линии полос Боллинджера, тогда как медленные стохастические линии длительное время пребывают в зоне перекупленности, в связи с чем в краткосрочной перспективе потенциал роста индекса является ограниченным.

Европейские индексы отступают от максимумов

Ведущие европейские фондовые индексы в первой половине торговой сессии демонстрируют отрицательную динамику после достижения рекордных максимумов накануне, поскольку настроения инвестиционного сообщества ухудшились из-за признаков усиления инфляционного давления, в то время как акции представителей туристического сектора упали из-за опасений относительно продолжающегося распространения нового штамма коронавируса «Дельта» в зоне евро.

Опубликованная сегодня статистика показала, что потребительские цены в Великобритании в июне выросли на 2,5% г/г против консенсус-прогноза, предполагавшего повышение на 2,2% г/г. При этом темпы повышения годовой инфляции были максимальными с августа 2018 года.

По состоянию на 12:10 МСК немецкий DAX уменьшился на 0,16%, британский FTSE 100 понизился на 0,53%, а французский CAC 40 стал легче на 0,23%. Сводный фондовый индекс региона STOXX Europe 600 отступил на 0,31% до 459,54 пункта.

Удачно складывается сессия для немецкого модного дома Hugo Boss, который добавляет в свой актив 4,14% ввиду оптимистичного прогноза, который предполагает, что по итогам текущего года выручка компании увеличится на 30-35%.

В числе аутсайдеров торгов оказались акции одного из крупнейших мировых туроператоров TUI, которые подешевели на 3,79% на сообщениях о том, что компания отменила большинство туров до августа.

Тем временем, рыночная капитализация германского авиаперевозчика Lufthansa уменьшается на 0,79% после того, как авиакомпания заявила, что количество пассажиров на ее рейсах составляет порядка 40% от доковидного уровня, и она ожидает достичь 60-70% к концу года.

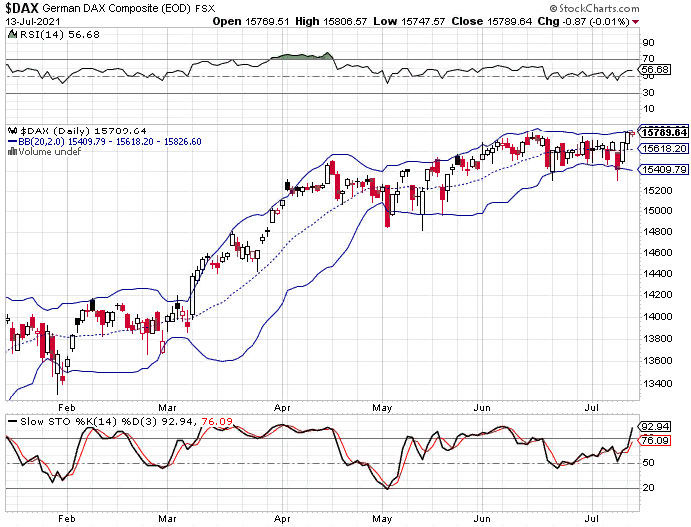

DAX

С технической точки зрения на дневном графике немецкий DAX вплотную приблизился в уровню сопротивления, а также к верхней линии полос Боллинджера, в то время как медленные стохастические линии вошли в зону перекупленности. Учитывая вышесказанное, индекс будет пытаться закрепиться выше установленного максимума, однако потенциал роста является ограниченным.

Китайские инвесторы опасаются замедления темпов восстановления экономики

Китайские фондовые индексы в среду завершили торговую сессию на отрицательной территории в преддверии публикации данных по ВВП за второй квартал, которые могут показать, что восстановление экономики страны замедлилось.

Тем временем, объем прямых иностранных инвестиций в экономику материкового Китая в первом полугодии текущего года вырос на 28,7% г/г и достиг 607,84 млрд юаней ($90,96 млрд).

По итогам сессии индекс CSI 300 уменьшился на 1,15% до 5 083,08 пункта, а ChiNext понизился на 1,06% до 3 605,57 пункта. Гонконгский индекс Hang Seng отступил на 0,51% до 27 744,00 пункта.

Наилучшую динамику в составе гонконгского индекса Hang Seng продемонстрировали котировки WuXi Biologics (+6,02%), CSPC Pharma (+3,42%) и Budweiser (+1,45%), тогда как в минусе по итогам сессии оказались бумаги BYD (-5,64%), Xinyi Solar (-4,53%) и Geely Automobile (-2,76%).

Среди компонентов индекса стартапов ChiNext подорожали акции компаний Shandong Jincheng Pharma Chemical (+19,99%), Inner Mongolia Furui Med Sci (+15,29%) и Huabao Flavours (+10,02%). В лидерах снижения оказались бумаги Shandong Synthesis Electronic (-11,73%), Risen Energy (-10,68%) и Ningbo Runhe (-10,64%).

В составе индекса голубых фишек CSI 300 в фаворитах торгов оказались котировки Orient Group (+10,16%), Faw Car (+10,04%) и Yanzhou Coal Mining (+10,01%), а в аутсайдерах торгов пребывали акции Fuyao Glass (-5,36%), Yunnan Tin (-4,87%) и Aluminum Corporation of China (-4,85%).

Умеренным ростом завершили сегодняшнии торги гиганты интернет-индустрии, среди которых акции Tencent Holdings, выросшие на 0,09%, а также бумаги Alibaba Group Holding (входящие в состав активов стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам), которые подорожали на 0,97%.

CSI 300

С технической точки зрения на дневном графике индекс CSI 300, торгуясь в рамках сходящегося треугольника, движется по направлению к его нижней границы, в то время как медленные стохастические линии расположены в благоприятном для покупок положении, в связи с чем потенциал выхода из треугольника вниз является ограниченным.

К 11:20 МСК на валютном рынке пара USD/CNY увеличилась на 0,07% до 6,4733, тогда как курс USD/CNH повысился на 0,01% до 6,4787. Котировки валютной пары USD/HKD подросли на 0,0021 б.п. до 7,7677.

Доходность 10-летних китайских государственных облигаций, в свою очередь, уменьшилась на 0,003 б.п. и составила 2,950%.

Снижение запасов нефти в США поддержало нефтяные цены, но риски сохраняются

В среду, 14 июля, цены на нефть консолидируются после прироста более чем на 1,5% по итогам предыдущей торговой сессии. С одной стороны, поддержку нефтяным котировкам оказывает статистика от Американского института нефти, показавшая снижение запасов нефти в США на прошлой неделе, подтверждая сильный спрос на энергоносители в стране. Вместе с тем в Китае было зафиксировано первое с 2013 года полугодовое снижение импорта нефти, что является тревожным сигналом для рынка. Помимо этого, пока не определена судьба сделки ОПЕК+, в связи с чем в ближайшие дни вероятна повышенная волатильность нефтяных цен.

К 11:55 МСК сентябрьские фьючерсы на нефть марки Brent снижаются на 0,46% и находятся у отметки $76,14, а августовские фьючерсы на нефть марки WTI торгуются в минусе на 0,54% на уровне $74,84.

Вышедшие вчера данные от Американского института нефти показали недельное снижение запасов сырой нефти в Штатах на 4,079 млн баррелей в сравнении с сокращением на 7,983 млн баррелей неделей ранее. Участники рынка восприняли это как подтверждение сильного спроса на нефть в США, что поддержало рост нефтяных котировок, несмотря на то что эти данные оказались ниже консенсус-прогноза в -4,333 млн баррелей.

Между тем в КНР сегодня были обнародованные данные, показавшие снижение импорта нефти в страну по итогам первого полугодия 2021 года на 3% по сравнению с аналогичным периодом 2020 года. Отчасти это может быть связано с эффектом высокой базы, поскольку в прошлом году Китай активно наращивал запасы нефти, используя благоприятную ценовую конъюнктуру на нефтяном рынке. Однако нельзя не отметить влияние фактора существенного роста нефтяных цен, что негативным образом отразилось на спросе. Для рынка нефти это может быть тревожным звонком, сигнализирующим о том, что цены уже достигли того предела, когда их дальнейший рост может отрицательно сказаться на спросе и стать препятствием для посткризисного восстановления мировой экономики.

Помимо этого, пока остается неясной дальнейшая судьба сделки ОПЕК+ из-за сохраняющихся разногласий между Саудовской Аравией и ОАЭ. С одной стороны, в случае развала сделки существуют риски неконтролируемого увеличения добычи в странах альянса. В то же время МЭА в своем последнем отчете отметила угрозы существенного дефицита на нефтяном рынке, если участникам ОПЕК+ так и не удастся вовремя договориться по поводу увеличения квот на август. В этой связи в ближайшие дни на нефтяном рынке можно ожидать повышенную волатильность.

В части статистики по рынку нефти, сегодня в 17:30 МСК ожидается публикация официальных данных по запасам нефти, бензина и дистиллятов в США от агентства EIA.

Нефть Brent

Цена нефти марки Brent устояла над уровнем $75 и продолжила рост, достигнув отметки $76. Стохастические линии направлены вверх, однако замедляют свой рост, что может указывать в пользу консолидации по инструменту в боковом диапазоне.

Цены цветных металлов растут на торгах в среду. По состоянию на 11:55 МСК котировки золота прибавляют 0,26% и находятся у отметки $1814,60 за тройскую унцию.

Золото (GC)

Цена золота демонстрирует восходящее движение после продолжительной консолидации вблизи уровня $1800. Ближайшей целью роста может выступить отметка $1850, вблизи которой также пролегает линия 50-дневной скользящей средней. Вместе с тем стохастические линии находятся в зоне перекупленности, что может говорить об ограниченном потенциале роста по инструменту в краткосрочной перспективе.

Индекс доллара достиг трехмесячного максимума после выхода данных по инфляции в США

В среду, 14 июля, американский доллар корректируется вниз после резкого роста днем ранее на фоне ускорения инфляции в США. Это вновь вызвало рост ожиданий, что Федрезерв ранее запланировано приступит к сворачиванию монетарных стимулов.

По состоянию на 11:45 МСК курс EUR/USD подрастает на 0,09% и торгуется у отметки 1,17892, а индекс доллара DXY опускается на 0,09% и находится у уровня 92,677. По итогам предыдущей торговой сессии курс основной валютной пары снизился на 0,71%, до отметки 1,1777, а индикатор DXY закрылся в плюсе на 0,54%, на уровне 92,759.

Вышедшие вчера данные по CPI в США серьезно поменяли настроения на валютном рынке. По итогам июня инфляция ускорилась на 0,4 п.п., до 5,4% г/г, тогда как аналитики ожидали замедления до 4,9% г/г. При этом базовая инфляция составила 4,5% г/г, что на 0,7 п.п. и на 0,5 п.п. выше майского результата и консенсус-прогноза соответственно. Эти данные усилили ожидания среди инвесторов о том, что ФРС будет вынуждена начать сворачивание программы QE и повысить процентную ставку. Также на рынке растут сомнения в том, действительно ли нынешний рост инфляции носит временный характер, о чем многократно повторяли представители Федрезерва.

На этом фоне доходности казначейских облигаций США развернулись вверх: по 10-летним бондам доходность превысила отметку 1,40%, а по 30-летним бумагам – 2,03%.

В этой связи особую важность будут иметь комментарии Джерома Пауэлла в рамках сегодняшнего и завтрашнего выступления перед Конгрессом США с полугодовым докладом о денежно-кредитной политике. Участники рынка будут искать намеки на возможные сроки ужесточения монетарного курса регулятора, что определит дальнейшую динамику по американскому доллару на среднесрочном горизонте.

Что касается макростатистики по Европе, вчера в Германии также вышли данные по инфляции. В отличие от ситуации в США, в Германии инфляция замедлилась в июне на 0,2 п.п., до 2,3% г/г, что полностью совпало с предварительной оценкой. Таким образом, в еврозоне инфляционное давление не столь выражено по сравнению со Штатами, в связи с чем ЕЦБ будет иметь больше пространства для маневра в части сроков сворачивания программы покупки активов PEPP. Как следствие, европейская валюта может продолжить ослабление по отношению к доллару США в перспективе нескольких месяцев.

Сегодня необходимо будет проследить за публикацией в еврозоне майских данных по промышленному производству, а в США – данных по индексу цен производителей за июнь. Также в Штатах сегодня ожидается выход «Бежевой книги» ФРС.

Курс EUR/USD опустился ниже уровня 1,1800, в случае закрепления под которым следующей целью движения станет отметка 1,1700. Стохастические линии развернулись вниз и находятся в благоприятном для продаж положении, что указывает в пользу нисходящего движения по инструменту на краткосрочном горизонте.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Фондовые рынки Азиатско-Тихоокеанского региона завершили год разнонаправленно

Фондовые рынки Азиатско-Тихоокеанского региона завершили последнюю сессию 2025 года разнонаправленно. Инвесторы фиксировали прибыль после сильного роста, оценивали геополитические риски и ожидали выхода важных экономических данных. При этом в целом 2025 год стал очень успешным для большинства рынков региона.

Фондовые рынки Азиатско-Тихоокеанского региона завершили год разнонаправленно

Фондовые рынки Азиатско-Тихоокеанского региона завершили последнюю сессию 2025 года разнонаправленно. Инвесторы фиксировали прибыль после сильного роста, оценивали геополитические риски и ожидали выхода важных экономических данных. При этом в целом 2025 год стал очень успешным для большинства рынков региона.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение