При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Российский рынок бодро начал торги во вторник

- 20.04.2021 | 14:54

- Рынки

- Алексей Калачев

- Финам

Отечественные индексы показывают позитивную динамику в первой половине сессии на фоне роста нефтяных котировок и противоречивого внешнего фона. Угроза санкций действует только пока она остается угрозой, а после факта жизнь продолжается.

После обмена дипломатическими демаршами на внешнеполитическом фоне наступило затишье. Brent дорожает на 1,3% до 67,9 долларов за баррель на фоне информации Bloomberg, что запасы, накопленные в период первой волны пандемии, постепенно сокращаются. Рубль укрепляется к доллару на 0,55% до 75,99.

Накануне рынки США закрылись небольшим отступлением от максимальных уровней, сегодня фьючерсы на S&P500 изменяются незначительно. Рынки АТР завершили торги разнонаправленно. Европейские площадки с открытия снижаются.

На этом в целом нейтральном фоне индекс МосБиржи по состоянию на 11:30 МСК прибавляет 0,37% до 3587,45 пункта, а индекс РТС поднимается на 0,71% до 1487,08 пункта.

Накануне вечером, уже после окончания основной биржевой сессии, Норникель (+0,46%) раскрыл результаты производственной деятельности в 1 кв. 2021 г., в которых нашли отражения последствия последних аварий и подтоплений. Производство никеля снизилось в годовом сопоставлении на 10%, меди – на 21%. Производство палладия по сравнению с низкой базой 1 кв. 2020 г. выросло на 40%. Компании пришлось снизить производственные планы на 2021 год с учетом аварий и времени на их восстановление. В качестве позитива стоит отметить, что восстановление рудников осуществляется с опережением ожидаемых темпов.

С утра золотодобывающая компания Petropavlovsk (+2,24%) представила операционные результаты за 1 кв. 2021 г. Производство золота и объемы продаж составили за период 95,6 тыс. унций. Таким образом производство относительно 1 кв. 2020 г. снизилось на 49%, а продажи – на 41%.

Кроме Petropavlovsk в лидерах дня сегодня котировки акций ВТБ (+1,9%), ЭН+ (1.71%) и М.видео (1.51%). В аутсайдерах – бумаги ПИК (-1.62%), Русала (-1,47), QIWI (-1.34%) и ММК (-0,98). Последний эмитент завтра отчитается по МСФО за 1 квартал и объявит квартальные дивиденды.

И, кстати, если вы интересуетесь растущими акциями с дивидендной историей, мы рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

Сегодня операционные результаты за 1 кв. 2021 г. также опубликует РусГидро. А Ростелеком проведет День инвестора, где представит стратегию на 202102025 годы.

Что касается статистики, то сегодня в РФ опубликуют информацию по социально-экономическому развитию в январе-марте и по внешней торговле в январе-феврале 2021 г. Росстат представит данные по ВВП, безработице и объемам розничных продаж. В США станут известны недельные данные по запасам сырой нефти.

Как видно на дневном графике, индекс МосБиржи не оставляет попыток обновить максимумы, продолжая торговаться в рамках восходящего тренда. Однако стохастик свидетельствует о накопленной перекупленности.

Рынок США взял паузу

В понедельник, 19 апреля, ведущие американские фондовые индексы проведи день на отрицательной территории. S&P 500 и DJIA отступили от достигнутых в пятницу рекордных значений в отсутствие значимой макроэкономической статистики и в ожидании большого массива корпоративной отчетности, которая выйдет на этой неделе.

Доходность 10-летних казначейских облигаций выросла до 1,61% в понедельник, восстановившись с месячного минимума 1,53%, достигнутого на прошлой неделе. Рост доходности снова давит на котировки бумаг технологического сектора, в то время как рынок переваривает очередную порцию квартальных отчетов.

По результатам торговой сессии индекс широкого рынка Standard & Poor's 500 снизился на 0,53% до 4 163,26 пункта, индикатор "голубых фишек" Dow Jones Industrial Average отступил на 0,36% до отметки 34 077,63 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite стал легче на 0,98%, опустившись до значения 13 914,77 пункта.

Из крупнейших эмитентов успешно отчиталась Coca-Cola. Компания сообщила, что скорректированная прибыль на акцию составила $0,55 при прогнозе в $0,5, а операционная выручка выросла на 5% до $9,02 млрд, хотя аналитики ждали роста только до $8,6 млрд. Кроме того, Coca-Cola прогнозирует рост органической выручки на 2021 год на 7-9%. Акции производителя безалкогольных напитков поднялись по итогам дня на 0,60%.

В числе лидеров роста акции производителя мотоциклов Harley-Davidson, которые подскочили на 9,68%. Компания также успешно отчиталась за 1 квартал: прибыль на акцию составила $1,68 при консенсусе в $0,90, а выручка составила $1,48 млрд, хотя аналитики ждали, что доход составит только $1,26 млрд. Кроме того, компания повысила прогноз по росту выручки за 2021 год с 20-25% до 30-35%.

Между тем, акции одного из ведущих в мире производителей компьютеров и мобильных устройств Apple, входящие в состав стратегии «US. Сбалансированная», прибавили в ходе торгов 0,51%.

В аутсайдерах дня оказались бумаги производителя табачной продукции Altria Group (-6,17%) и поставщика изделий из легких металлов Arconic Corp. (-6,07%).

Акции Nvidia упали на 3,46% после того, как правительство Великобритании заявило, что изучит последствия для национальной безопасности покупки Nvidia британского разработчика микросхем ARM Holdings, что поставило под вопрос сделку на $40 млрд.

На 3,40% упали бумаги Tesla Inc. после аварии электромобиля Tesla под управлением автопилота, в результате которой в Техасе погибли два пассажира.

Акции Applied Materials, которые входят в состав стратегии «Global. И целого мира мало» (доступна только квалифицированным инвесторам), потеряли 2,12% стоимости.

Между тем, бумаги IBM, снизившиеся на основных торгах на 0,35%, после закрытия торговой сессии подскочили на 3,06%. Компания отчиталась лучше ожиданий и заявила о прибыли на акцию в размере $1,77. Доходы IMB в 1 кв. 2021 г. составили $17,73 млрд.

S&P 500

На дневном графике S&P 500 все еще штурмует новые высоты. Однако технические индикаторы говорят о возрастании сопротивления. В связи с этим потенциал дальнейшего роста выглядит ограниченным.

Европейские индексы снижаются в начале торговой сессии

Фондовые площадки Европы показывают умеренно отрицательную динамику в первой половине торгов вторника. К 12:00 МСК немецкий DAX снизился на 0,35%, британский FTSE 100 потерял 0,61%, а французский CAC 40 стал легче на 0,92%. Сводный фондовый индекс региона STOXX Europe 600 отступил на 0,74% до 438,92 пункта.

Третья волна COVID-19 в 2021 году продолжает оказывать беспокойство. Между тем в понедельник ЕС получил дополнительные 100 миллионов доз вакцины BioNTech / Pfizer COVID-19, в результате чего общее количество доз, которые будут доставлены в этом году, достигнет 600 миллионов.

Свежие данные показали, что уровень безработицы в Великобритании в феврале снизился второй месяц подряд и составил 4,9%. Тем не менее, отчет о рабочих местах также показал, что количество сотрудников в штатных расписаниях компании упало на 56 000 в период с февраля по март.

Акции British American Tobacco (-6,43%) и Imperial Brands (-5,85%) оказались под давлением после того, как администрация Байдена заявила, что рассматривает возможность потребовать от табачных компаний снизить уровень никотина во всех сигаретах, продаваемых в США.

Французская транснациональная компания Danone (-2,49%) сообщила о падении продаж в первом квартале на 3,3% на фоне пандемии.

Системный интегратор Atos отчитался о потере выручки на 3,9%. Бумаги компании упали на 6,71%.

Среди лидеров торгов в Германии можно отметить акции Deutsche Wohnen (+0,91%) и Volkswagen (+0,42%). В Лондоне растут в цене бумаги золотодобывающих компаний – российской Polymetal (+1,08%) и мексиканской Fresnillo (+0,63%).

DAX

С точки зрения теханализа на дневном графике DAX остается у верхней границы среднесрочного восходящего канала. Тем не менее, индикатор RSI, находясь в зоне перекупленности, как бы намекает на необходимость «выпустить пар».

Китай: сохранение ставок ненадолго поддержало рынки.

Во вторник рынки китайских акций в ходе торгов проявляли преимущественно позитивную динамику на фоне снятия части опасений относительно дальнейшего ужесточения денежно-кредитной политики со стороны Народного Банка Китая. НБК оставил свои ключевые процентные ставки неизменными двенадцатый месяц подряд на уровне 3,85%. Однако к закрытию рынков ключевые индексы растеряли силу и ушли на отрицательную территорию.

Накануне стало известно, что Государственное управление по регулированию рынка КНР начало проверку совместного предприятия Alibaba Group и компании Minmetals Development, которая занимается торговлей минералами. Компании еще в 2015 году договорились работать над созданием платформы электронной коммерции на рынке стали. Информация о новой проверке оказала давление на акции обеих компаний. Бумаги Minmetals Development упали в Шанхае на 6,18%, а акции онлайн-ритейлера Alibaba (входят в состав активов стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам) снизились в Гонконге на 1,72%.

По итогам торгов индекс голубых фишек CSI 300 снизился на 0,07% до 5083,37 пункта, индекс высокотехнологичных компаний ChiNext полегчал на 0,09% и закрылся на уровне 2896,11 пункта. Гонконгский индекс Hang Seng финишировал нейтрально, приподнявшись на 0,02% до отметки 29122,12 пункта.

Между тем, Председатель КНР Си Цзиньпин принял участие в телеконференции на четырехдневном Азиатском экономическом форуме в Боао на острове Хайнань. В своей речи он подчеркнул необходимость расширения международного сотрудничества в таких технологических областях, как искусственный интеллект, биотехнологии и новая энергия.

По результатам дня подскочили в цене производители компонентов для электромобилей: на материке акции Bohai Automotive Systems выросли на дневную норму в 10%, а бумаги Shandong Sacred Sun Power поднялись на 6,63%. Акции автопроизводителя Geely Auto в Гонконге прибавили 1,09%.

Бумаги интернет-компании Meituan Dianping, специализирующейся на заказах и доставке еды, выросли в Гонконге на 1,11% после раскрытия планов по размещению акций и конвертируемых облигаций на общую сумму $ 10 млрд для финансирования исследований и разработок в области автономных средств доставки, беспилотных летательных аппаратов и других передовых технологий.

CSI 300

С точки зрения теханализа CSI 300 продолжает консолидацию в боковом диапазоне после полноценной коррекции. Сильная поддержка сформирована на уровне 4900, в то время как локальное сопротивление расположено в районе 5200.

На валютном рынке пара USD/CNY снизилась на 0,20% до 6,4955, тогда как курс USD/CNH упал на 0,22% до 6,4939. Котировки валютной пары USD/HKD отступили на 0,03% до 7,7634.

Доходность 10-летних китайских государственных облигаций во вторник укрепилась на 0,15 б. п. до 3,175%.

Приостановка экспорта нефти из Ливии поддерживает рост нефтяных котировок

Во вторник, 20 апреля, цены на нефть растут второй день подряд, прибавляя более 1,3%. Поводом для покупок послужили сообщения о приостановке добычи и экспорта нефти из ливийского порта Эль-Харига из-за многомесячных задержек выплат от Центрального банка страны. Также поддержку нефтяным котировкам оказывает ослабление доллара США, что традиционно благоприятно сказывается на динамике цен сырьевых товаров. Помимо этого, в участники рынка позитивно отреагировали на известия об увеличении поставок вакцин в ЕС, что дает надежды на скорое взятие под контроль пандемической обстановки в европейском регионе.

К 11:56 МСК июньские фьючерсы на нефть марки Brent растут на 1,43% и находятся у отметки $68,01, а июньские фьючерсы на нефть марки WTI торгуются в плюсе на 1,39% на уровне $64,31.

Одной из ключевых новостей сегодняшнего дня стали известия о приостановке добычи и экспорта из Ливии через порт Эль-Харига. Ливийская Национальная нефтяная корпорация (NOC) объявила форс-мажор в нефтеналивном порту из-за многомесячных задержек выплат от Центрального банка страны. Как сообщила корпорация, на ее счета поступили лишь 2% от причитающейся ей суммы. По предварительным оценкам, из-за этого инцидента добыча нефти в Ливии может снизится на 280 тыс. б/с, в результате чего совокупный выпуск страны опустится ниже 1 млн б/с впервые с октября прошлого года.

Помимо этого, поддержку ценам на нефть оказывает продолжающееся ослабление американской валюты. Индекс доллара DXY опустился ниже отметки 91 и торгуется вблизи своего месячного минимума.

Также стоит отметить позитивную реакцию инвесторов на сообщения о дополнительных поставках в ЕС доз вакцин против коронавируса от компаний Pfizer и BioNTech, что позволит смягчить ограничительные меры в европейских странах и ускорит выход экономики еврозоны из кризиса.

Между тем в Индии и ряде других стран АТР неблагоприятная пандемическая обстановка сохраняется. В Индии ежедневный прирост числа заболевших уже почти неделю превышает уровень 200 тыс. чел., а по итогам прошедших суток показатель составил более 259 тыс. чел., что создает огромную нагрузку на систему здравоохранения. В результате этого власти страны объявили о введении локдауна в Нью-Дели сроком на одну неделю. В этой связи риски со стороны спроса на нефть все еще сохраняются.

Что касается статистики по рынку нефти, сегодня в 23:30 МСК ожидается публикация данных по нефтяным запасам США от Американского института нефти.

Нефть Brent

Цена нефти марки Brent тестирует уровень предыдущего локального максимума, расположенного у отметки $67,38, в случае закрепления выше которого можно ожидать роста к уровню $70. Между тем стохастические линии находятся в зоне сильной перекупленности, что может указывать на ограниченный потенциал роста по инструменту в краткосрочной перспективе.

Цены цветных металлов снижаются на торгах во вторник. По состоянию на 11:56 МСК котировки золота опускаются на 0,16% и находятся у отметки $1767,85 за тройскую унцию.

Золото (GC)

Цена золота развернулась вниз, немного не дойдя до уровня $1800. Стохастические линии, находясь в зоне перекупленности, также развернулись вниз, указывая на вероятность нисходящего движения котировок в краткосрочной перспективе.

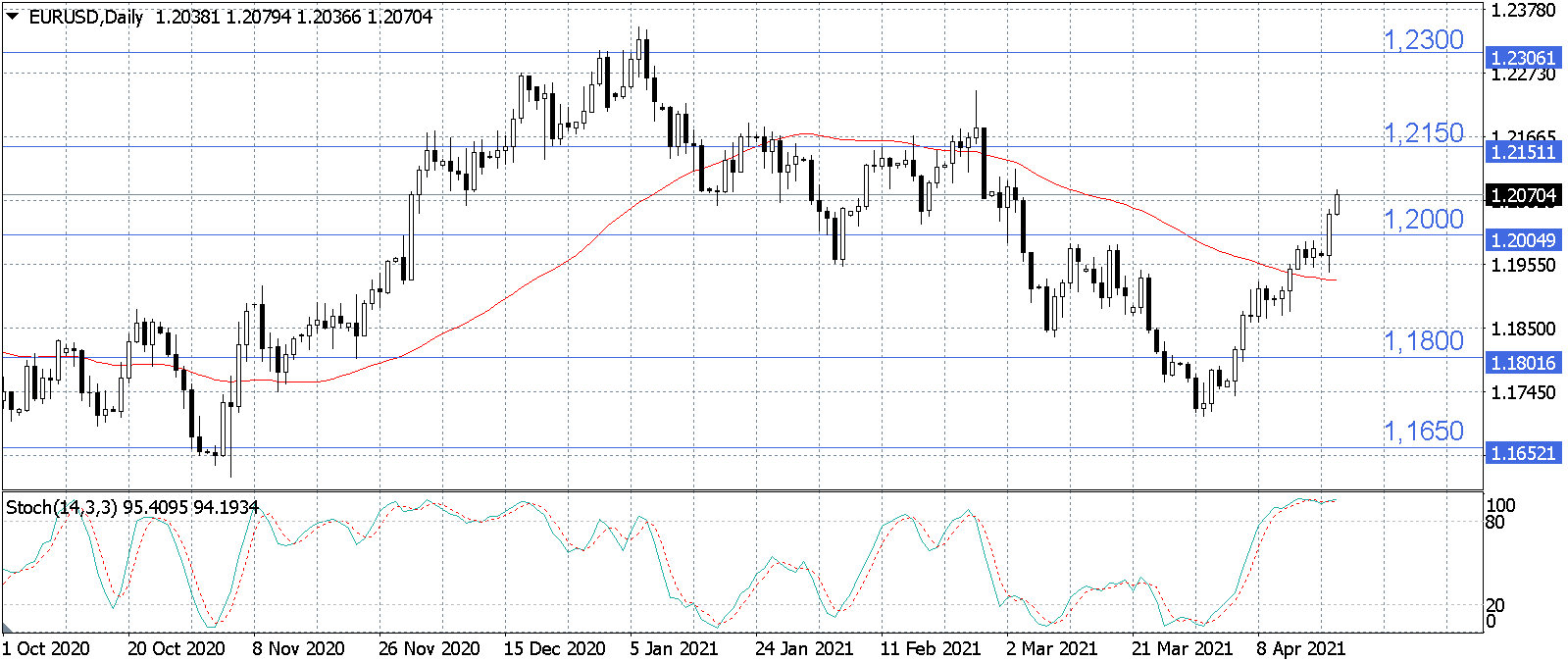

Евро укрепился благодаря дополнительным поставкам вакцины от коронавируса

Во вторник, 20 апреля, пара EUR/USD растет на 0,30% и находится у отметки в 1,2070 долларов к евро. Это происходит на фоне новостей о поступлении дополнительных доз вакцины от коронавируса в Евросоюз. Индекс доллара DXY снизился на 0,13% и торгуется у уровня в 90,94.

Евро укрепляется против основных валют на фоне дополнительных поставок от Pfizer и BioNTech 100 млн доз вакцины, что может стать катализатором улучшения эпидемиологической ситуации в регионе. Таким образом, общее количество доз препарата, которые будут доставлены в ЕС в 2021 году по договору с компаниями-производителями, выросло до 600 млн.

Исполнительный директор Pfizer Альберт Бурла также заявил, что компания планирует поставить еще 250 млн доз в ЕС во втором квартале, что в четыре раза больше количества доз, чем в первом квартале. Коммерческий директор BioNTech Шон Маретт добавил, что суммарное количество в 600 млн доз покрывает две трети населения Евросоюза и стало крупнейшим соглашением о поставках для компании.

Доллар, в свою очередь, продолжает ослабевать на фоне падения доходностей казначейских облигаций. Так, доходности 10-летних гособлигаций США на прошлой неделе достигли месячного минимума в 1,529%. Несмотря на рост в понедельник, доходности все еще находятся ниже мартовского пикового значения в 1,776%, когда инвесторы делали ставку на то, что дополнительные пакеты фискальных стимулов ускорят инфляцию в США, что приведет к более раннему выходу из программы смягчения кредитно-денежной политики ФРС.

Однако неоднократные заверения главы ФРС Джерома Пауэлла и прочих представителей ФРС о том, что рост цен остается краткосрочным явлением и не повлияет на долгосрочную политику регулятора, в течение последнего месяца успокоили рынки.

Что касается макроэкономической статистики, то вчера в США не было значимых публикаций.

В еврозоне, в свою очередь, стали известны объемы строительства за февраль, которые снизились на 5,8% м/м, что ниже январского результата в -2,6% м/м.

Сегодня следует обратить внимание на публикацию в Германии индекса цен производителей за март.

Курс EUR/USD продолжает рост, пробив линию сопротивления в 1,2000, и торгуется у отметки в 1,2067. Стохастические линии находятся в зоне сильной перекупленности, что указывает на ограниченный потенциал роста по инструменту в краткосрочной перспективе.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Фондовые индексы США завершают торги в минусе на фоне фиксации прибыли

Основные фондовые индексы США снижаются в последний час торгов в понедельник, но уже восстановились от внутридневных минимумов. Давление на рынок связано с фиксацией прибыли в крупнейших компаниях после ралли прошлой недели, которое подняло S&P 500 на рекордные уровни.

Фондовые индексы США завершают торги в минусе на фоне фиксации прибыли

Основные фондовые индексы США снижаются в последний час торгов в понедельник, но уже восстановились от внутридневных минимумов. Давление на рынок связано с фиксацией прибыли в крупнейших компаниях после ралли прошлой недели, которое подняло S&P 500 на рекордные уровни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение