При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Российский рынок корректируется на фоне негативного внешнего фона

- 08.09.2021 | 14:18

- Рынки

- Сергей Кауфман

- Финам

В среду, 8 сентября, российский фондовый рынок незначительно снижается в первой половине торгов. Индексы снимают техническую перекупленность после многократного обновления исторических максимумов за последние недели. Кроме того, негатива добавляет отрицательный внешний фон – европейские рынки проявляют осторожность перед заседанием ЕЦБ.

Индекс МосБиржи к середине торговой сессии снизился на 0,11% до 4005,8 пункта, а долларовый индекс РТС упал на 0,41% до 1716,9 пункта.

Торги в США во вторник завершились преимущественно снижением. Сегодня фьючерс на индекс S&P 500 отступают на 0,3%, а доходность 10-летних «трежериз» корректируется вниз на 2,2 б.п. до 1,349%.

В течение дня мировые инвесторы будут следить за числом открытых вакансий на рынке труда JOLTS в июле, еженедельными данными по запасам нефти в США от API и публикацией бежевой книги.

Важной макроэкономической статистики сегодня не выходило, но глава Минэкономразвития Максим Решетников спрогнозировал, что в 2021 году ВВП РФ вырастет как минимум на 4,2%.

Чистая прибыль ВТБ по РСБУ за 8 месяцев выросла в 3,4 раза, до 179,4 млрд руб. Чистая прибыль за август достигла 25,1 млрд руб., увеличившись в 93 раза в сравнении с тем же месяцем годом ранее. Главный бухгалтер ВТБ Михаил Коваленко отметил, что показатель за 8 месяцев является рекордным для банка.

Мосбиржа до конца сентября запустит вечерние (с 19:00 до 23:50) торги облигациями, а в начале декабря – утренние (с 7:00 до 10:00) торги акциями. Ранее уже было известно о данных планах, но без уточнения дат, в связи с чем акции Мосбиржи не отреагировали на новости и к середине торгов снизились на 0,56%.

Очередной раз в лидерах роста находятся акции Русала и его материнской компании En+ Group, прибавляющие 4,12% и 3,26% соответственно. Сегодня фьючерсы на алюминий снова растут на фоне продолжающейся неопределённости с поставками бокситов из Гвинеи.

Прочими лидерами роста в индексе МосБиржи являются акции Headhunter (+1,13%), Алросы (+0,96%), и Магнита (+0,91%). В минусе торговались акции Интер РАО (-1,93%), АФК Системы (-1,86%), и TCS Group (-1,64%).

Инвесторам, интересующимся российским рынком акций, мы рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

С технической точки зрения на дневном графике индекс МосБиржи снял краткосрочную перекупленность, скорректировавшись от верхней границы среднесрочного восходящего канала. При этом пока индекс остаётся выше психологической отметки в 4000 пунктов.

Торги в США завершились преимущественно снижением

Во вторник, 7 сентября, по итогам торгов американские индексы продемонстрировали преимущественно отрицательную динамику. Характер торгов снова определяли слабые данные по рынку труда, вышедшие на прошлой неделе и негативно повлиявшие на уверенность инвесторов в росте экономики. В лидерах снижения находились чувствительные к экономическому росту сектора, включая промышленные компании и девелоперов. Перформанс лучше рынка в очередной раз показали технологические компании, несмотря на рост доходности 10-летних «трежериз» до максимума с середины июля.

По итогам торгов индикатор «голубых фишек» Dow Jones Industrial Average упал на 0,76% до 35 100 пунктов. Индекс широкого рынка Standard & Poor's 500 стал легче на 0,34% до 4 520 пунктов, а индекс высокотехнологичных отраслей Nasdaq Composite прибавил 0,07% до 15 374,3 пункта.

В лидерах роста оказались акции владельца Tinder Match Gorup, прибавившие 7,54%. 20 сентября состоится включение данной компании в индекс S&P 500, что и вызвало положительную динамику.

Акции Boeing подешевели на 1,81% после того, как европейский перевозчик Ryanair завершил переговоры о планируемой покупке 10 самолетов 737 MAX из-за разногласий в цене.

Между тем, акции одного из ведущих в мире производителей компьютеров и мобильных устройств Apple, входящие в состав стратегии "US. Сбалансированная", а также стратегии "Global. И целого мира мало" (доступна только квалифицированным инвесторам) выросли на 1,55% на фоне объявления о мероприятии 14 сентября, на котором может быть представлен новый айфон.

После закрытия торгов сразу три компании объявили о продаже собственных акций. Производитель электромобилей Nio – на $ 2 млрд, разработчик ПО McAfee – 20 млн акций, а приложение для знакомств Bumble – 15 млн акций. Отметим, что в случае Nio акции продаёт сама компании, а в случае Bumble и McAfee – существующие акционеры. На расширенной торговой сессии акции данных компаний снизились на 3,47%, 3,51% и 4,36% соответственно.

S&P 500

С точки зрения теханализа на дневном графике индекс S&P 500 продолжает уверенное движение в рамках среднесрочного восходящего канала. Явных признаков перекупленности или перепроданности пока не наблюдается.

Европейские инвесторы проявляют осторожность перед завтрашним заседанием ЕЦБ

В среду, 8 сентября, основные европейские индексы падают в первой половине торгов. Инвесторы проявляют осторожность перед завтрашнем заседанием ЕЦБ. На пресс-конференции рынок будет следить за сигналами по срокам сворачивания стимулирования экономики. Сейчас консенсус ожидает, что оно начнётся только в конце года, но ряд аналитиков и официальных лиц полагают, что рост инфляции может вынудить центробанк снизить объём QE немного раньше.

По состоянию на 12:15 МСК немецкий DAX уменьшился на 1,41%, британский FTSE 100 снизился на 1,12%, а французский CAC 40 стал легче на 1,18%. Сводный фондовый индекс региона STOXX Europe 600 упал на 1,24% до 467 пунктов.

Что касается опубликованной сегодня макростатистики, число занятых в несельскохозяйственном секторе Франции во втором квартале выросло на 1,1% кв/кв – немного хуже, чем предварительные данные, показавшие рост на 1,2%.

Акции французской фармацевтической компании Sanofi снижаются на 1,77% после новости о покупке американской биофармацевтической фирмы Kadmon за $1,9 млрд.

На 1,44% растут акции британской инженерной компании Smiths Group на фоне сообщения о продаже своего американского медицинского подразделения ICU Medical за $ 2,4 млрд.

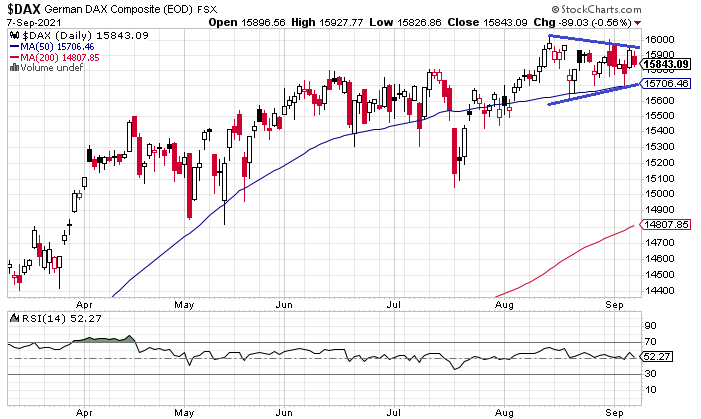

DAX

С точки зрения теханализа на дневном графике DAX движется в рамках краткосрочного треугольника, направление выхода из которого может определить дальнейший вектор движения индекса.

Китайский рынок немного снизился на фоне ястребиных заявлений представителей центробанка

В среду, 8 сентября, китайские индексы завершили торги снижением. Технологический сектор, который ранее возглавлял отскок, взял паузу в росте. Небольшим негативом стало заявление представителей китайского центробанка, что не стоит ожидать излишне мягкой монетарной политики и наводнения рынков ликвидностью. Позитивной новостью стала публикация в государственном издании, утверждающая, что Китай планирует увеличить прозрачность и предсказуемость своей политики, что может ослабить опасения насчёт регуляторного давления.

По итогам сессии индекс CSI 300 упал на 0,41% до 4 972,1 пункта, тогда как ChiNext снизился на 0,97% до 3 219,9 пункта. Гонконгский индекс Hang Seng отступил на 0,12% до 26 320,9 пункта.

В лидерах падения оказались акции производителя полупроводников Hua Hong Semiconductor, снизившиеся на 6,75% после новости о том, что крупный фонд, специализирующийся на полупроводниковых технологиях, продал 1,07 млн акций компании.

Акции онлайн-ритейлера Alibaba Group, входящие в состав стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам, выросли на 0,06%.

С точки зрения теханализа на дневном графике индекс CSI 300 пока не смог пробить линию нисходящего тренда, что необходимо для продолжения роста. В случае коррекции поддержкой выступит уровень 4900 пунктов.

К 11:20 МСК на валютном рынке пара USD/CNY снизалась на 0,07% до 6,462, тогда как курс USD/CNH вырос на 0,01% до отметки 6,460. Котировки валютной пары USD/HKD прибавили 0,03% до 7,777.

Доходность 10-летних китайских государственных облигаций в среду выросла на 2,4 б.п. до 2,884%.

Риски со стороны спроса ограничивают рост цен на нефть

В среду, 8 сентября, цены на нефть восстанавливаются после вчерашнего снижения, прибавляя около 0,5%. Поддержку нефтяным котировкам оказывает довольно медленное восстановление добычи в Мексиканском заливе после урагана Ида – на текущий момент около 79% мощностей остаются незадействованными. В то же время среди инвесторов сохраняются опасения относительно спроса на нефть в странах АТР, что удерживает цены от продолжения роста. Также необходимо отметить общее ухудшение сентимента на глобальных рынках и укрепление доллара США, что негативным образом сказывается на нефтяных ценах.

К 11:48 МСК ноябрьские фьючерсы на нефть марки Brent растут на 0,40% и находятся у отметки $71,98, а октябрьские фьючерсы на нефть марки WTI торгуются в плюсе на 0,51% на уровне $68,70.

Сокращение предложения нефти из-за простоя добычи в Мексиканском заливе является в настоящее время основным фактором, который поддерживает нефтяные котировки. Так, спустя 9 дней после урагана Ида около 79% добывающих мощностей в заливе все еще остаются закрытыми. На текущий момент потери предложения оцениваются в 17,5 млн баррелей сырой нефти.

Вместе с тем риски со стороны спроса из-за вспышек заболеваемости в странах АТР удерживают нефтяные цены от дальнейшего роста. Сигналом ослабления спроса на нефть стало значительное снижение отпускных цен для азиатских покупателей со стороны Saudi Aramco в минувшее воскресенье.

Помимо этого, давление на нефтяные котировки вчера оказало общее ухудшение настроений на глобальных рынках на фоне ожиданий замедления роста мировой экономики. Это привело к снижению цен по широкому спектру рисковых активов и резкому отскоку по доллару США, что при прочих равных является негативным фактором для нефти.

В части статистики по нефтяному рынку, сегодня в 23:30 МСК ожидается публикация данных по запасам сырой нефти в США от Американского института нефти.

Нефть Brent

Цена нефти марки Brent вновь опустилась к линии 50-дневной скользящей средней к уровню $72. Стохастические линии находятся в благоприятном для продаж положении, что говорит в пользу снижения/консолидации по инструменту на краткосрочном горизонте.

Цены цветных металлов растут на торгах в среду. По состоянию на 11:48 МСК котировки золота прибавляют 0,12% и находятся у отметки $1800,65 за тройскую унцию.

Золото (GC)

Цена золота вернулась к уровню $1800, вблизи которого проходит линия 50-дневной скользящей средней. Стохастические линии направлены вниз, что говорит в пользу снижения/консолидации по инструменту в ближайшем времени.

Доллар укрепляется на фоне роста доходностей казначейских облигаций

В среду 8 сентября, пара EUR/USD снижается на 0,18% и торгуется у отметки в 1,1819. Индекс доллара DXY растет на 0,20% и торгуется у отметки в 92,69.

Доллар вырос до недельного максимума против основных конкурентов в среду, чему способствовало повышение доходности казначейских облигаций и ослабление евро в преддверии решения ЕЦБ по процентной ставке.

Укрепление доллара на этой неделе, по-видимому, является результатом переключения внимания инвесторов на рост заработной платы, который предполагает, что ФРС все еще может придерживаться своего плана сокращения программы покупки активов.

Однако резкий рост смертности от коронавируса в США может заставить центральный банк взять паузу. Данные Reuters показывают, что за последние две недели от вируса умерло более 20,8 тыс. человек, что примерно на две трети больше, чем в предыдущий период. В четверг президент Джо Байден изложит план борьбы с дельта-штаммом COVID-19.

Касаемо высказываний глав региональных ФРБ, президент ФРБ Сент-Луиса Джеймс Буллард заявил в интервью Financial Times, что регулятору следует продолжать реализацию плана по сокращению стимулирования в этом году, несмотря на замедление роста занятости в прошлом месяце. Также инвесторы будут следить за выступлением президента ФРБ Нью-Йорка Джона Уильямса в поисках намеков на то, находится ли рынок труда на заявленном ФРС пути "существенного дальнейшего прогресса", необходимого для нормализации ДКП.

Помимо этого, инвесторы с опаской относятся к заседанию ЕЦБ в четверг, ожидая возможного сокращения темпов покупки облигаций в рамках программы PEPP. Аналитики, опрошенные Reuters, считают, что объем закупок по программе PEPP может снизиться до 60 млрд евро в месяц с нынешних 80 млрд евро.

Что касается макроэкономической статистики, то вчера в еврозоне стали известны окончательные данные по изменению занятости во II квартале, которые показали рост на 0,7% к/к, против снижения на 0,2% к/к в предыдущем периоде и предварительной оценки в 0,5% к/к. Предварительные данные по темпам роста ВВП также за II квартал показали рост на 2,2% к/к по сравнению со снижением на 0,3% к/к в предыдущем квартале и предварительной оценкой в +2,0% к/к. Помимо этого, стал известен индекс экономических настроений от ZEW за сентябрь, который в еврозоне составил 31,1 пункта, что оказалось значительно ниже августовских 42,7 пункта. Аналогичный индекс для Германии составил 26,5 пункта, что также оказалось заметно ниже 40,4 пункта в августе и консенсус-прогноза в 30 пунктов.

Сегодня стоит обратить внимание на публикацию в США индекса экономического оптимизма от IBD/TIPP за сентябрь, а также данных по числу открытых вакансий на рынке труда от JOLTS за июль.

Курс EUR/USD приближается выше уровня поддержки в 1,1800, торгуясь у отметки в 1,1819. Стохастические линии вышли из зоны перекупленности, что указывает на благоприятную ситуацию для продаж по инструменту в краткосрочной перспективе.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Рубль входит в 2026 год, версии о девальвации не сдаются

Рубль завершает 2025 год на максимуме своего укрепления. И это автоматически усиливает ожидания каких-то радикальных перемен в курсе рубля в новом 2026 году.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Фондовые индексы США завершают торги лёгким снижением на фоне декабрьского протокола ФРС

Основные фондовые индексы США во вторник незначительно снижаются в последний час сессии, поскольку инвесторы оценивают протокол декабрьского заседания Федеральной резервной системы. Документ, с одной стороны, поддерживает ожидания дальнейшего смягчения монетарной политики в следующем году, но одновременно вызывает сомнения относительно того, насколько агрессивно центробанк будет действовать.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение