При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Российский рынок продолжил снижение

- 15.07.2021 | 15:50

- Рынки

- Алексей Калачев

- Финам

В четверг, 15 июля, российские фондовые индексы в первой половине дня пребывают в умеренном минусе на неоднозначном внешнем фоне.

Накануне индексы США завершили сессию незначительными разнонаправленными изменениями, поддержанные ободряющими заявлениями главы ФРС о продолжении мягкой ДКП. Сегодня фьючерсы на американские индексы также не подают однозначных сигналов.

Рынки ЮВА завершили торги преимущественно в плюсе, в том числе выросли китайские акции после публикации макроэкономических данных за первую половину 2021 г. Европейские биржи начинают день с небольшого снижения ключевых индексов.

Рынок нефти вернулся к положению неопределенности и также снижается. Накануне вечером информационные агентства распространили информацию о том, что между ОПЕК и ОАЭ достигнут компромисс относительно уровня добычи нефти и продолжения соглашения ОПЕК+. Однако позднее эта информация была опровергнута представителями ОАЭ.

По данным Росстата, инфляция в РФ заметно замедлилась на предыдущей неделе прежде всего за счет снижения цен на сезонную плодоовощную продукцию. За период 6 по 12 июля 2021 г. потребительские цены выросли на 0,06%. Неделей ранее рост цен составлял 0,46%. С начала июля потребительские цены выросли на 0,39%, с начала года - на 4,6%.

По состоянию на 12:00 МСК, индекс МосБиржи снижается на 0,23% до 3 824,01 пункта, а номинированный в долларах индекс РТС пребывает почти без изменений вблизи вчерашнего закрытия на уровне 1 629,49 пункта.

Лидеры сегодняшнего снижения определились событиями вчерашнего дня. После вчерашнего сильного роста заметно корректируются бумаги «Распадской» (-1,5%), и акции «Мечела» обыкновенные (-2,5%) и привилегированные (-2,6%). Также сегодня падают в цене акции ФСК (-7,2%) и «Россетей» обыкновенные (-1,8%) и привилегированные (-1,6%), что обусловлено дивидендным гэпом посте того, как вчера бумаги этих энергокомпаний торговались с дивидендами за 2020 г. в последний день перед закрытием реестра. Глубина падения практически не отличается от дивидендной доходности.

«Детский мир» с утра отчитался по продажам за 2 кв. 2021 г, которые выросли почти на треть. Акции ритейлера прибавляют 0,71%.

В лидерах роста – преимущественно бумаги горно-металлургического сектора, что обусловлено позитивной динамикой на рынке металлов: «Полюс» (+1,63%), Polymetal (+1,15%), ММК (+1,29%), НЛМК (+0,99%), «Северсталь» (+0,97%), «Норникель» (+0,65%).

В ходе торгов инвесторы будут следить за макроэкономической статистикой. В США станут известными данные по пособиям по безработице и по динамике промышленного производства. В РФ Росстат раскроет данные по ценам производителей.

На корпоративном фронте ожидается заседание совета директоров «Русала». Здесь сохраняется интрига по поводу дивидендной политики компании.

Также стоит учесть, что сегодня последний день с дивидендами перед закрытием реестра торгуются привилегированные акции «Транснефти». Текущая дивидендная доходность по ним составляет около 5%.

И, кстати, инвесторам, ориентированным на работу с перспективными отечественными компаниями с дивидендной историей, можем предложить присмотреться к стратегии «RU. Капитал и дивиденды».

С технической точки зрения индекс МосБиржи остается в рамках восходящего тренда, снижаясь в сторону его нижней границе. Стохастический осциллятор также продолжает движение вниз. Серьезный уровень поддержки расположен в районе 3770 пунктов.

США: Джером Пауэлл заверил Конгресс в сохранении мягкой финансовой политики

В среду, 14 июля, фондовый рынок США завершил торги разнонаправленными изменениями основных индексов в ожидании выступления главы ФРС в Конгрессе и публикации «Бежевой книги». С открытия рынка индексы даже сумели обновить исторические максимумы или как минимум попытались сделать это, однако удержаться на высоких значениях не смогли.

В своей речи, текст которой стал известен еще перед началом торгов, Джером Пауэлл вновь заверил, что всплеск инфляции имеет временный характер и через несколько месяцев прекратится, а показатели рынка труда все еще далеки от тех, которые хотела бы видеть Федеральная резервная система, прежде чем сворачивать стимулирующие меры. Программа выкупа облигаций и удержание низкой процентной ставки будут продолжены до тех пор, пока не будет завершено восстановление.

Между тем, по последним данным Бюро статистики труда, индекс цены производителей (PPI) в США подскочил на 1% м/м в июне 2021 года, что выше рыночных прогнозов роста на 0,6% после подъема на 0,8% в мае. Стоимости услуг выросла на 0,8%, а стоимость товаров увеличилась на 1,2%. В годовом исчислении цены производителей выросли на 7,3%, что является самым большим ростом с ноября 2010 года.

По результатам торговой сессии индикатор «голубых фишек» Dow Jones Industrial Average поднялся на 0,13% до отметки 34933,23 пункта, индекс широкого рынка Standard & Poor's 500 прибавил 0,12%, остановившись на отметке 4374,30 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite отступил на 0,22% до значения 14644,95 пункта.

В аутсайдерах дня оказались бумаги нефтегазового сектора, представители которого составили всю первую пятерку упавших акций в составе индекса S&P 500: Occidental (-7,48%), Cimarex Energy (-6,20%), Diamondback (-6,06%), Devon Energy (-5,76%) и APA Corp (-5,60%).

Сезон корпоративной отчетности вступает в высокую фазу. Bank of America во втором квартале почти утроил чистую прибыль, при этом показатель оказался лучше прогнозов рынка, но выручка не оправдала ожиданий. По итогам дня акции банка упали на 2,51%.

Лучше ожиданий отчиталась инвестиционная компания BlackRock, тем не менее в среду ее бумаги потеряли 3,06% стоимости.

Квартальная выручка одной из крупнейших американских авиакомпаний Delta Air Lines снизилась на 43% - с $12,536 млрд до $7,126 млрд. Акции компании упали на 1,57%.

Котировки акций Wells Fargo & Co на хорошей отчетности подскочили на 3,98%. Один из крупнейших американских банков во втором квартале вернулся на прибыльный уровень, в том числе благодаря роспуску резервов в объеме $1,6 млрд.

Акции American Airlines поднялись на 3,0% после того, как компания заявила, что в текущем квартале у нее будет положительный денежный поток впервые с начала пандемии.

В пятерке лидеров роста в составе S&P 500 также отметились бумаги инвестиционной компании Jefferies Financial (+5,39%), производителя лекарственных препаратов Perrigo (+3,11%) и поставщик коммерческих товаров Newell Brands (+2,42%).

Акции Apple, которые входят в состав стратегии «US. Сбалансированная», а также в состав стратегии «Global. И целого мира мало» (доступна только квалифицированным инвесторам), поднялись на новый рекордный уровень, прибавив 2,41% после того, как агентство Bloomberg сообщило, что компания попросила поставщиков поставить в этом году 90 млн iPhone. Это примерно на 20% больше, чем в прошлом году. Bloomberg предполагает, что компания нацелена на увеличение доли рынка за счет Huawei, чей бизнес столкнулся с ограничениями в США на поставку компонентов.

S&P 500

На дневном графике S&P 500 находится в среднесрочном восходящем тренде, вновь обновляя исторический максимум. Вместе с тем, стохастический осциллятор обосновался в зоне перекупленности, повышая вероятность возврата индекса к линии тренда. Поддержка по линии тренда переместилась в район 4290.

Европа: в начале дня преобладают «медвежьи» настроения

Европейские индексы с открытия снижаются на фоне опасений по поводу замедления темпов восстановления мировой экономики, роста инфляции и распространения варианта коронавируса Дельта

Между тем, вышли свежие данные с рынка труда Великобритании. Количество претендующих на пособие по безработице в Великобритании, уменьшилось на 114,8 тысячи в июне 2021 г. после снижения на 92,6 тысячи в мае. Средняя недельная заработная плата, включая бонусы, в Великобритании выросла на 7,3% в годовом исчислении до 574 фунтов стерлингов за три месяца с марта по май 2021 года, что является самым большим увеличением с 2001 г.

В то же время, уровень безработицы в Великобритании вырос до 4,8% за три месяца до мая 2021 года по сравнению с рыночными прогнозами в 4,7%. Уровень занятости упал до 74,8% с 75,2%, а уровень экономической активности также снизился до 78,7% с 79%.

По состоянию на 12:30 МСК британский FTSE 100 снижается на 0,25%. Германский DAX отступает на 0,71%, а французский CAC 40 теряет 0,41%. Сводный фондовый индекс региона STOXX Europe 600 показывает снижение на 0,40% до уровня 458,74 пункта.

В числе растущих бумаг стоит отметить акции чешского производителя программного обеспечения Avast (+14,97%), ирландской компании по сбору и обработке данных Experian (+5,21%) и транснационального финансового конгломерата Prudential (+2,90%).

Заметно теряют стоимость акции энергетической компании Siemens Energy (-9,39%), автопроизводителя Volkswagen (-2,29%) и производителя шин и автокомпонентов Continental (-2,09%).

DAX

С точки зрения теханализа на дневном графике индекс DAX встречает сопротивление вблизи максимального исторического значения. Поддержка проходит по линии среднесрочного восходящего тренда, и находится в районе 34000 пунктов.

Китай: акции Поднебесной возобновили рост.

В четверг, 15 июля, китайские акции оказались возобновили рост на фоне публикации макроэкономических данных за первое полугодие и ожиданий по поводу смягчения денежно-кредитной политики.

В опубликованном утром докладе Государственного статистического управления КНР об экономическом развитии страны по итогам первой половины 2021 года отмечается несбалансированный характер восстановления экономики и необходимость усилий для обеспечения стабильного и устойчивого развития. Доклад содержит множество новых статистических данных, отметим главное.

Темпы экономического роста Китая в первой половине текущего года составили 12,7%. При этом во втором квартале рост ВВП составил 7,9% по сравнению со скачком на 18,3% в первом квартале относительно низкой базы 1 кв. 2020 г.

Промышленное производство в Китае за 6 месяцев увеличилось в годовом исчислении на 15,9%. При этом в июне темпы роста составили 8,3% по сравнению с ростом на 8,8% в мае.

Инвестиции в основной капитал Китая в первом полугодии выросли на 12,6% до 25,59 трлн юаней (около $3,96 трлн).

Индекс потребительских цен (CPI) в Китае - ключевой показатель уровня инфляции - по итогам первой половины текущего года составил 0,5%.

По многим позициям второй квартал показал замедление относительно первого, а июнь – по сравнению с маем 2021 г. На этом фоне наблюдатели рынка допускают возможность снижения базовых ставок. Эти ожидания усилились после того, как недавно с целью поддержать экономику Народный банк Китая снизил нормы резервирования для банков, высвободив в совокупности около 1 триллиона юаней ($154,64 млрд) долгосрочной ликвидности.

По итогам биржевых сессий сводный индекс CSI 300 вырос на 1,35% до 5151,46 пунктов. Сводный индекс высокотехнологичных стартапов Chinext Composite прибавил 0,53% до 3624,62 пункта. Индекс Hang Seng в Гонконге, где торги заканчиваются на час позже, поднялся на 0,83% до 27973,37 пункта.

Преимущественно положительную динамику на фоне смягчения финансовой политики показали банки. Преимущественно отрицательную – нефтегазовый сектор, следуя за котировками нефти.

Накануне в среду The Wall Street Journal сообщила, что лидеры электронной коммерции Alibaba и Tencent рассматривают возможность открытия своих экосистем друг для друга. На этой информации бумаги Tencent прибавили 1,35%. Акции Alibaba (входят в состав активов стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам), поднялись на 2,03%.

Значительный рост по итогам торгов в Гонконге показали бумаги девелопера Country Garden Services (+4,12%), страховщика Ping An Insurance (+3,69%) и фармацевтической компании CSPC Pharma (+2,57%).

Акции автопроизводителя BYD упали на 3,26% после того, как его второй по величине акционер Himalaya Capital продал часть акций, сократив свою долю до 6%. Акции другого крупнейшего китайского автопроизводителя Geely Automobile снизились на 1,62%.

В числе аутсайдеров также оказались бумаги сети ресторанов Haidilao (-4,02%) и крупнейшего производителя предметов личной гигиены Hengan INTL (-2,88%).

CSI 300

С точки зрения теханализа индекс CSI 300 продолжает консолидацию неподалеку от линии поддержки, которая сейчас проходит в районе 5020 пунктов. Локальное сопротивление расположено в районе 5200 пунктов.

На валютном рынке к 11:00 МСК пара USD/CNY опускается на 0,13% до 6,4604, тогда как курс USD/CNH поднимается на 0,04% до 6,4505. Котировки валютной пары USD/HKD прибавляют 0,01% до 7,7672.

Доходность 10-летних китайских государственных облигаций в четверг увеличилась на 3 б. п. до 2,980%.

Данные от EIA и риски новой волны COVID оказывают давление на нефтяные цены

В четверг, 15 июля, нефтяные котировки снижаются вторую торговую сессию подряд, теряя порядка 1,0%. Вышедшие вчера данные от агентства EIA показали увеличение запасов бензина и дистиллятов в США, что усилило опасения на рынке относительно замедления роста спроса на топливо в стране. Также необходимо отметить растущие риски со стороны спроса из-за распространения штамма Дельта, в связи с чем ВОЗ объявила о начале третьей волны коронавируса в мире. Вместе с тем в СМИ появилась информация о достижении компромисса между ОАЭ и Саудовской Аравией, и в случае заключения сделки ОПЕК+ угрозы неконтролируемого роста добычи в странах альянса будут устранены, и неопределенность на нефтяном рынке снизится.

К 11:45 МСК сентябрьские фьючерсы на нефть марки Brent снижаются на 0,60% и находятся у отметки $74,31, а августовские фьючерсы на нефть марки WTI торгуются в минусе на 0,90% на уровне $72,47.

Вчера в Штатах вышли еженедельный отчет от агентства EIA, показавший снижение запасов нефти в стране восьмую неделю подряд на 7,897 млн баррелей, тогда как аналитики прогнозировали сокращение лишь на 4,359 млн баррелей.

В то же время запасы бензина неожиданно выросли на 1,039 млн баррелей против снижения на 6,866 млн баррелей неделей ранее и консенсус-прогноза в -1,786 млн баррелей. запасы дистиллятов также продемонстрировали существенный прирост на 3,657 млн баррелей, значительно превысив аналитические ожидания роста на 0,877 млн баррелей. Отдельно необходимо отметить, что этот рост сопровождался снижением загрузки НПЗ на 0,4 п.п., до 91,8%. На этом фоне на нефтяном рынке возросли опасения, что восстановление спроса на топливо в США постепенно ослабевает, оказав тем самым давление на котировки «черного золота».

Также необходимо отметить растущие риски со стороны спроса из-за роста заболеваемости в мире новым штаммом коронавируса Дельта, в связи с чем Всемирная организация здравоохранения объявила о начале третьей волны пандемии в мире. Особо неблагоприятная ситуация складывается в азиатских странах (Индонезия, Южная Корея, Австралия и др.), что может замедлить восстановление экономики и спроса на нефть в этом регионе.

Вместе с тем неопределенность по поводу сделки ОПЕК+, вероятно, скоро будет устранена. Как вчера сообщили СМИ, Саудовская Аравия и ОАЭ достигли компромисса, в результате чего расчетная база добычи для Эмиратов будет увеличена на 0,45 млн б/с, до 3,65 млн б/с, начиная с апреля 2022 года. Однако позже представители ОАЭ опровергли достижение консенсуса и заявили, что переговоры все еще продолжаются. В любом случае, окончательное решение будет приниматься на внеочередной встрече ОПЕК+, на которой также не исключены сюрпризы – другие участники альянса также могут потребовать для себя пересмотра базы отсчета добычи.

Нефть Brent

Цена нефти марки Brent не смогла удержаться над отметкой $76 и развернулась вниз. Стохастические линии также развернулись вниз, что говорит в пользу дальнейшего снижения/консолидации по инструменту на краткосрочном горизонте.

Цены цветных металлов продолжают рост на торгах в четверг. По состоянию на 11:45 МСК котировки золота прибавляют 0,44% и находятся у отметки $1832,95 за тройскую унцию.

Золото (GC)

Цена золота демонстрирует восходящее движение после продолжительной консолидации вблизи уровня $1800. Ближайшей целью роста может выступить отметка $1850, вблизи которой также пролегает линия 50-дневной скользящей средней. Вместе с тем стохастические линии находятся в зоне сильной перекупленности, что может говорить об ограниченном потенциале роста по инструменту в краткосрочной перспективе.

Доллар США корректируется после выступления Дж. Пауэлла в Конгрессе

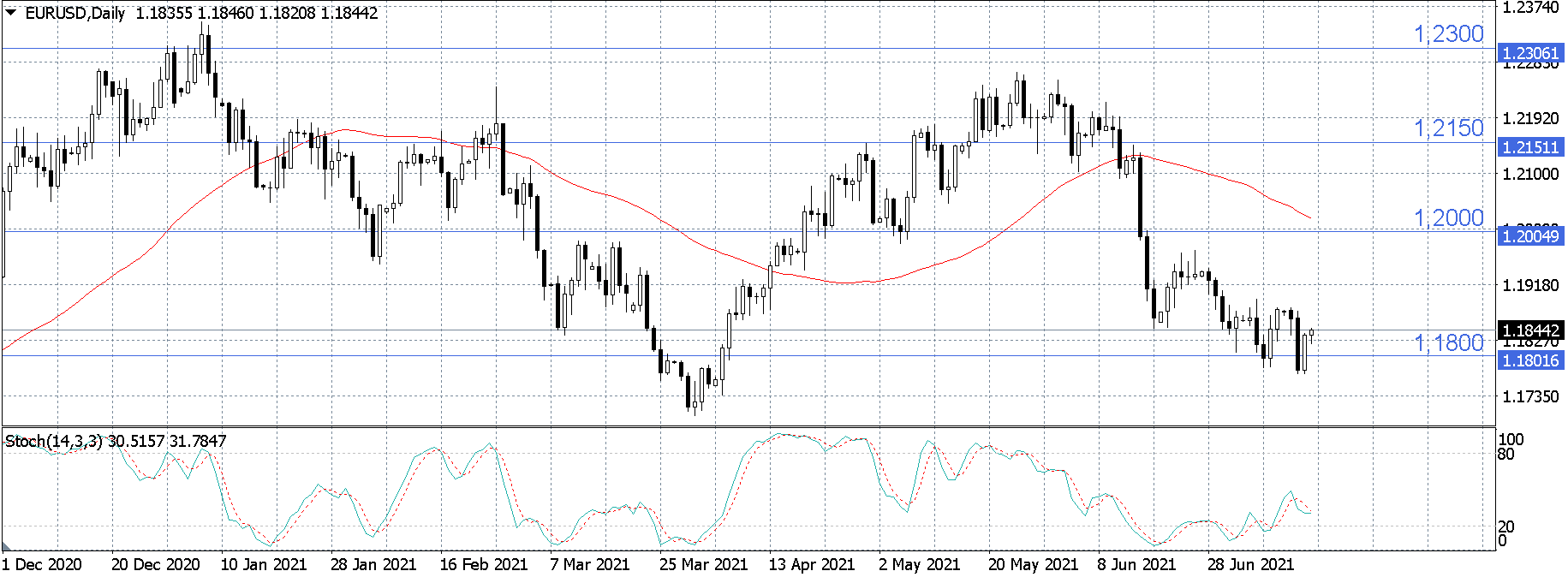

Во четверг, 15 июля, пара EUR/USD подрастает на 0,08%, торгуясь у отметки в 1,1844. Индекс доллара DXY корректируется и снижается на 0,06%, находясь у отметки в 92,33. Американская валюта корректируется после выступления главы ФРС Джерома Пауэлла, которой в очередной раз настаивал на том, что сворачивать поддержку экономики со стороны регулятора еще слишком рано.

Недавно вышедшие данные по потребительским ценам в США за июнь показали рост на 5,4%, а цены производителей – на 7,3%, что добавило оптимизма инвесторов относительно того, что риторика ФРС может измениться, и настало время свернуть программу покупки облигаций.

Однако в среду во время выступления в Конгрессе глава Федрезерва Джером Пауэлл в очередной раз заявил, что рост инфляции в США – временное явление, подчеркнув, что было бы ошибкой действовать преждевременно, и что экономические условия для сворачивания покупки облигаций "все еще далеки от необходимых". В то же время глава ФРС предупредил, что регулятор будет действовать решительно, если инфляция будет устойчиво и существенно превышать целевой уровень в 2%. Стоит также отметить, что сегодня позднее председатель ФРС вернется на Капитолийский холм для дальнейшего обсуждения экономики страны. Перед выступлением Пауэлла выйдут еженедельные данные по первичным заявкам на пособия по безработице, которые остаются важным показателем для ФРС, учитывая ориентированность на восстановление рынка труда до уровня в 7,5 миллионов рабочих мест, который наблюдался в начале 2020 года.

В то же время бывший министр финансов США Стив Мнучин, отреагировав на слова Пауэлла, заявил в интервью CNBC, что не верит в то, что наблюдаемый рост инфляции является временным явлением. Мнучин считает, что ФРС должна быть осторожнее, чтобы инфляция не вышла из-под контроля.

Помимо этого, доллар ослаб меньше, чем это было возможно, из-за роста случаев заболевания коронавирусом в Юго-Восточной Азии, а также Великобритании и США даже несмотря на отмену большинства ограничений в последних.

Что касается макроэкономической статистики, то вчера в США стали известны данные по индексу цен производителей за июнь, которые выросли на 1% м/м, что оказалось выше как майского результата в 0,8% м/м, так и прогнозов аналитиков в 0,6% м/м. В еврозоне были обнародованы данные по промышленному производству, которые в мае снизились на 1% м/м что оказалось значительно ниже апрельского роста на 0,6% м/м, а также прогноза снижения от аналитиков на 0,2% м/м.

Сегодня стоит обратить внимание на публикацию данных в США по индексу деловой активности в промышленном секторе от ФРБ Филадельфии и Нью-Йорка за июль, индексам цен на экспорт и импорт, а также промышленному производству за июнь. Кроме того, сегодня выйдут недельные данные по первичным заявкам на пособия по безработице.

Курс EUR/USD находится выше уровня поддержки в 1,1800, торгуясь у отметки в 1,1844 долларов за евро. Стохастические линии направлены вниз, однако начинают замедляться, что говорит в пользу консолидации в краткосрочной перспективе.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Банки в 2025 году

Рекордная прибыль на фоне роста проблем.

Фондовые индексы США завершают построждественскую сессию без существенных изменений

Основные фондовые индексы США в последний час построждественской сессии остаются стабильными, акции балансируют на исторических вершинах.

Фондовые индексы США завершают построждественскую сессию без существенных изменений

Основные фондовые индексы США в последний час построждественской сессии остаются стабильными, акции балансируют на исторических вершинах.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

Евгений Гуревич: «ИИ в страховании жизни – это не хайп, а точка роста»

Генеральный директор компании «Капитал Лайф Страхование Жизни» (КАПИТАЛ LIFE) Евгений Гуревич в интервью «Б.О» обсудил с Павлом Самиевым, генеральным директором АЦ «БизнесДром», ключевые тенденции применения искусственного интеллекта, развитие цифровой медицины и роль инноваций в трансформации страхования жизни.

обсуждение